Самые продаваемые новостройки бизнес-класса Москвы в I полугодии

В I полугодии 2021 года 51,3% лотов бизнес-класса в Москве были реализованы в 15 наиболее востребованных ЖК, что на 2,7% ниже, чем год назад, подсчитали аналитики компании «Метриум». При этом общее количество заключенных договоров долевого участия в данном сегменте за год выросло на 54,4%. В самом популярном проекте за первые шесть месяцев этого года было продано более 1,4 тыс. квартир.

По данным «Метриум», в I полугодии 2021 года в новостройках бизнес-класса Москвы было заключено 12,2 тыс. договоров долевого участия[1]. Это на 54,4% превышает показатели аналогичного периода прошлого года. Более половины ДДУ (51,3%) зарегистрированы в 15 проектах, лидирующих по темпам продаж. Однако за год их доля в общем объеме сделок снизилась на 2,7%.

Если сравнивать с прошлым периодом, то рейтинг обновился на 40%. Причиной этого послужили как выход нового объема предложения в ряде проектов, так и завершение реализации площадей в некоторых комплексах. Свои позиции сохранили три проекта: ЖК «Символ», ЖК «Метрополия» и ЖК «Ривер Парк».

Стоит отметить относительно равномерное распределение комплексов по девелоперам. Так, в рейтинг вошли три проекта от MR Group, по два – от «Центр-Инвест», ГК «ФСК» и Tekta Group, по одному – от AEON Corporation, SMINEX, ГК «Кортрос», ГК «ЛСР», ГК «Эталон» и «Донстрой».

Первое место, как и по итогам 2020 года, занял ЖК «Символ» от застройщика «Донстрой». По итогам I полугодия в нем было реализовано более 1,4 тыс. квартир (11,5% от общего количества сделок), что сопоставимо с показателями успешных проектов массового сегмента. Однако во II квартале 2021 года спрос на лоты в проекте снизился по причине постепенного вымывания ликвидных вариантов.

Вторую позицию сохранил за собой ЖК «Метрополия» от MR Group. Благодаря выходу нового объема предложения продажи во II квартале увеличились более чем в 8 раз. Интерес покупателей к данному проекту обусловлен расположением недалеко от центра столицы, привлекательной архитектурой, широким ассортиментом планировок, а также доступными ценами – средняя стоимость квадратного метра составляет порядка 262 тыс. руб., что на 29,2% ниже, чем среднерыночный показатель.

На третье место переместился ЖК «Достижение», в прошлом периоде располагавшийся вне топ-15. Он находится в перспективной локации на северо-востоке столицы и демонстрирует хорошую динамику продаж: во II квартале 2021 года в нем было реализовано на 22,8% лотов больше, чем за первые три месяца.

Рейтинг самых продаваемых новостроек бизнес-класса Москвы в I полугодии 2021 года*

По данным «Метриум» средневзвешенная стоимость квадратного метра в новостройках бизнес-класса за прошедшие 12 месяцев выросла на 42,6% и по итогам июня 2021 года составляет 369,9 тыс. рублей. Среди топ-15 самых востребованных новостроек только в 5 комплексах средняя цена «квадрата» превышает данный параметр, что объясняется в том числе выводом на рынок в I полугодии существенного объема предложения в корпусах на старте строительства. Также стоит отметить широкий диапазон стоимости квадратного метра: от 262 тыс. рублей в ЖК «Символ» до 498,5 тыс. рублей в ЖК Sydney City.

«В первой половине 2021 года спрос на новостройки бизнес-класса продолжил расти, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Помимо этого постепенно восстанавливается и объем предложения в данном сегменте. Из интересных тенденций стоит отметить увеличение интереса к проектам, расположенным в прилегающих к центру города районах. Подобный тренд был зафиксирован, например, в ЖК «Метрополия» и ЖК «Павелецкая Сити». Это обусловлено продолжающейся децентрализацией локаций для реализации проектов бизнес-класса, а также формированием новых точек притяжения на карте города».

[1] В статистике учитываются квартиры и апартаменты.

Аналитики компании «Метриум» проанализировали новые проекты новостроек, которые появились в продаже в «старой» Москве в I квартале 2021, с точки зрения их инвестиционной привлекательности. Впрочем, стремительный рост стоимости проектов в январе-марте привел к тому, что многие новинки рынка отличались высоким уровнем стартовых цен – «котлован» в ряде случаев оказался дороже готовых домов. Поэтому эксперты «Метриум» рекомендуют потенциальным инвесторам скорректировать стратегию поиска новостроек для вложений.

На основе оценки уровня цен, транспортной доступности, локации, надежности застройщика и других критериев эксперты компании «Метриум» определили лучшие новостройки для вложений. По каждому критерию инвестиционной привлекательности новый проект получил балл (от 1 до 5), после чего все новинкам рынка присваивается рейтинг (подробное описание методики см. ниже).

Какие проекты I квартала 2021 наиболее привлекательны для инвестиций

В январе-феврале на рынке новостроек Москвы начались продажи в 19 проектах. Наиболее привлекательным по сумме баллов (32,6 из 44) среди них стал жилой комплекс премиум-класса «Бадаевский» (Дорогомилово, ЗАО). В целом в этом проекте уровень цен ниже, чем в среднем по району и составляет 800 тыс. рублей за кв.м. (против 1 млн рублей у других похожих новостроек Дорогомиловского района). Комплекс отличается хорошим расположением: в 15 минутах ходьбы 15 мин, шесть минут на авто до ТТК. Проект реализует один из самых авторитетных девелоперов высокобюджетного жилья столицы – компания Capital Group.

Вместе с тем эксперты «Метриум» отмечают, что совсем рядом на противоположном берегу реки идет реализация проекта Capital Towers того же застройщика, где средняя стоимость квадратного метра составляет 885 тыс. рублей за кв.м. При этом квартирный комплекс из трех башен на Краснопресненской набережной в ЦАО практически готов – получение РВЭ намечено на II квартале текущего года.

Вторую позицию рейтинга занял многофункциональный комплекс апартаментов бизнес-класса «3215» в Таганском район (ЦАО), получивший 26,3 из 44 возможных баллов. Жилой комплекс выгодно отличается небольшим масштабом, удачным расположением, хорошим окружением и высокой готовностью. Всего две минуты езды будут отделять будущих жителей «3215» от ТТК и девять минут ходьбы от ближайшей станции МЦК. Вокруг школы, детские сады, дворец детского спорта, взрослая и детская поликлиники и другие социальные и коммерческие объекты. Слабые стороны проекта с точки зрения инвестора – высокий стартовый уровень цен и застройщик, не входящий в топ московских девелоперов, хотя комплекс построен и рисков долгостроя нет. Средняя цена «квадрата» на старте составила 272 тыс. рублей, что на 2% больше средней по локации. Минимальная стоимость лота – 6,2 млн рублей за 21,4 кв.м.

Потенциальным инвесторам аналитики «Метриум» рекомендуют также обратить внимание на другие комплексы в локации. В частности, рядом идет реализация сданного проекта Loft FM (247 тыс. рублей за кв.м) и Monodom Family (249 тыс. рублей за кв.м), находящегося на этапе отделки (получение РВЭ запланировано на 4 кв. 2021 г.).

На третьей позиции – апарт-комплекс эконом-класса «Турист» в Останкинском районе (СВАО), который получил 25,5 из 44 инвестиционных баллов. Здание отличается мелкой «нарезкой» апартаментов – по 18-19 кв.м от 3,8 млн рублей (в среднем – 224 тыс. рублей за кв.м.), что является одним из самых доступных бюджетов для «старой» Москвы и конкурентов с такими предложениями у «Туриста» в локации нет. Ближайшая станция метро находится в 10 минутах ходьбы от комплекса, а дорога до ТТК займет всего девять минут на машине. Рядом с «Туристом» один их крупнейших парков Москвы (Ботанический сад), а также множество объектов инфраструктуры. Девелопером выступает компания «Алтай», которая реализует другие подобные бюджетные проекты в столице.

«Цены на новостройки стремительно растут, и только за первый квартал показатель вырос на 11%, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом в сегменте новостроек комфорт- и бизнес-класса стоимость жилья в проектах на начальной стадии строительства постепенно “догоняет” расценки в готовых домах. Конкуренция при этом увеличивается. Соответственно инвестор должен понимать, что он вполне может найти комплекс на более высокой стадии строительной готовности при более низких ценах. Не исключено, что прибыль от перепродажи квартиры в этом случае можно получить гораздо быстрее, чем при инвестировании в котлован».

Инвестиционный рейтинг новых проектов новостроек Москвы в I квартале 2021

|

Проект |

Цены |

Масштаб |

Близость метро |

Близость ТТК |

Удаленность от центра |

Окружение |

Рейтинг девелопера |

Риск низк. ликвидности |

Риск остановки |

Итог |

Качественный уровень |

|

|

1 |

Бадаевский |

4 |

4 |

3 |

4 |

4 |

5 |

1 |

1 |

1 |

32,6 |

74% |

|

2 |

МФК "3215" |

1 |

5 |

2 |

5 |

4 |

8 |

1 |

1 |

1 |

26,3 |

60% |

|

3 |

Турист |

1 |

5 |

4 |

4 |

3 |

5 |

1 |

1 |

1 |

25,5 |

58% |

|

4 |

Измайловский парк |

2 |

4 |

2 |

3 |

3 |

7 |

1 |

1 |

1 |

25,3 |

57% |

|

5 |

Мичуринский парк |

3 |

3 |

3 |

2 |

2 |

-1 |

5 |

1 |

1 |

24,0 |

54% |

|

6 |

UNO Старокоптевский |

1 |

5 |

2 |

2 |

2 |

3 |

1 |

1 |

1 |

23,7 |

54% |

|

7 |

Клубный дом Рублево |

1 |

5 |

1 |

2 |

1 |

4 |

1 |

1 |

1 |

23,4 |

53% |

|

8 |

Sky View |

2 |

3 |

5 |

5 |

4 |

5 |

1 |

1 |

1 |

22,8 |

52% |

|

9 |

Остров |

1 |

4 |

1 |

3 |

3 |

6 |

3 |

1 |

1 |

21,7 |

49% |

|

10 |

Wave |

2 |

3 |

1 |

3 |

2 |

5 |

3 |

1 |

1 |

21,2 |

48% |

|

11 |

Ever |

1 |

4 |

4 |

3 |

2 |

3 |

1 |

1 |

1 |

21,0 |

48% |

|

12 |

Will Towers |

4 |

1 |

1 |

3 |

3 |

4 |

1 |

1 |

1 |

20,7 |

47% |

|

13 |

Зеленая вертикаль |

2 |

3 |

5 |

1 |

2 |

0 |

1 |

1 |

1 |

19,9 |

45% |

|

14 |

Бристоль |

2 |

5 |

1 |

1 |

1 |

4 |

1 |

0,7 |

1 |

18,7 |

42% |

|

15 |

Dream Towers |

1 |

3 |

4 |

4 |

3 |

0 |

1 |

1 |

1 |

17,2 |

39% |

|

16 |

Shagal |

1 |

3 |

1 |

5 |

3 |

-1 |

3 |

1 |

1 |

16,9 |

38% |

|

17 |

Лофт на Подъемной, 14 |

1 |

5 |

4 |

5 |

3 |

-2 |

1 |

0,7 |

1 |

16,8 |

38% |

|

18 |

High Life |

1 |

2 |

3 |

3 |

4 |

3 |

1 |

1 |

1 |

14,2 |

32% |

|

19 |

Новое Внуково |

1 |

1 |

1 |

1 |

1 |

1 |

5 |

1 |

1 |

9,4 |

21% |

5 – максимальный балл, 1 – минимальный. Отрицательные баллы присуждаются по критерию «Окружение», если рядом с новостройкой находятся промзоны, производства, крупные дорожные развязки и т.п. Баллы выше 5 ставятся за наличие объектов, благоприятно влияющих на проект (парки, инфраструктура).

Источник: «Метриум»

Методика анализа строится следующим образом:

- Проекты оцениваются по семи критериям по балльной системе: цена, транспортная доступность, удаленность центра, окружение, масштаб, надежность девелопера, концептуальная новизна.

- Оценки разделяются на две группы. В первую (условно – «инвестиционные критерии») вошли стоимость новостройки и её масштаб. Это главные для инвестора критерии поиска: чем дешевле объект по сравнению с конкурентами по соседству, тем больше шанс заработать на росте его стоимости. Масштаб новостройки влияет на уровень конкуренции: чем меньше жилой комплекс, тем меньше конкурентов у инвестора при перепродаже квартиры или сдачи её в аренду. Инвестиционные критерии теперь умножаются на коэффициент, который существенно увеличивает их вес в итоговом балле.

Вторая группа – потребительские критерии (транспортная доступность, окружение, инфраструктура, удаленность от центра, новизна концепции). Они влияют на ликвидность объекта прежде всего с точки зрения конечного покупателя или арендатора. Поскольку их много, чтобы предотвратить искажение конечного балла, теперь эти критерии умножаются на понижающий их вес коэффициент в итоговой оценке.

Доля «инвестиционных» баллов составляет 80% с коэффициентом пересчета 3,52, а доля «потребительских» – 20% с коэффициентом пересчета 0,2588.

- Чтобы оценить риски инвестора, аналитики изучают ликвидность проекта и его историю. Для этого используются коэффициенты, которые отражают два возможных риска:

– Риск низкой ликвидности проекта, то есть экспертно оценивается вероятность длительного поиска покупателя для квартиры или апартамента. Коэффициент принимает значения от 0 до 1, где 1 – ликвидное предложение, а 0 – вариант недвижимости, для продажи которой на вторичном рынке по средней цене вероятно уйдет больше 6 месяцев.

– Риск остановки проекта или переноса срока ввода. Коэффициент принимает значения от 0 (были остановки продаж на длительное время, проект выходил повторно на рынок) до 1 (новый проект). Показатель не является прогнозом, а отражает только историю проекта.

Ранее полученные и взвешенные баллы умножаются на коэффициенты риска.

Международная консалтинговая компания Colliers составила список улиц в центре Москвы, на которых сосредоточено максимальное количество барных заведений. Барные заведения арендуют больше всего помещений на Пятницкой, Покровке и Мясницкой улицах.

Большое количество барных заведений в данных локациях объясняется оживленным пешеходным трафиком, удобным расположением и транспортной доступностью. Стоить отметить, что на той же Пятницкой или Мясницкой концентрация общепита высокая, изначально эти локации были сконцентрированы на проведение досуга во внерабочее время, также на данных улицах существует своего рода барный «кластер» – здесь располагаются, как и сетевые игроки, так и проекты с уникальной концепцией.

Топ-10 барных улиц и уровень вакантных площадей

|

Улица |

% от арендуемых помещений барными заведениями |

Вакантность в I кв. 2021 г.,в % |

Изменение вакантности к 2020 г., в п.п. |

|

Пятницкая |

11% |

4% |

0 п.п. |

|

Покровка |

8% |

5% |

+2 п.п. |

|

Мясницкая |

8% |

20% |

+14 п.п. |

|

Сретенка |

7% |

11% |

+4 п.п. |

|

Кузнецкий Мост |

5% |

10% |

+7 п.п. |

|

Тверская |

4% |

10% |

+5 п.п. |

|

Никитский бульвар |

4% |

19% |

+11п.п. |

|

Новый Арбат |

4% |

8% |

+3 п.п. |

|

Арбат |

3% |

9% |

+4 п.п. |

|

Маросейка |

3% |

23% |

+12 п.п. |

Традиционно общепит занимает первое место по новым открытиям на торговых улицах в Москве. На них пришлось 45% от всех открытий в I квартале. Если рассматривать структуру открываемых заведений в общепите, то в целом за I кв. 2021 г. бары расположились на втором месте по открытиям, уступив место ресторанным концепциям. Если сравнивать с прошлогодними показателями, то число открытий барных заведений увеличилось на 6 п.п., что делает данную категорию общепита более востребованной. Из самых интересных барных открытий можно выделить Davno на Большом Палашевском пер., концепция которого включает в себя современную рюмочную в ностальгическом антураже, а также коктейльный гастробар от команды Dizengof99 – Shalom, bar!, на Покровском бульваре.

Распределение открытий общепита по категориям в Москве, %

|

Категория |

% от общего количества открытий в I кв. 2021 г. |

% от общего количества открытий в I кв. 2020 г. |

|

Ресторан |

29% |

14% |

|

Бар |

25% |

19% |

|

Кафе |

21% |

24% |

|

Кофейня |

13% |

27% |

|

Бистро |

5% |

11% |

|

Пекарня/кондитерская |

4% |

5% |

|

Фудкорт/гастромаркет |

4% |

0% |

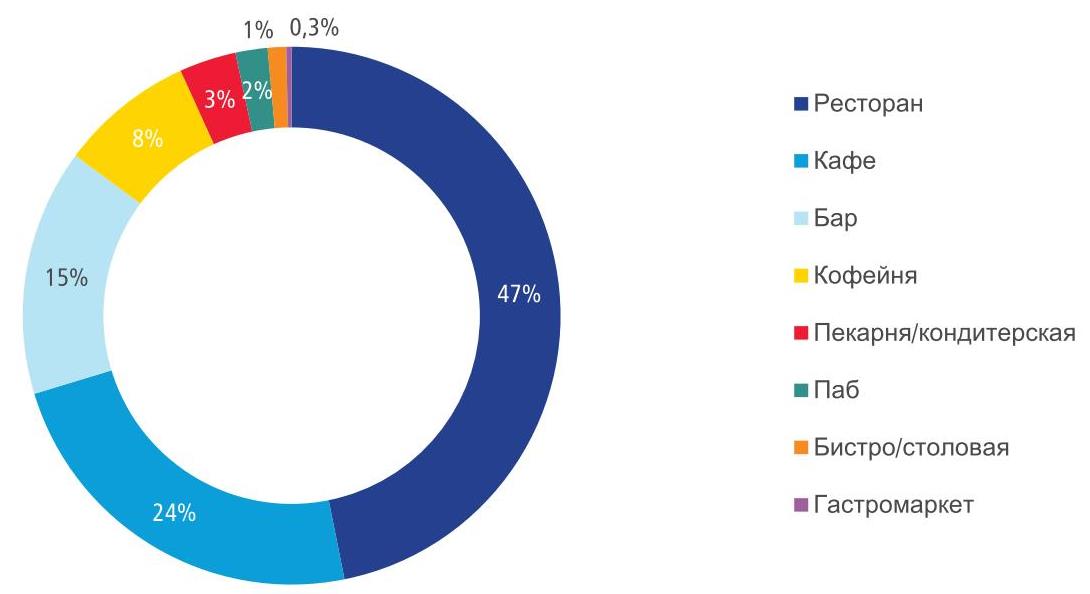

Барные заведения в структуре общепита занимают 15% от общего числа арендуемых площадей в центре столицы, уступая 1 и 2 места ресторанам (47%) и кафе (24%).

Структура занимаемых площадей общепитом по категориям в I кв. 2021 г. в Москве, %

Станислав Бибик, партнер Colliers: «Безусловно, общественное питание является одной из наиболее пострадавших сфер в период действующих ограничительных мер. На текущий момент ресторанный бизнес плавно восстанавливается (число закрытий заведений общественного питания в I кв. 2021 г. сократилось на 27% по сравнению с IV кв. 2020 г.), но тем не менее полное восстановление общепита займет не меньше года. Новые заведения будут следовать передовым тенденциям, например, будут использовать гибридные форматы. Сам формат поможет сделать общепит более гибким в плане адаптации, что позволит незамедлительно реагировать на изменения. Сезон веранд в Москве с 1 апреля окажет ощутимое влияние на рынок стрит-ритейла — приведет к увеличению пешеходного потока и к открытию новых концепций. В целом в 2021 г. мы ожидаем дальнейшее сокращение вакантных площадей и плавное восстановление рынка стрит-ритейла, новый спрос продолжат формировать категории общественного питания, продуктовые сети и операторы красоты и здоровья».

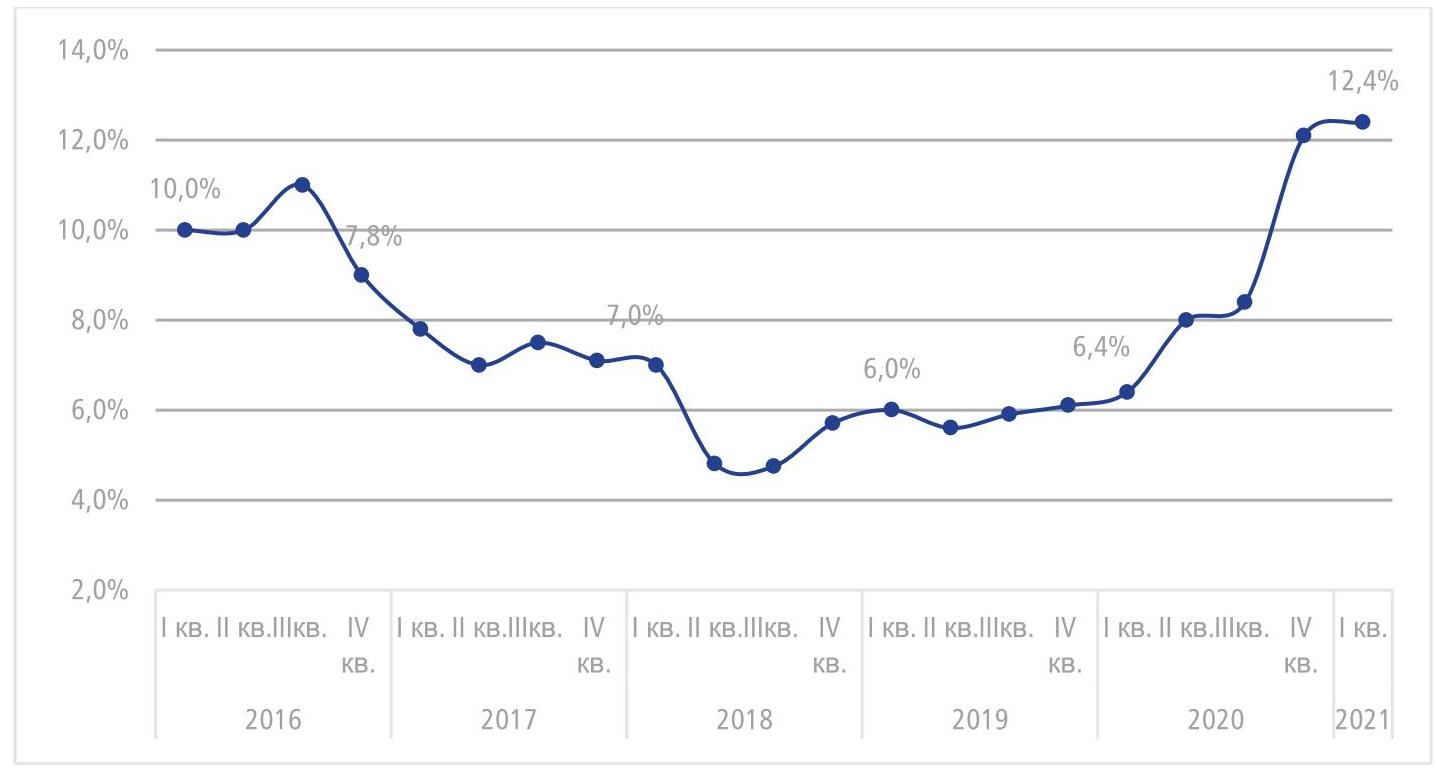

В целом по итогам I кв. 2021 г. средний уровень вакантности на основных торговых коридорах в Москве достиг максимального уровня за последние 5 лет - 12,4%, что выше показателя прошлого квартала на 0,3 п.п. (12,1% в IV кв. 2020 г.) и выше прошлогоднего в 2 раза (6,4% в I кв. 2020 г.).

График 2. Динамика среднего уровня вакантности центральных улиц Москвы, %

В I кв. 2021 г. верхний диапазон ставок увеличился на Столешниковом переулке (+21%), на Тверской (+51%), Кузнецком Мосту (+32%), на Петровке (+10%) и на Новом Арбате (+14%). Снижение верхнего диапазона было зафиксировано Арбате (-20%).

Увеличение произошло за счет появления на рынке дорогостоящих помещений, имеющих хорошее расположение с интенсивным пешеходном трафиком и/или качественную отделку, например, Столешников переулок, д. 14 (178 м²), Тверская., д. 25/12 (109 м²), Кузнецкий Мост, д. 18/7 (108 м²) и др.

Нижний диапазон ставок снизился на многих центральных улицах Москвы за исключением двух улиц – Большая Никитская (+31%) и Пятницкая (+14%). Снижение диапазона во многом происходит в связи с выходом менее качественных помещений на рынок.

Арендные ставки на центральных улицах Москвы, руб./ м² /год*

|

I кв. 2020 |

I кв. 2021 |

|||

|

Улица |

Мин. |

Макс. |

Мин. |

Макс. |

|

Столешников пер. |

180 000 |

251 000 |

153 000 |

303 000 |

|

Тверская ул. |

65 000 |

110 000 |

48 000 |

166 000 |

|

Кузнецкий Мост ул. |

129 000 |

176 000 |

74 000 |

233 000 |

|

Петровка ул. |

68 000 |

135 000 |

60 000 |

148 000 |

|

Мясницкая ул. |

86 000 |

138 000 |

67 000 |

138 000 |

|

Б. Никитская ул. |

70 000 |

133 000 |

92 000 |

133 000 |

|

Новый Арбат ул. |

65 000 |

125 000 |

46 000 |

142 000 |

|

Пятницкая ул. |

58 000 |

75 000 |

66 000 |

75 000 |

|

Арбат ул. |

56 000 |

130 000 |

48 000 |

104 000 |

*На основе анализа помещений от 100 до 300 м2