Посуточная аренда в туристических городах: куда поехать в отпуск помимо черноморского побережья

В условиях полузакрытых границ в России все большую популярность набирает внутренний туризм. Цены в классических локациях для отдыха на черноморском побережье стремительно растут на фоне повышенного спроса, что делает даже непродолжительное путешествие достаточно затратным. К тому же не все хотят провести отпуск именно у моря.

Циан проанализировал ситуацию на рынке посуточной аренды в 50 туристических локациях внутри России, сравнил цены с курортами Краснодарского края и номерами в отелях и выяснил, где дешевле всего будет снять жилье на время отпуска.

- По сравнению с июнем 2019 года потенциальный спрос на посуточную аренду в туристических локациях внутри России увеличился на ~85%.

- Самые высокие ставки аренды на курортах Калининградской области: в Зеленоградске 3,89 тыс. рублей за сутки, в Светлогорске - 3,43 тыс. рублей. Дешевле всего снять жилье получится в Йошкар-Оле (1,42 тыс. рублей за сутки) и Чебоксарах (1,40 тыс. рублей).

- В большинстве туристических локаций жилье снять дешевле, чем на черноморских курортах.

- Максимальный рост стоимости посуточной аренды с лета 2019 года зафиксирован на курортах КМВ и Калининградской области: в Светлогорске (+34,5%), Минеральных Водах (+33,9%), Зеленоградске (+26,9%) и Пятигорске (+26,1%).

- Посуточная аренда обойдется в среднем на 78% дешевле, чем номер в отеле. Максимальные различия в стоимости в Светлогорске (146,4%), минимальные - в Москве (10,4%).

Для анализа были отобраны популярные для туризма города России, на рынке посуточной аренды которых имеется более 20 объявлений. В последующих расчетах речь идет о базовых ставках аренды. Как правило, рантье делают определенную надбавку к базовой ставке на период самого высокого спроса - в среднем на 40% по рынку. Например, при базовой ставке в Сочи 3,89 тыс. рублей в сутки, реальная ставка здесь - порядка 5,5 тыс. рублей. Не учитывались сверхдорогие и сврхдешевые лоты (использовались ограничения от 1 до 15 тыс. рублей за сутки).

I. Потенциальный спрос на посуточную аренду жилья в туристических локациях увеличился на 85% за 2 года

Рост интереса к внутреннему туризму можно проследить по динамике потенциального спроса на посуточную аренду жилья (число просмотров объявлений). По сравнению с доковидным июнем 2019 года показатель в среднем по анализируемым городам увеличился на ~85%.

В разбивке по локациям максимальный прирост спроса на курортах Калининградской области (почти в 4 раза) и в популярной среди туристов Карелии (в 3,5 раз). Для сравнения - в Краснодарском крае увеличение на ~80%. На ~50% вырос интерес к съему жилья на курортах КМВ, а также в городах “Золотого кольца” и в древних туристических городах вокруг Москвы и Санкт-Петербурга (Новгород, Тверь, Псков, Смоленск, Рязань и др.). В большинстве других, менее популярных среди туристов локаций, количество просмотров объявлений увеличилось не только из-за роста интереса к посуточной аренде, но и из-за расширения базы Циан (охват аудитории с каждым годом расширяется, и это необходимо учитывать при сопоставлении потенциального спроса).

По сравнению с 2020 годом темпы роста более сдержанные. В прошлом году зарубежные страны были закрыты для посещения (например, Турция стала доступной лишь в августе), поэтому выбора между внутренним и внешним туризмом практически не было. Сейчас у россиян есть возможность отдохнуть на некоторых зарубежных курортах, что на фоне высоких цен на отечественный отдых снижает интерес к посуточной аренде. Тем не менее в июне 2021 года потенциальный спрос на ~60% выше, чем год назад. В июле же ситуация может быть обратной. Так, например, в Краснодарском крае по первым дням текущего месяца потенциальный спрос ниже, чем в прошлом году за счет смещения интереса на турецкие курорты.

Динамика потенциального спроса на посуточную аренду жилья в туристических локациях внутри России

II. Самое дорогое жилье на курортах Калининградской области

Самая высокая ставка посуточной аренды, без учета причерноморских городов, на курортах Калининградской области: в Зеленоградске (3,78 тыс. рублей в сутки) и Светлогорске (3,43 тыс. рублей). Также более 3 тыс. рублей за сутки придется отдать в богатых достопримечательностями “столицах” - Москве (3,16 тыс. рублей) и Санкт-Петербурге (3,18 тыс. рублей).

Дешевле всего будет посетить не самые популярные в перечне города, обычно не относящиеся к “туристическим”: Чебоксары (1,40 тыс. рублей), Йошкар-Ола (1,42 тыс. рублей за сутки), Астрахань (1,43 тыс. рублей), Саратов (1,49 тыс. рублей) и др. Достаточно дешевое жилье и в более “классических” для туризма локациях - городах “Золотого кольца” - Владимире (1,64 тыс. рублей), Иваново (1,64 тыс. рублей), Костроме (1,67 тыс. рублей), а также в Великом Новгороде (1,59 тыс. рублей) и Рязани (1,6 тыс. рублей). Бюджетно получится отдохнуть и на двух курортах КМВ - в Ессентуках (1,74 тыс. рублей за сутки) и Минеральных Водах (1,70 тыс. рублей). Для сравнения в расположенных там же Пятигорске и Кисловодске за сутки придется отдать более 2 тыс. рублей.

III. Дешевле, чем на Черноморском побережье

В 2020 году самым популярным туристическим направлением в России стал Краснодарский край – летом его посетили более 6 млн человек. В этом году ситуация вполне может повториться даже с учетом ковидных ограничений. За счет повышенного спроса со стороны туристов, ставки посуточной аренды здесь максимальны. Так, несмотря на столь высокие цены в курортах Калининградской области и “столицах”, там все равно дешевле отдохнуть, чем в Сочи, где за сутки придется отдать 3,89 тыс. рублей. Это абсолютный максимум среди всех анализируемых туристических локаций. Еще один черноморский курорт, уступающий в цене лишь Сочи и Зеленоградску - Геленджик. Здесь аренда составляет 3,44 тыс. рублей за сутки.

Самый “дешевый” причерноморский курорт Ейск (1,77 тыс. рублей за сутки) по уровню цен располагается в середине перечня. Дороже него оказываются крупнейшие региональные центры (Казань, Екатеринбург, Нижний Новгород и др.) с высоким уровнем цен на рынке недвижимости, а также такие популярные среди туристов города, как Петрозаводск (1,99 тыс. рублей за сутки) и курорты КМВ - Пятигорск и Кисловодск (2,0-2,1 тыс. рублей за сутки).

IV. Аренда на курортах дорожает сильнее всего

По сравнению с июлем 2020 года ставка аренды выросла почти во всех анализируемых городах за исключением не самых популярных туристических локаций - Перми, Смоленска, Астрахани, Чебоксар. Но в прошлом году в это время была еще достаточно неопределенная ситуация с ковидными ограничениями, поэтому логичнее сравнить цены с июлем 2019 года. В большинстве анализируемых городов за 2 года ставка аренды увеличилась, что объясняется повышенным спросом к внутреннему туризму.

Максимальный рост цен на курортах Калининградской области и КМВ: в Светлогорске - +34,5%, Минеральных Водах (+33,9%), Зеленоградске (+26,9%) и Пятигорске (+26,1%). Примечательно, что посуточная аренда в них подорожала даже сильнее, чем в Сочи и других причерноморских городах. Так, в Сочи рост на 23,5%, в Геленджике - на 23,4%, в остальных курортах меньше. Еще два города, в которых цены выросли более чем на 20%, расположены в тех же регионах - это Калининград (+22,8%) и Кисловодск (+20,9%).

В 16 городах цены за два года снизились. В большинстве своем это не самые очевидные для путешествия локации, которые тем не менее пользуются спросом среди туристов. Так максимально подешевела посуточная аренда в городах вдоль Волги - в Самаре (-26,0%), в Нижнем Новгороде (-16,2%), в Волгограде (-13,9%). Здесь сейчас средние по стоимости ставки, поэтому можно устроить вполне бюджетное путешествие по поволжью, посетив также Чебоксары, Астрахань и Саратов, где ценник минимален, и Казань, где посуточная аренда выше средней, но и много интересных туристических мест.

Ставка снизилась и в таких популярных среди туристов городах как Коломна (-4,4%), Тула (-3,9%), Рязань (-7,0%). Вероятно, это связано с тем, что там не обязательно останавливаться на ночь из-за близости к Москве - прибывающие снимают жилье в столице и приезжают в эти локации с экскурсиями на день. В столице, тем не менее, ставка аренды тоже несколько снизилась по сравнению с летом 2019 года (-3,1%). Здесь причиной могло послужить наличие большой конкуренции как со стороны частников, так и со стороны многочисленных гостиниц и хостелов.

В целом снижение ставок может быть связано с сильным сокращением внутреннего бизнес-туризма, на который посуточная аренда была ориентирована в значительной степени.

V. Посуточная аренда на 78% дешевле, чем номер в отеле

Во всех анализируемых городах посуточная аренда жилья обойдется дешевле, чем номер в отеле в среднем на 77,7%*.

Максимальные различия в стоимости в Светлогорске - в 2,5 раза. Существенно дешевле будет арендовать жилье, чем взять номер в отеле и в других городах Калининградской области - Калининграде (2,3 раза) и Зеленоградске (2,1 раз), на курортах КМВ - в Кисловодске (2,1 раз) и Ессентуках (1,8 раз), в популярных у туристов Великом Новгороде (2,3 раз), Иркутске (2,2 раза), Муроме (в 2,1 раз), Туле (в 2,1 раз), а также Перми (2,3 раза), Тюмени (2,1 раз), Челябинске (2,1 раз).

Минимальные различия в Москве, где номер в отеле стоит в среднем на 10,4% дороже, чем съем квартиры. Вероятно, это связано с большим выбором обоих типов размещения, а значит – с высокой конкуренцией на рынке. Также не слишком отличаются в цене квартиры и номера в Ростове-на-Дону (13,4%).

Правда во многих отелях в стоимость включен завтрак и удобства вроде парковки, кондиционера, сейфа, Wi-Fi и т.д. Кроме того, они чаще располагаются в более выгодных локациях внутри города. При условии поездки на продолжительный срок (не 2-3 дня, а 1-2 недели и более) преимуществом отеля также является уборка, замена белья и полотенец, что при съеме квартиры не предусмотрено.

* Средние цены в отелях были подсчитаны на основе данных систем интернет-бронирования. В расчетах не учитывались сверхдорогие и сверхдешевые лоты аналогично ставкам посуточной аренды.

«За последний год внутренний туризм в России получил значительное развитие, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Помимо Краснодарского края и Крымского полуострова в России есть множество других интересных локаций, где, к тому же, существенно дешевле отдохнуть, чем на черноморских курортах. Правительство поддерживает развитие внутреннего туризма при помощи программы кэшбэка за поездки по стране, благодаря чему можно сэкономить часть средств. Сделать путешествие еще более доступным позволит аренда жилья у частников, т.к. номер в отеле обойдется в среднем на 78% дороже».

Средняя ставка посуточной аренды в туристических городах России

|

Локация |

Город |

Средняя ставка посуточной аренды, тыс. рублей |

Динамика средней ставки посуточной аренды, июл.21 / июл.19 |

Средняя цена номера в отеле за сутки, тыс. рублей |

Отношение цены номера в отеле к ставке посуточной аренды |

||

|

июл.19 |

июл.20 |

июл.21

|

|||||

|

Курорты Краснодарского края |

Сочи |

3,15 |

3,45 |

3,89 |

23,5% |

5,72 |

47,0% |

|

Геленджик |

2,78 |

2,98 |

3,43 |

23,4% |

5,16 |

50,4% |

|

|

Анапа |

2,45 |

2,34 |

2,67 |

9,0% |

4,21 |

57,7% |

|

|

Новороссийск |

2,02 |

2,10 |

2,33 |

15,3% |

4,24 |

82,0% |

|

|

Ейск |

1,74 |

1,92 |

1,77 |

1,7% |

2,48 |

40,1% |

|

|

Калининград и курорты области |

Зеленоградск |

2,98 |

2,85 |

3,78 |

26,8% |

7,80 |

106,3% |

|

Светлогорск |

2,55 |

2,72 |

3,43 |

34,5% |

8,45 |

146,4% |

|

|

Калининград |

2,15 |

2,01 |

2,64 |

22,8% |

6,05 |

129,2% |

|

|

"Столицы" |

Санкт-Петербург |

3,06 |

2,54 |

3,18 |

3,9% |

4,46 |

40,3% |

|

Москва |

3,26 |

2,85 |

3,16 |

-3,1% |

3,49 |

10,4% |

|

|

Курорты КМВ |

Кисловодск |

1,72 |

1,75 |

2,08 |

20,9% |

4,29 |

106,3% |

|

Пятигорск |

1,61 |

1,59 |

2,03 |

26,1% |

3,08 |

51,7% |

|

|

Ессентуки |

1,57 |

1,56 |

1,74 |

10,8% |

3,21 |

84,5% |

|

|

Минеральные Воды |

1,27 |

1,37 |

1,70 |

33,9% |

2,78 |

63,5% |

|

|

Города "Золотого кольца" |

Ярославль |

1,61 |

1,57 |

1,74 |

8,1% |

3,16 |

81,6% |

|

Кострома |

1,49 |

1,60 |

1,67 |

12,1% |

3,17 |

89,8% |

|

|

Владимир |

1,61 |

1,55 |

1,64 |

1,9% |

2,84 |

73,2% |

|

|

Иваново |

1,55 |

1,58 |

1,64 |

5,8% |

2,41 |

47,0% |

|

|

Древние туристические города вокруг Москвы и Санкт-Петербурга |

Псков |

1,82 |

1,66 |

1,80 |

-1,1% |

2,85 |

58,3% |

|

Тула |

1,80 |

1,55 |

1,73 |

-3,9% |

3,55 |

105,2% |

|

|

Коломна |

1,81 |

1,88 |

1,73 |

-4,4% |

3,33 |

92,5% |

|

|

Тверь |

1,63 |

1,61 |

1,73 |

6,1% |

3,16 |

82,7% |

|

|

Рязань |

1,72 |

1,52 |

1,60 |

-7,0% |

2,60 |

62,5% |

|

|

Великий Новгород |

1,45 |

1,50 |

1,59 |

9,7% |

3,63 |

128,3% |

|

|

Смоленск |

1,52 |

1,52 |

1,50 |

-1,3% |

2,79 |

86,0% |

|

|

Муром |

1,36 |

1,41 |

1,43 |

5,1% |

3,07 |

114,7% |

|

|

Туристические города вдоль Волги |

Казань |

2,24 |

1,85 |

2,24 |

0,0% |

3,80 |

69,6% |

|

Нижний Новгород |

2,29 |

1,78 |

1,92 |

-16,2% |

3,05 |

58,9% |

|

|

Самара |

2,54 |

1,78 |

1,88 |

-26,0% |

2,66 |

41,5% |

|

|

Волгоград |

2,08 |

1,72 |

1,79 |

-13,9% |

3,19 |

78,2% |

|

|

Прочие города |

Владивосток |

2,87 |

2,67 |

2,97 |

3,5% |

4,89 |

64,6% |

|

Ростов-на-Дону |

2,44 |

2,08 |

2,24 |

-8,2% |

2,54 |

13,4% |

|

|

Петрозаводск |

1,66 |

1,59 |

1,99 |

19,9% |

3,91 |

96,5% |

|

|

Новосибирск |

1,85 |

1,72 |

1,94 |

4,9% |

3,35 |

72,7% |

|

|

Екатеринбург |

2,11 |

1,76 |

1,90 |

-10,0% |

3,31 |

74,2% |

|

|

Иркутск |

1,77 |

1,67 |

1,86 |

5,1% |

4,10 |

120,4% |

|

|

Красноярск |

1,88 |

1,68 |

1,82 |

-3,2% |

3,13 |

72,0% |

|

|

Уфа |

1,87 |

1,66 |

1,75 |

-6,4% |

3,11 |

77,7% |

|

|

Краснодар |

1,64 |

1,59 |

1,75 |

6,7% |

2,23 |

27,4% |

|

|

Тюмень |

1,62 |

1,65 |

1,74 |

7,4% |

3,74 |

114,9% |

|

|

Пермь |

1,72 |

1,74 |

1,72 |

0,0% |

4,01 |

133,1% |

|

|

Воронеж |

1,60 |

1,52 |

1,70 |

6,3% |

3,10 |

82,4% |

|

|

Калуга |

1,58 |

1,59 |

1,69 |

7,0% |

2,83 |

67,5% |

|

|

Челябинск |

1,53 |

1,45 |

1,60 |

4,6% |

3,34 |

108,8% |

|

|

Вологда |

1,64 |

1,58 |

1,58 |

-3,7% |

2,92 |

84,8% |

|

|

Омск |

1,56 |

1,54 |

1,56 |

0,0% |

2,73 |

75,0% |

|

|

Саратов |

1,49 |

1,47 |

1,49 |

0,0% |

2,88 |

93,3% |

|

|

Йошкар-Ола |

1,34 |

1,36 |

1,42 |

6,0% |

2,29 |

61,3% |

|

|

Астрахань |

1,50 |

1,48 |

1,43 |

-4,7% |

2,64 |

84,6% |

|

|

Чебоксары |

1,52 |

1,45 |

1,40 |

-7,9% |

2,46 |

75,7% |

|

По данным международной консалтинговой компании Colliers International, в третьем квартале 2020 года рост цен на жилую недвижимость бизнес- и премиум-класса в Санкт-Петербурге составил порядка 12%. При этом спрос на жилье в этих сегментах увеличился. Однако рынок первичной недвижимости приближается к пику, после которого сокращение спроса неизбежно.

В июле-сентябре 2020 года рост цен на жилую недвижимость бизнес-класса составил 11,7%, что в три раза выше обычного темпа роста в 3-5%. Так, за третий квартал стоимость квадратного метра выросла до 198 тыс. руб./кв. м. В премиум-классе показатель за квартал вырос на 12,1% и составил 280 тыс. руб./кв. м.

«Ажиотажный спрос, вызванный льготной ипотекой и падением рубля, меняет парадигму финансовой модели девелоперов и ценообразования. В текущей ситуации стихийного спроса застройщикам сложно прогнозировать, как рынок будет развиваться дальше. Рост цен не отстаёт от спроса, и девелоперы встают перед выбором – продавать сейчас ликвидные лоты или ставить заградительные цены и продать их возможно дороже в неопределенном будущем? Эти сложности особенно критичны в условиях перехода на проектное финансирование, где в приоритете ритмичные поступления», – поясняет Елизавета Конвей, директор департамента жилой недвижимости Colliers International.

За девять месяцев 2020 года объем розничных продаж жилья бизнес- и премиум-класса на 5% превысил показатели аналогичного периода 2019 года. Так, в январе-сентябре 2020 года было реализовано 4,5 тыс. квартир (или 265 тыс. кв. м) против 4,3 тыс. квартир (237 тыс. кв. м) за девять месяцев 2019 года. Однако показатель спроса частично занижен из-за увеличения срока регистрации договоров долевого участия в сентябре с 25 дней до 32 дней. Так, в сентябре количество зарегистрированных ДДУ оказалось на 40% ниже уровня июля и августа 2020 года. В результате, по нашим оценкам, в сентябре было зарегистрировано не более 50% от реального объема ДДУ. Зарегистрированные сделки будут отражены в статистике следующих месяцев.

Благодаря действию льготной ипотечной программы и специальных программ застройщиков с банками, доля сделок с привлечением ипотечного кредитования продолжает расти. Если в апреле 2020 года во время самоизоляции доля ипотечных сделок в проектах бизнес- и премиум-класса сократилась до 40%, то в мае доля выданных кредитов уже составила 55% (+15 п.п.) от общего объема сделок. В июне-июле доля ипотечных сделок увеличилась в 1,5 раза по сравнению с апрелем. Всего с апреля по сентябрь 2020 года в проектах бизнес- и премиум-класса доля сделок с привлечением ипотечного кредитования достигла 57% (или 1,5 тыс. квартир), тогда как за аналогичный период 2019 года она достигла уровня 38% (или 1,1 тыс. квартир).

В условиях пандемии Центральный банк разрешил банкам выдавать ипотеку дистанционно, в результате чего выросло число сделок с помощью электронной регистрации. Например, в проекте бизнес-класса «Георг Ландрин», который эксклюзивно реализует Colliers International, с апреля по сентябрь 2020 года более 90% от количества ипотечных сделок были зарегистрированы электронно.

«Рынок первичной недвижимости находится в высокой точке спроса. В каких-то проектах льготная ипотека уже не является очевидной выгодой: стоимость квартиры неоправданно высока для текущей готовности проекта в конкретной локации. В ближайшие месяцы спрос по инерции будет сохраняться, но в более далекой перспективе сокращение спроса неизбежно, – полагает Елизавета Конвей. – Особенно важными в текущей ситуации становятся статус и положение девелопера. Чем крупнее компания, тем ниже она может держать уровень цены в условиях высокой конкуренции, но без угрозы для маржинальности и, при этом, продавать по довольно высокой цене за счет своего реноме и финансовой устойчивости».

За три квартала 2020 года рынок бизнес- и премиум-класса пополнился 236 тыс. кв. м и 58 тыс. кв. м соответственно. Продолжается освоение бывших промышленных площадок в околоцентральных районах Петербурга под строительство проектов бизнес-класса. Например, в локациях Черной речки (ЖК «Белый остров» от «Базис-СПб» и ЖК Domino от «Группа Эталон»), а также реки Охты (ЖК Alter от AAG). Половину нового объема предложения бизнес-класса обеспечила «Группа ЛСР», которая вывела на рынок новые корпуса уже реализуемых проектов «Морская набережная» и «Цивилизация на Неве».

В то же время, девелоперы сохраняют интерес к созданию точечных проектов премиум-класса в Адмиралтейском и Петроградской районах: на рынок здесь вышли ЖК «Созидатели» (RBI), ЖК «Октавия» («Балтийская коммерция») и ЖК White House («Элит Тауэр»). На Петровском острове в продажу вышел третий проект редевелопмента от Setl City – ЖК премиум-класса Grand View.

По итогам девяти месяцев 2020 года объем ввода жилья в проектах бизнес- и премиум-класса составил 170 тыс. кв. м, что в два раза больше показателя аналогичного периода 2019 года. Всего в 2020 году застройщики планируют ввести более 400 тыс. кв. м жилья бизнес- и премиум-класса.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги III квартала 2020 года на рынке офисной недвижимости Москвы.

Предложение

Согласно данным компании CBRE, в III квартале 2020 года объем нового предложения составил 54 245 кв. м офисных площадей, большая часть из которого ожидалась к вводу в эксплуатацию в предыдущем квартале. Такой показатель соответствует объему ввода в I квартале этого года (55 795 кв. м) и в 2 раза уступает значению в III квартале 2019 года (106 895 кв. м). В июле-сентябре завершилось строительство (реконструкция) здания 8 в составе МФК «ВТБ Арена Парк», строения 17 в технопарке «Калибр» и бизнес-центра «РТС Измайловский». Распределение по классам нового предложения было почти равное – 53% объема относится к сегменту класса А и 47% - к сегменту класса В. При этом весь объем ввода пришелся на зону между ТТК и МКАД, в пределах ТТК прирост нового предложения отсутствовал.

По итогам трех кварталов 2020 года объем нового предложения снизился в 2 раза по сравнению со значением в аналогичном периоде 2019 года и составил 115 161 кв. м.

Исходя из заявленных планов девелоперов, в 2020 году объем новых офисных площадей может достигнуть порядка 500 000 кв. м при условии ввода в эксплуатацию двух крупных бизнес-центров, которые строятся под нужды структур правительства Московской области (БЦ «Два капитана») и корпорации «Ростех» («Ростех-Сити»). Без учета этих объектов объем нового предложения в 2020 году не превысит 300 000 кв. м. Для сравнения в 2019 году этот показатель составил 388 107 кв. м.

Спрос

Одной из положительных тенденций, свидетельствующей о постепенном восстановлении спроса в III квартале, стало увеличение объема «регулярных» сделок, то есть сделок со средними по размеру офисными помещениями. Так, наибольший объем новых сделок пришелся на офисы от 1 000 до 3 000 кв. м. Их доля увеличилась с 9% по итогам II квартала до 32%. На помещения площадью от 3 000 до 5 000 кв. м, сделок с которыми в период жестких ограничений в апреле-июне не было зафиксировано, пришлось 3% в III квартале.

Однако в целом по рынку объем арендованных и приобретенных офисных площадей в III квартале 2020 года продемонстрировал снижение более чем в 2 раза по сравнению со значением в сопоставимом периоде 2019 года и составил 228 000 кв. м против 518 200 кв. м. Объем новых сделок в июле-сентябре также уступает на 24% показателю во II квартале этого года. Однако в апреле-июне более половины объема было сформировано несколькими крупными сделками, которые находились на завершающей стадии согласований к началу пандемии.

За девять месяцев 2020 года объем новых сделок на 24% оказался ниже значения в аналогичном периоде прошлого года и составил более 870 000 кв. м.

Подавляющее большинство сделок в III квартале 2020 года – сделки аренды офисных помещений (220 245 кв. м). В структуре новых сделок за этот период их доля достигла 97% против 81% в III квартале 2019 года. Объем сделок по приобретению офисных площадей был минимальным и составил 6 500 кв. м. Однако по итогам девяти месяцев 2020 года доля приобретенных площадей снизилась несущественно и составила 13% против 15% в аналогичном периоде 2019 года.

Основной объем спроса в III квартале пришелся на помещения класса В, их доля составила 79% в структуре новых сделок в июле-сентябре (178 960 кв. м). В целом большая часть сделок в этом классе (44%) была закрыта в зоне между ТТК и МКАД. В сегменте класса А напротив почти половина новых сделок, объём которых в III квартале составил всего 47 700 кв. м, была заключена в ЦДР.

Ухудшение ситуации с распространением COVID-19 (cо второй половине сентября наблюдается рост числа заболевших) может сдерживать традиционно повышенный спрос в конце года и сказаться на результатах IV квартала.

По прогнозам CBRE, по результатам 2020 года объем арендованных и приобретенных офисных площадей может снизится на 35% по сравнению с значением в 2019 году и составить порядка 1-1,1 млн кв. м, что соответствует уровню спроса в 2016 году.

Доля свободных офисных площадей в целом на рынке увеличилась на 0,4 п. п. с конца июня и составила по итогам III квартала 10,4%. Более существенный рост наблюдался в сегменте класса А, в котором доступно 11,6% офисного предложения против 10% на начало обострения ситуации с коронавирусом. В сегменте класса В за этот же период доля свободных площадей выросла с 9,1% до 10%.

В разрезе территориальных зон наиболее заметно доля свободных офисных площадей увеличилась между ЦДР и ТТК до 9,8% в III квартале. При этом, уровень вакантных площадей почти во всех субрынках в пределах МКАД варьируется от 8,2% до 9,9%. Исключением является Ленинградский деловой район, доля свободных площадей в котором увеличилась до 12% за счет ввода в эксплуатацию нового бизнес-центра («ВТБ Арена Парк», строение 8).

По прогнозам CBRE, к концу IV квартала 2020 года доля свободных офисных площадей может несущественно увеличится до 11%.

Объем помещений, предлагаемых в субаренду, увеличился на 15% с конца июня этого года. На конец III квартала объем офисных площадей, которые доступны для субаренды или могут быть освобождены текущим арендатором для прямой аренды, составляет порядка 130 тыс. кв. м.

Коммерческие условия

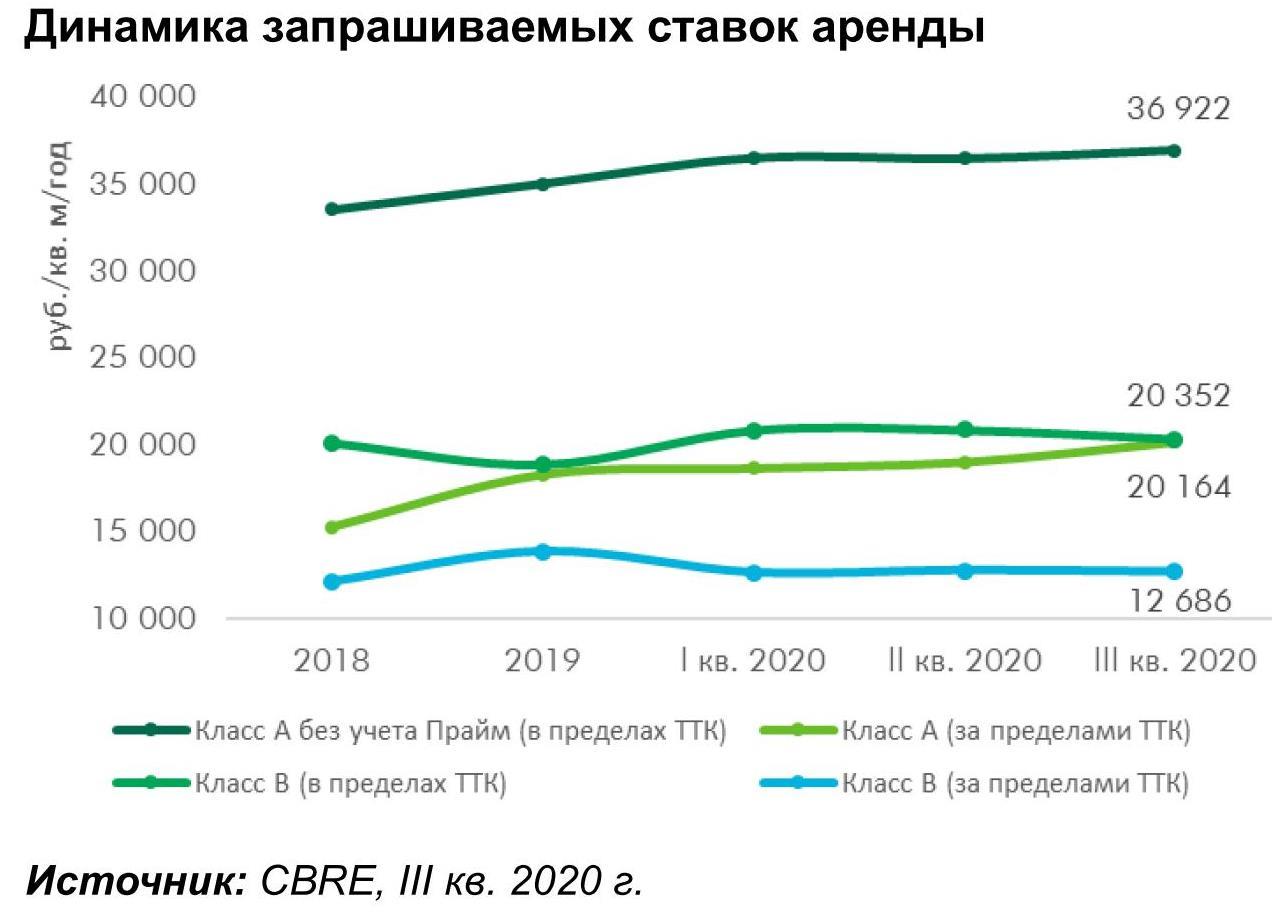

Средневзвешенная запрашиваемая ставка аренды в целом по рынку на конец III квартала 2020 года в классе А (без учета класса А Прайм) составила 26 057 руб./кв. м/год, в классе В – 16 045 руб./кв. м/год.

Средневзвешенная запрашиваемая ставка в классе А Прайм на конец сентября составляет 46 400 руб./кв. м/год против до 43 200 руб./кв. м/год на конец I квартала 2020 года. Рост этого показателя за последние 6 месяцев во многом связан со скачком курса доллара к рублю (больше половины доступного предложения в этом классе заявляют ставки аренды в долларах).

По прогнозам CBRE, средневзвешенные ставки аренды останутся на схожем с концом III квартала уровне до конца 2020 года.

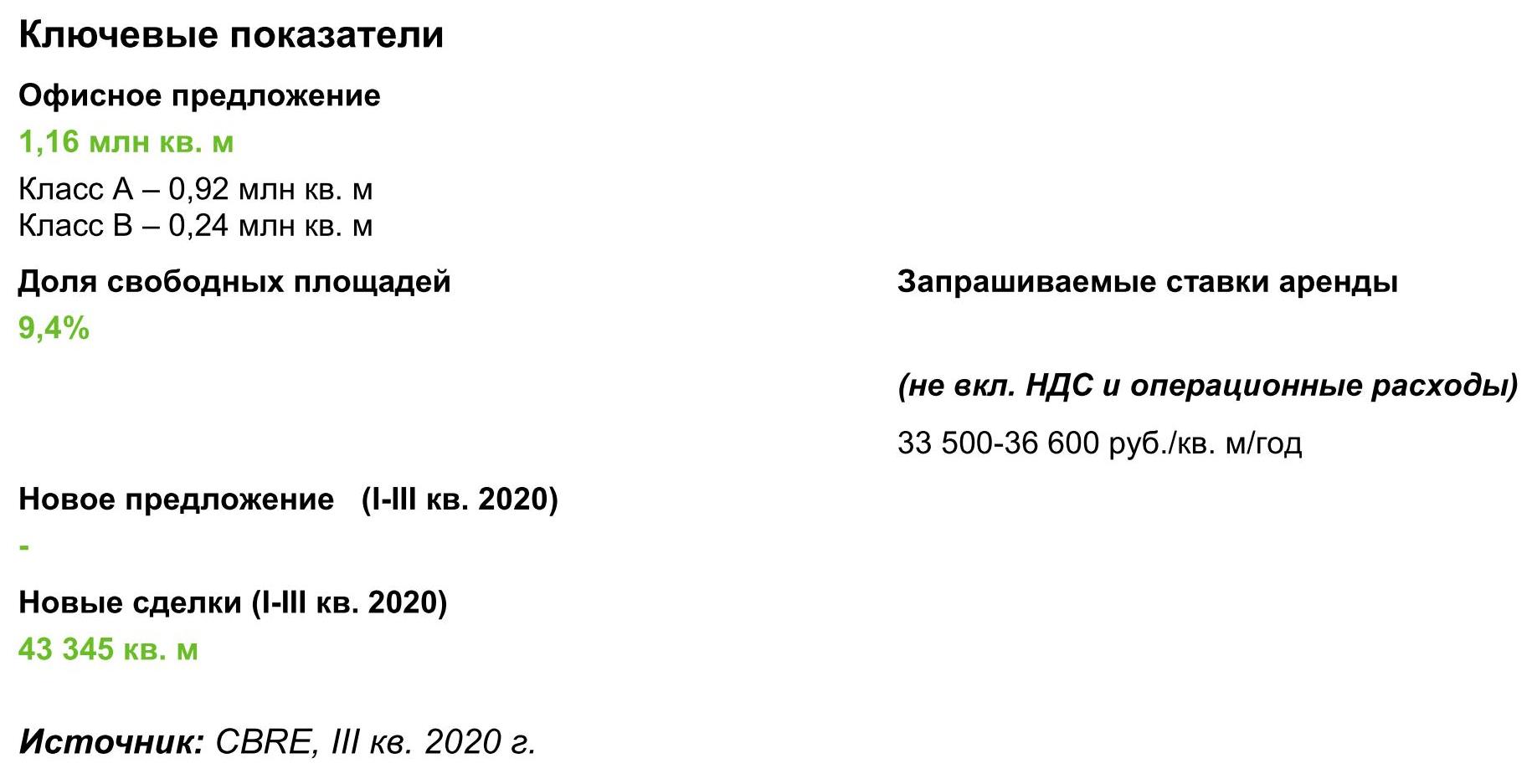

Москва - Сити

Объем качественных офисных площадей в бизнес-центрах Москва-Сити составляет 1,16 млн кв. м. В I-III кварталах 2020 года прироста нового предложения не было, однако в IV квартале ожидается к вводу в эксплуатацию Neva Towers, офисная часть которой составляет около 60 000 кв. м.

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE, комментирует:

«В конце III квартала вместе с восстановлением деловой активности произошло оживление и на рынке офисной недвижимости. После вынужденной паузы компании начали возвращаться к вопросам среднесрочного планирования, которые большинство из них отложило в период обострения ситуации с пандемией и высокой степенью неопределенности. При этом, многие компании вынуждены продолжать или снова прибегать к удаленному формату работы для ряда сотрудников в условиях сохраняющегося риска распространения COVID-19. Необходимость пересмотреть стратегию и возможно корректировать потребность в офисных площадях, с которой столкнулись представители бизнеса всех масштабов в новых реалиях, может замедлять сроки принятия решений. Тем не менее, мы ожидаем сохранение активности на офисном рынке в IV квартале этого года и ее конверсию в реальные сделки».