Обзор рынка торговой недвижимости Санкт-Петербурга по итогам 1 полугодия 2021 года

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка торговой недвижимости Санкт-Петербурга за 1 полугодие 2021 года.

Предложение

На начало июля 2021 года общий сток сегмента торговой недвижимости Санкт-Петербурга находится на уровне 4,06 млн кв. м.

Прирост предложения по итогам первого полугодия составил 11 000 кв. м за счет открытия ТК «Солнечный город».

С 2016 года на рынок не выходит качественных полноформатных проектов. Крупное открытие прошлого года – торговый комплекс «Кубатура» – мы относим к сегменту специализированных торговых центров.

Тенденция отсутствия появления крупных проектов указывает на то, что сегмент торговой недвижимости преодолел фазу роста и находится в периоде стагнации. Однако, на наш взгляд, низкие темпы прироста торговых площадей в последние 5 лет стабилизировали рынок, что позволило избежать более негативного сценария в сегменте торговой недвижимости по итогам года пандемии.

Перспективное предложение

По итогам 2021 года, по нашим прогнозам, рынок торговой недвижимости Санкт-Петербурга увеличится на 95 500 кв. м.

В высокой степени готовности находятся проекты ТРК «Спутник» общей площадью 60 тыс. кв. м и вторая очередь Fashion House Outlet общей площадью 4,5 тыс. кв. м.

В рамках перспектив развития сегмента мы фиксируем тренд как на снижение общей площади новых проектов, так и смену позиционирования и концепций. По нашему мнению, в ближайшие годы рынок будет прирастать за счет запуска проектов районного и микрорайонного форматов.

Для рынка такая тенденция логична, поскольку полноформатных торговых центров Санкт-Петербургу достаточно.

Спрос

Посещаемость торговых центров начала постепенно восстанавливаться с конца 2020 года. По итогам первого полугодия 2021 года мы фиксируем восстановление показателя посещаемости до уровня конца 2019- начала 2020 года.

Однако сейчас рынок торговой недвижимости вновь входит в фазу неопределенности и ограничений. По состоянию на конец июня уже запрещена работа фуд-кортов.

Темпы вакцинации по-прежнему низкие. На этом фоне сложно прогнозировать как будет развиваться ситуация в разрезе новых ограничений.

Уровень вакантных площадей в качественных концептуальных проектах находится на отметке в 2-2,5%.

В целом с конца 2020 года уровень вакансии по рынку вырос незначительно: рост составил не более 1,8 пп. На текущий момент средневзвешенный уровень вакансии на рынке торговой недвижимости Санкт-Петербурга составляет 6%.

Фактически, это означает, что сильного оттока арендаторов не произошло, что было связано с политикой арендодателей, которые предоставляли своим арендаторам скидки на аренду и рассрочки.

Ставки аренды

Торговые центры Петербурга были закрыты 4 месяца: с 26 марта по 27 июля. Фуд-корты и развлекательные зоны после весеннего локдауна работали всего 2 месяца – с 12 сентября по 9 ноября. Снижение оборотов у операторов торговых центров привело к тому, что средний уровень ставок аренды снизился:

- В целом по рынку снижение ставок составило 7%,

- Для торговых комплексов сегмента прайм ставки остались на прежнем уровне.

По итогам первого полугодия 2021 года ставки аренды существенным образом не изменились и остались на уровне конца 2020 года.

Национальное бюро кредитных историй (НБКИ) зафиксировало снижение индекса «кредитного здоровья» россиян в III квартале 2018 года. Индекс, который непрерывно рос с 2016 года, снизился всего на 1 пункт, и бить тревогу рано. Однако если ставки по кредитам (и, в первую очередь, по ипотеке) вырастут, просрочка по кредитам может резко взлететь вверх, предупреждают эксперты.

Значение индекса «кредитного здоровья» в III квартале 2018 года составило 93 пункта, снизившись на 1 пункт по сравнению со II кварталом 2018 года, сообщили НБКИ и компания FICO – лидер в предиктивной аналитике и разработке систем для принятия управленческих решений, которая рассчитывает индекс. (Индекс рассчитывается FICO на основе данных НБКИ. При вычислении учитывается доля «плохих» долгов среди их общего числа (bad rate). При этом в качестве «плохих» рассматриваются займы, просроченные более чем на 60 дней в течение последних шести месяцев.)

В 2015–2016 годах индекс «кредитного здоровья» стремительно падал, достигнув рекордной отметки в 89 пунктов, однако со второй половины 2016 года он только рос и поднялся на 5 баллов, до 94 пунктов. Это первое снижение за последние годы. На 1 октября 2018 года самыми здоровыми округами являются: Центральный ФО – 98 пунктов, Приволжский и Северо-Западный федеральные округа – по 96 пунктов.

Несмотря на то, что качество кредитов, выданных до 2015 года, стабилизировалось, а количество предоставленных за последние 3-4 года – существенно возросло, объем «плохих» долгов остается довольно существенным, отмечает директор по скорингам FICO Елена Конева. Поэтому кредиторы продолжают следить как за качеством новых кредитов, так и за риск-профилем заемщиков, у которых уже имеются действующие обязательства.

Просроченная задолженность по кредитам физлицам в РФ в течение всего 2018 года планомерно снижалась, обращает внимание аналитик ИК «Фридом Финанс» Анастасия Соснова. С начала года доля просрочки, по данным ЦБ, опустилась с 6,9% до 5,7% на 1 октября. В Петербурге ситуация с просроченной задолженностью была лучше, чем в целом по стране. В начале года доля просрочки в общем объеме выданных петербуржцам кредитов составила 5,4%, а за 9 месяцев 2018 года она снизилась до 4,2%. Несколько лет назад ситуация была значительно серьезнее, добавляет Анастасия Соснова: на 1 октября 2015 года просроченная задолженность составляла 8% от всех выданных физическим лицам кредитов в РФ, в Санкт-Петербурге – 6,8%.

В целом, в 2017–2018 годах ситуация с «плохими» долгами стабилизировалась. Почти два года «кредитное здоровье» населения не только не ухудшалось, но и постепенно отыгрывало свои позиции, отмечает генеральный директор НБКИ Александр Викулин. «Вместе с тем, основные риски для генерирования просрочки остаются прежними – снижение или отсутствие роста реальных доходов населения. По этой причине кредиторам необходимо продолжать внимательно следить за такими рыночными индикаторами, как уровень долговой нагрузки, а также ставить на «сигнал» (оперативный мониторинг финансового поведения заемщиков) портфели всех типов кредитов», – добавляет он.

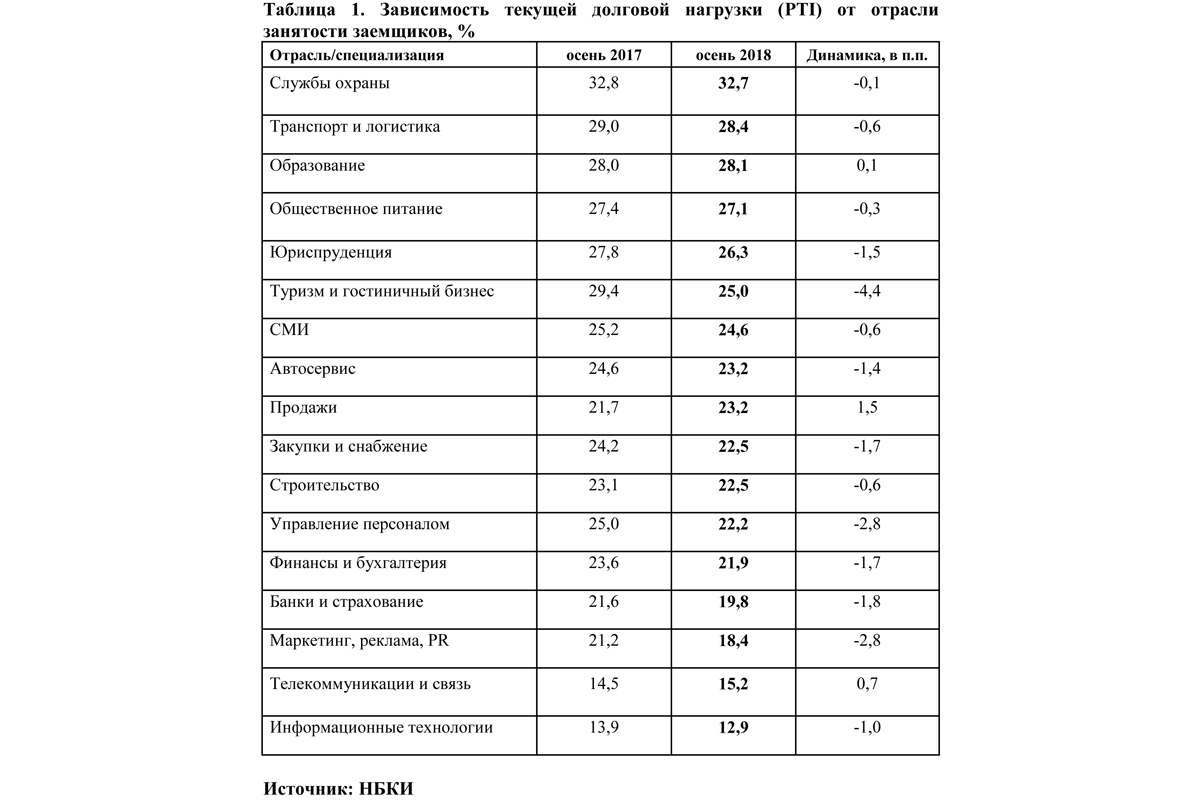

Примечательно, что в октябре НБКИ зафиксировало снижение общей долговой нагрузки работающих граждан в большинстве сфер занятости. Больше всего за год долговая нагрузка сократилась в туристическом и гостиничном бизнесе, управлении персоналом, а также в сфере маркетинга, рекламы и PR. В то же время она выросла у работников из сфер «Продажи», «Телекоммуникации и связь» и «Образование».

В последние годы на рынке розничного кредитования наблюдался бум: с середины 2017 года до середины 2018 года объем задолженности физлиц перед банками в России вырос на 19%, динамика сегмента достигла пика с 2014 года, фиксируют аналитики агентства «Эксперт РА». При этом реальные располагаемые денежные доходы населения стагнировали. Этот фактор вызывает опасение экспертов. Негативное влияние на платежеспособность населения дополнительно окажут повышение НДС и рост цен на топливо, а также снижение курса рубля. Это может привести к росту дефолтности в розничном сегменте в 2019–2020 годах, считает «Эксперт РА».

Впрочем, как говорят банкиры, действующие меры регулирования не позволят розничному рынку «перегреться». В частности, в 2017 году ЦБ существенно повысил требования резервирования по ипотечным кредитам (наиболее значительным по объему) с низким первоначальным взносом, с целью снижения высокорискового кредитования, отмечает управляющая филиалом «Абсолют Банка» в Санкт-Петербурге Мария Батталова. В результате сейчас на рынке практически нет предложений с первоначальным взносом по ипотеке менее 20% от стоимости объекта. Впрочем, ведущие ипотечные банки и до введения новых требований регулятора не выдавали кредиты с первоначальным взносом менее 15%, обращает внимание г-жа Батталова.

Еще один важный фактор, позволяющий минимизировать риски, – это оценка заемщика при рассмотрении заявления о кредите, добавляет банкир. Крупнейшие кредиторы ответственно подходят к тому, чтобы после внесения обязательного платежа у заемщика в распоряжении осталась сумма, достаточная для комфортного существования. Благодаря современным технологиям банки имеют возможность проверить предоставленные клиентом сведения об уровне доходов, наличие дополнительных обременений и прочее.

Сектор ипотечного кредитования считается самым низкорисковым в кредитовании физических лиц, отмечает Анастасия Соснова. Доля просроченной задолженности в сегменте ипотечного кредитования традиционно невелика и редко сильно увеличивается. На 1 октября по России она едва достигала 1%. В Санкт-Петербурге приблизительно такие же показатели: по последним данным ЦБ – 1,3% (в Ленобласти – 0,93%). Активные меры ЦБ по снижению выдачи наиболее рискованных кредитов – безусловно, положительный фактор, который заметно сдерживают рост, говорит генеральный директор ООО «Первое Ипотечное Агентство» Максим Ельцов. Банкам становится все менее выгодно выдавать необеспеченные потребительские кредиты и ипотечные кредиты с минимальным (до 20%) первоначальным взносом.

Второй очевидный, но не самый позитивный фактор снижения просрочки, начиная с 2014–2015 годов, – рост объемов выдачи ипотеки на фоне снижения ипотечных ставок, продолжает Максим Ельцов. Только за девять месяцев 2018 года выдачи ипотеки в Петербурге выросли на 64% до 136, 231 млрд. рублей (по РФ - на 61% до 2,07 трлн. рублей). Практика показывает, что в первые один-два года после получения кредита заемщики лучше соблюдают обязательства по платежам. Стабильный незначительный рост цен на недвижимость и спокойная ситуация на рынке мотивирует даже проблемных заемщиков соблюдать платежную дисциплину. «Рост выдачи ипотеки более чем на 60% при более медленном, инертном росте дефолтов по кредитам как раз и обеспечивает эту временную картину стабильности. К тому же с 2014–2015 годов, когда просрочка была намного выше, банки успели просудиться с проблемными заемщиками, реализовать залоговую недвижимость и погасить просроченные кредиты», – говорит Максим Ельцов.

Максим Ельцов полагает, что относительно благоприятная ситуация с уровнем просрочки будет сохраняться лишь до повышения ставок, а также до незначительного ухудшения макроэкономической ситуации. В зависимости от степени ухудшения уровень просроченной задолженности может подняться в 1,5 раза и более. Для этого достаточно, чтобы ставка по ипотеке вернулась на уровень выше 11%.

Некоторые почему-то считают проектирование производственных объектов делом несложным. Между тем, практика показывает, что небрежное отношение к этому вопросу может вызвать самые серьезные проблемы в дальнейшей работе этих предприятий.

Проект здания ООО «Инмед»

Архитектурная мастерская Сахновского (АМС), которой в этом году исполнилось 20 лет, уже наработала серьезный опыт в разработке проектов производственных зданий. «Подготовка таких проектов, как и работа с объектами других сегментов недвижимости, требует специфических знаний, навыков и умений. Многие нюансы понятны только тем, кто уже получил практику выполнения таких заказов. И возможность учесть их на самых ранних стадиях проектирования позволяет заказчику сэкономить время и деньги благодаря отсутствию необходимости в дальнейших переделках», – говорит старший партнер и главный архитектор АМС Виктор Сахновский.

У АМС только в 2018 году завершилась реализация в этой сфере одного проекта и началась – другого. Так, на площадке особой экономической зоны (ОЭЗ) Санкт-Петербурга «Новоорловская» недавно введено в эксплуатацию здание инновационного центра «Буревестник» («дочка» АК «АЛРОСА»). Объект представляет собой комплекс из трех зданий суммарной площадью более 24,5 тыс. кв. м, построенный на участке в 2,3 га. На этом предприятии начинается выпуск специализированного оборудования для алмазодобывающей промышленности.

Инновационный центр «Буревестник»

Параллельно полным ходом идут работы по другому проекту АМС – производственному зданию ООО «Инмед», находящемуся на площадке ОЭЗ Санкт-Петербурга «Нойдорф». Объект площадью более 10,7 тыс. кв. м строится на участке площадью почти 1 га. В этом комплексе «Инмед» будет осуществлять разработку и производство композиционных нетканых материалов на основе биополимерных нановолокон для медицины.

«Производственные объекты могут иметь самое разное предназначение, и оно обязательно должно учитываться в технологии уже на этапе проектирования. Например, в оборудовании, которое производит ИЦ «Буревестник», используются источники ионизированного излучения – и проект должен был предусматривать установку специальных экранирующих систем. А проектирование чистых помещений по стандартам GMP для ООО «Инмед» выполнялось нами с использованием BIM-технологий», – рассказывает Виктор Сахновский.

По его словам, это лишь один из множества аспектов, которые необходимо учесть при проектировании. «Реалии жизни таковы, что заказчику обычно проект необходим «еще вчера». Кроме того, нередко техническое задание по разным причинам меняется уже в ходе реализации проекта. Соответственно, рабочую документацию надо готовить крайне оперативно, а строительство идет буквально «с листа». Более того, поскольку изначальный проект менялся, необходимо заново проходить экспертизу. И это уже в условиях, когда идут строительные работы. А ситуация, когда эксперты отклоняют проект уже фактически построенного здания, заказчика, мягко говоря, не устраивает. Но поскольку опыт у нас наработан серьезный и проектируем мы строго по нормативам, мы готовы дать своим клиентам гарантии, что проект будет согласован», – говорит генеральный директор ООО «АМС» Игорь Половцев.

Работа в условиях ОЭЗ или индустриального парка, которые нередко соседствуют с жилой застройкой, имеет дополнительные сложности, отмечает главный архитектор АМС. «Тут я бы выделил два базовых фактора. Первый – экологический. Фоновые показатели загрязнения рассчитываются на всю площадку. Значит, уже при проектировании надо учесть окружающие объекты и их выбросы. Второй фактор – ресурсный. Оператор площадки выделяет резиденту определенные мощности по газо-, тепло-, электро-, водоснабжению и канализованию. Сплошь и рядом их не хватает, а дополнительных резервов взять негде. И проектировщику нужно найти вариант, как обеспечить все нужды предприятия, не превышая при этом имеющихся лимитов. Например, на объекте ООО «Инмед» по технологии есть необходимость сжигания выбросов. Но резервов газа и электричества для традиционного решения этой проблемы не было. Тогда мы предложили использовать для сжигания выбросов специальную каталитическую печь – и сумели уложиться в имеющиеся ограничения по ресурсам», – рассказывает он.

В последнее время, по словам специалистов АМС, большое внимание заказчики уделяют не только производственным потребностям, но и обеспечению комфортных условий труда для своих сотрудников. «Поэтому мы предлагаем современные разработки по интерьерам в наших проектах. Это предполагает применение суперграфики, новых отделочных материалов, цветовых решений и др. На комфорт также серьезно влияют системы отопления, вентиляции и кондиционирования. Занимаемся мы и разработкой навигационных транспортных схем. Из всего вышеперечисленного становится очевидным, что проектирование производственных зданий – задача непростая, многоаспектная и требующая серьезного опыта исполнителя», – резюмирует Виктор Сахновский.

Мнение

Юрий Гусев, главный инженер ООО «Инмед»:

– Компания «АМС» проявляет себя как надежный и ответственный партнер, с которым вполне комфортно работать. Надо отметить, что мы строим свое производство на территории особой экономической зоны, что предопределяет наличие дополнительных специфических требований к объекту. Специалисты АМС сумели привести проект в соответствие этим требованиям.