Сдача жилья в аренду – альтернатива банковским вкладам

Аналитики Циан составили рейтинг городов-миллионников России по доходности жилья от сдачи в аренду, посчитали среднюю ставку и срок окупаемости инвестиций. Недвижимость под сдачу остается чуть более прибыльным вариантом инвестиций, чем банковский вклад.

- Доходность от сдачи в аренду снижается: в 2018 году рантье зарабатывали 7,3%, в 2019 году – 6,7%, в 2020 году – 6,3%, в 2021 году – 5,6%.

- Сдавать квартиру в аренду выгоднее всего в Челябинске, где средняя доходность аренды составляет 7,2%. Минимальную доходность получают инвесторы в Санкт-Петербурге – 4,2% годовых.

- Больше всего в год платят арендаторы в Москве (540 тыс. рублей) и Санкт-Петербурге (310 тыс. рублей), наименее затратно снимать жилье в Челябинске (всего 150 тыс. рублей). В среднем по городам-миллионникам России годовая аренда обходится в ~220 тыс. рублей.

- Жилье дорожает быстрее аренды: за год средняя стоимость квартиры на вторичном рынке городов-миллионников увеличилась на 16,1%, ставка аренды – на 2,2%.

- Средняя окупаемость квартиры – 18,2 года. Дольше всего возвращать стоимость жилья за счет аренды в Санкт-Петербурге (24 года). Период окупаемости увеличивается. Для недвижимости, приобретенной в 2018 году он составлял порядка 13,8 лет, в 2019 году – 15 лет, в 2020 году – 15,9 лет.

- Сдача квартиры в аренду остается выгоднее банковского вклада. Доходность рантье в среднем по городам-миллионникам составляет 5,6% годовых, а у держателя рублевого депозита – 4,4%.

В рейтинге доходности учитывались города с численность населения от 1 млн человек. Эксперты проанализировали по каждой локации среднюю стоимость квартир (студий, 1- и 2-комнатных) на вторичном рынке и арендную ставку в них за последние четыре года.

I. Доходность от сдачи в аренду с каждым годом снижается

Средний уровень доходности от сдачи квартиры в аренду в городах-миллионниках России составляет 5,6%. Год назад он был выше – 6,3%, в 2019 году – 6,7%, в 2018 году – 7,3%. Это говорит о том, что квартиры дорожают более быстрыми темпами, чем растет ставка аренды. Особенно это проявилось в 2020 году - по сравнению с прошлым годом доходность сократилась сразу на 0,7 п.п. (ранее темпы были ниже).

Самая выгодная недвижимость для сдачи в аренду в Челябинске

Между отдельными городами доходность от сдачи в аренду различается почти в 2 раза. Самый высокий показатель в Челябинске (7,2%), далее следуют Волгоград (6,5%) и Екатеринбург (6,4%). В первых двух случаях это связано с низкой стоимостью жилья в этих городах (минимальные значения среди всех миллионников), в случае Екатеринбурга - с достаточно высокими ставками аренды (3-е место после Москвы и Санкт-Петербурга).

Наименьшую доходность получают рантье в Санкт-Петербурге (4,2%), Казани и Москве (по 4,5%) - здесь арендодатели имеют пассивный доход сопоставимый с процентами по банковским вкладам. В этих городах самые дорогие квартиры на вторичном рынке среди всех городов-миллионников. Эксперты Циан отмечают обратную зависимость между стоимостью жилья и доходностью арендодателей.

II. Рантье в “столицах” зарабатывают больше всех

Недвижимость в Москве и Санкт-Петербурге имеет минимальные показатели доходности от сдачи в аренду за счет значительных изначальных вложений. Но в абсолютных величинах именно в “столицах” рантье зарабатывают больше всех. В среднем за год сдача квартиры в аренду приносит в Москве 544 тыс. рублей, в Санкт-Петербурге – 308 тыс. рублей. Далее следуют Екатеринбург (244 тыс.), Новосибирск (232 тыс.). Замыкает топ-5 Казань (214 тыс.). Это самые крупные города России с большим притоком мигрантов и значительным спросом на рынке аренды, поэтому и ставки здесь – самые высокие по стране. Кроме того, на вторичном рынке здесь велика доля квартир в недавно сданных домах, приобретенных с инвестиционными целями, что также повышает средний ценник.

Меньше всего зарабатывают рантье в Челябинске (154 тыс. рублей в год), Воронеже (169 тыс.) и Перми (170 тыс.)

В среднем по городам-миллионникам годовая арендная ставка составляет 223 тыс. рублей. Это всего на 5 тыс. рублей больше, чем в прошлом году.

III. Стоимость жилья растет быстрее ставки аренды

Средняя ставка аренды студий, 1 и 2-комнатных квартир в городах-миллионниках России в июне 2021 года составляет 18,6 тыс. рублей. За год показатель увеличился на 2,2%. В целом в миллионниках за последние 4 года средняя ставка аренды практически не изменилась. Средняя цена квартиры достигла 4,2 млн рублей, за год прибавив 16,1%. До этого рост составлял 5-8% в год.

Такая динамика стала реакцией на увеличение цен на первичном рынке, где с весны прошлого года действовала программа льготного ипотечного кредитования. Ажиотажный спрос на новостройки вызвал их подорожание, в результате чего часть потенциальных покупателей обратили свое внимание на вторичный рынок, где цены росли не так стремительно, а ставка по ипотеке была на минимальном уровне.

Рынок аренды, напротив, стагнировал. Многие арендаторы при переходе на удаленный формат работы покидали региональные центры, спрос на съем жилья сокращался. Снижались и ставки, которые с частичным возобновлением работы в офисах стали восстанавливаться очень плавно. Кроме того, при минимальных процентах по ипотеке как на первичном, так и на вторичном рынке многие бывшие арендаторы переходили в категорию покупателей недвижимости, что также привело к сокращению спроса и ценника.

В некоторых городах ставка даже сократилась по сравнению с прошлым годом. Так на 9% снижение в Воронеже, на 7,7% – в Краснодаре, на 6% – в Перми, на 3,4% – в Санкт-Петербурге, на 1,3% – в Самаре. Стоимость квартир при этом выросла во всех городах от 7,4% в Ростове-на-Дону до 29,9% в Омске.

IV. Средний срок окупаемости квартиры - 18 лет

Бизнес по сдаче квартиры в аренду подразумевает значительные первоначальные инвестиции, которые требуют длительного срока окупаемости, прежде, чем начнут приносить доход. Аналитики Циан подсчитали, что в среднем по городам-миллионникам необходимо 18 лет для того, чтобы вернуть вложенные средства. Самый высокий показатель окупаемости в Санкт-Петербурге – 24 года. Более 20 лет он также составляет в Москве и Казани (22,4 и 22,5 лет) и в Нижнем Новгороде (20,2 лет).

Быстрее всего «вернуть» стоимость жилья за счет сдачи в аренду удастся в Челябинске (13,9 лет), Волгограде (15,3 лет) и Екатеринбурге (15,6 лет).

Срок окупаемости инвестиций продолжает увеличиваться. Для недвижимости, приобретенной в 2018 году, он составляет порядка 13,8 лет, 2019 году – 15 лет, 2020 году – 16 лет.

V. Сдача квартиры в аренду выгоднее банковского вклада

Планомерное снижение ключевой ставки, которое наблюдалось с начала 2015 года, вело к падению доходности по банковским депозитам. Альтернативным вариантом сохранения и преумножения средств стала сдача недвижимости в аренду. Даже в первой половине 2021 года, когда ЦБ стал повышать ключевую ставку, а доходность за счет роста цен на недвижимость сокращается, выгода от такого инвестирования сохраняется. По подсчетам аналитиков Циан, средняя доходность арендодателей в городах-миллионниках в 2021 году на 1,2 п.п. выше, чем банковского вкладчика. Только в Санкт-Петербурге, где она составляет 4,2%, выгоднее вложить средства в банк. Пограничные значения также в Москве и Казани (доходность 4,5%).

Последний месяц, по которому ЦБ приводит данные по банковским вкладам - апрель. К этому времени статистика еще не полностью успела “учесть” решение по повышению ключевой ставки. В дальнейшем вероятно сокращение разрыва между доходностью от сдачи квартиры и от банковских депозитов.

Кроме того, фактическая доходность от сдачи в аренду чуть ниже расчетной, т.к. в стоимости квартиры не учитываются косвенные расходы - затраты на ремонт, часть коммунальных платежей, налоги, а также поправка на возможный простой помещения.

«Сдача квартиры в аренду – один из самых простых и доступных инструментов инвестирования. Такой способ вложения средств остается чуть более прибыльным, чем банковские депозиты даже при существенном росте цен на недвижимость в течение предыдущего года, – комментирует Алексей Попов, руководитель аналитического центра Циан. – В 2020 году спрос на арендном рынке существенно просел на фоне перевода части сотрудников на дистанционный формат работы, и рантье были вынуждены снижать ставки. Впоследствии их восстановление шло крайне медленно. При сохранении стагнации ставок доходность будет и дальше сокращаться».

|

Город |

Средняя стоимость квартир (студий, 1- и 2-комнатных) на вторичном рынке, млн руб. |

Средняя годовая ставка аренды, тыс. руб. |

Средняя ставка аренды в месяц, тыс. руб. |

Доходность |

Срок окупаемости, лет |

|

Челябинск |

2,13 |

153,6 |

12,8 |

7,2% |

13,9 |

|

Волгоград |

2,65 |

172,8 |

14,4 |

6,5% |

15,3 |

|

Екатеринбург |

3,79 |

243,6 |

20,3 |

6,4% |

15,6 |

|

Ростов-на-Дону |

3,14 |

201,6 |

16,8 |

6,4% |

15,6 |

|

Новосибирск |

3,91 |

231,6 |

19,3 |

5,9% |

16,9 |

|

Красноярск |

3,61 |

211,2 |

17,6 |

5,9% |

17,1 |

|

Омск |

2,97 |

174,0 |

14,5 |

5,9% |

17,1 |

|

Пермь |

2,95 |

170,4 |

14,2 |

5,8% |

17,3 |

|

Самара |

3,06 |

176,4 |

14,7 |

5,8% |

17,3 |

|

Краснодар |

3,57 |

202,8 |

16,9 |

5,7% |

17,6 |

|

Уфа |

3,70 |

196,8 |

16,4 |

5,3% |

18,8 |

|

Воронеж |

3,20 |

169,2 |

14,1 |

5,3% |

18,9 |

|

Нижний Новгород |

4,09 |

202,8 |

16,9 |

5,0% |

20,2 |

|

Москва |

12,15 |

543,6 |

45,3 |

4,5% |

22,4 |

|

Казань |

4,80 |

213,6 |

17,8 |

4,5% |

22,5 |

|

Санкт-Петербург |

7,43 |

308,4 |

25,7 |

4,2% |

24,1 |

Аналитики компании «Метриум» подвели итоги апреля на московском рынке новостроек массового сегмента. Объем предложения за месяц сократился на 3,5%. Средневзвешенная цена квадратного метра выросла на 3,9% и достигла 233 870 рублей.

По данным «Метриум», в апреле 2021 года на рынке новостроек массового сегмента Москвы в реализации находились 89 проектов с общим объемом предложения около 10 115[1] квартир, а их суммарная площадь составила 531 тыс. кв. м. Количество экспонируемых лотов относительно прошлого месяца сократилось на 3,5%. Продаваемая площадь уменьшилась на 5,2%.

Новые проекты на рынке новостроек массового сегмента в апреле 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

Источник: «Метриум»

На первичном рынке массового жилья «старой» Москвы вышел весьма ограниченный объем нового предложения от единственного застройщика (ГК ПИК). В СВАО началась реализация квартир в новом проекте «Кольская 8». Помимо этого, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 3.1, 3.2);

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

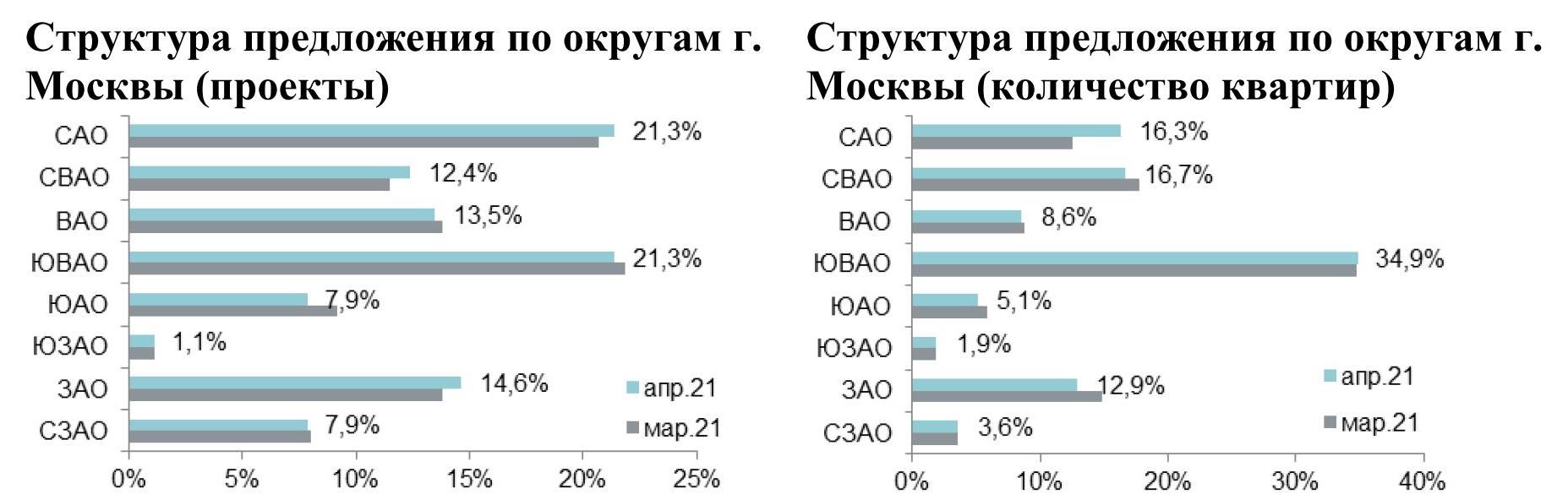

Наибольшая доля квартир по-прежнему сосредоточена в ЮВАО (34,9%; +0,1 п.п.). В СВАО, где сконцентрировано 16,7% от всего объема экспозиции, наблюдалось снижение доли округа на 1,1 п.п., несмотря на выход проекта «Кольская 8». Самый заметный прирост доли квартир отмечен в САО – с 12,6% до 16,3% (+3,7 п.п.), благодаря чему он вышел на третье место в структуре предложения. В апреле в этом округе после ввода ЖК в эксплуатацию были возобновлены продажи в проекте Discovery MR Group. САО расположился на третьем месте в структуре предложения. Наибольшее сокращение экспозиции было зафиксировано в ЗАО (12,9%; -2,0 п.п.), где вернулся в продажу комплекс «Огни» с небольшим остаточным объемом квартир. Также замечено снижение предложения в ВАО и ЮАО, их доли составили 8,6% (-0,2 п.п.) и 5,1% (-0,8 п.п.) соответственно. Минимальное количество лотов сосредоточено в СЗАО – 3,6% (+0,1 п.п.) и ЮЗАО – 1,9% (+0,1 п.п.).

Источник: «Метриум»

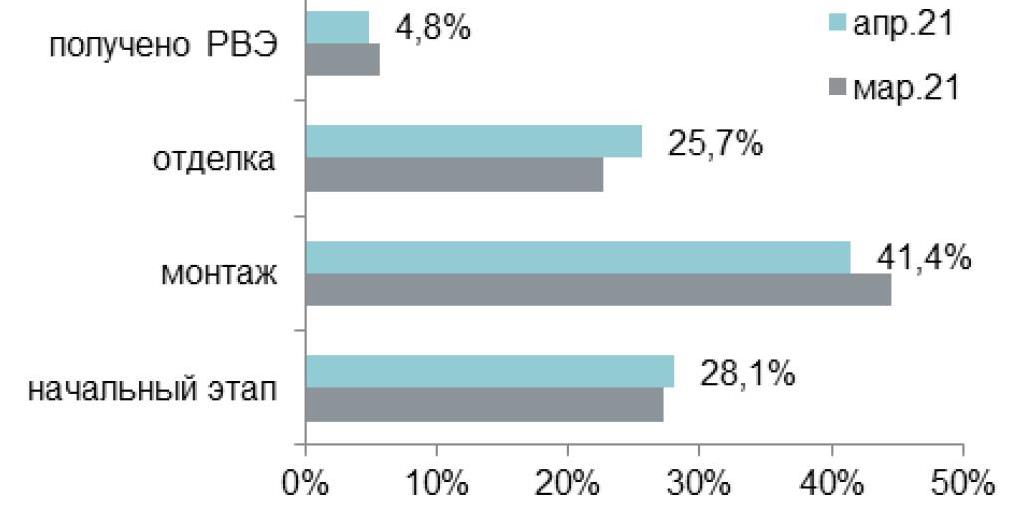

В структуре предложения по стадиям строительной готовности наблюдалось сокращение количества объектов, находящихся на этапе монтажных работ, однако они по-прежнему занимают наибольшую долю рынка (41,4%; -3,1 п.п.). Почти треть общего объема составляют квартиры в домах на начальной стадии строительства (28,1%; +0,8 п.п.). Немногим меньше приходится на лоты в корпусах, где ведутся отделочные работы: их доля за месяц выросла на 3,0 п.п. и составила 25,7%. Во введенных в эксплуатацию домах реализуется всего 4,8% всего предложения (-0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

За отчетный период доля студий вновь выросла за счет сокращения представительства прочих типологий, составив 17,9% рынка (+1,6 п.п.). Две трети рынка по-прежнему приходятся на однокомнатные (34,8%; -0,7 п.п.) и двухкомнатные квартиры (30,3%; +0,2 п.п.). Также наблюдалось незначительное снижение доли трехкомнатных квартир (15,6%; -1,2 п.п.). Наименьшую долю совокупного объема предложения традиционно занимают многокомнатные лоты (1,4%; без изменений).

Структура предложения по типу квартир (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

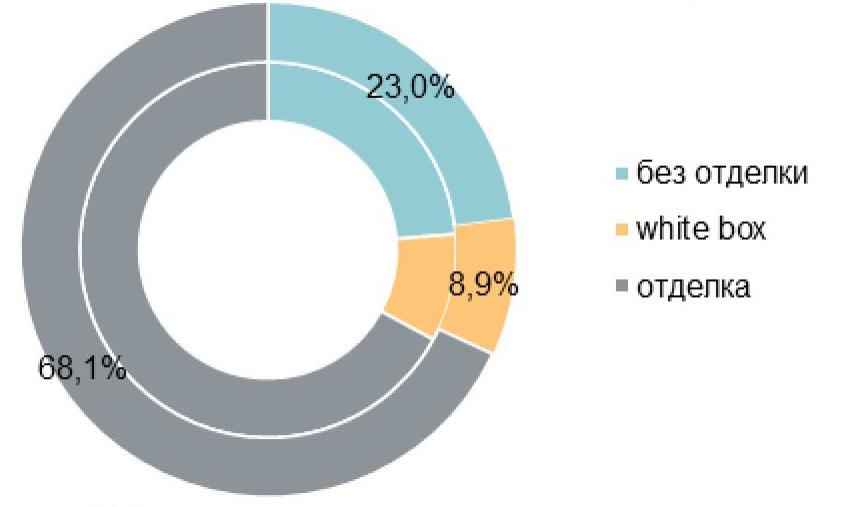

Доля лотов с отделкой в массовом сегменте составила более двух третей рынка (68,1%), было отмечено увеличение предложения квартир данного типа на 1,0 п.п. Помимо этого, в общем объеме предложения представлены квартиры без отделки, на них пришлось 23% (-0,7 п.п.), и квартиры с отделкой white box – 8,9% (-0,4 п.п.).

Структура предложения по типу отделки (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

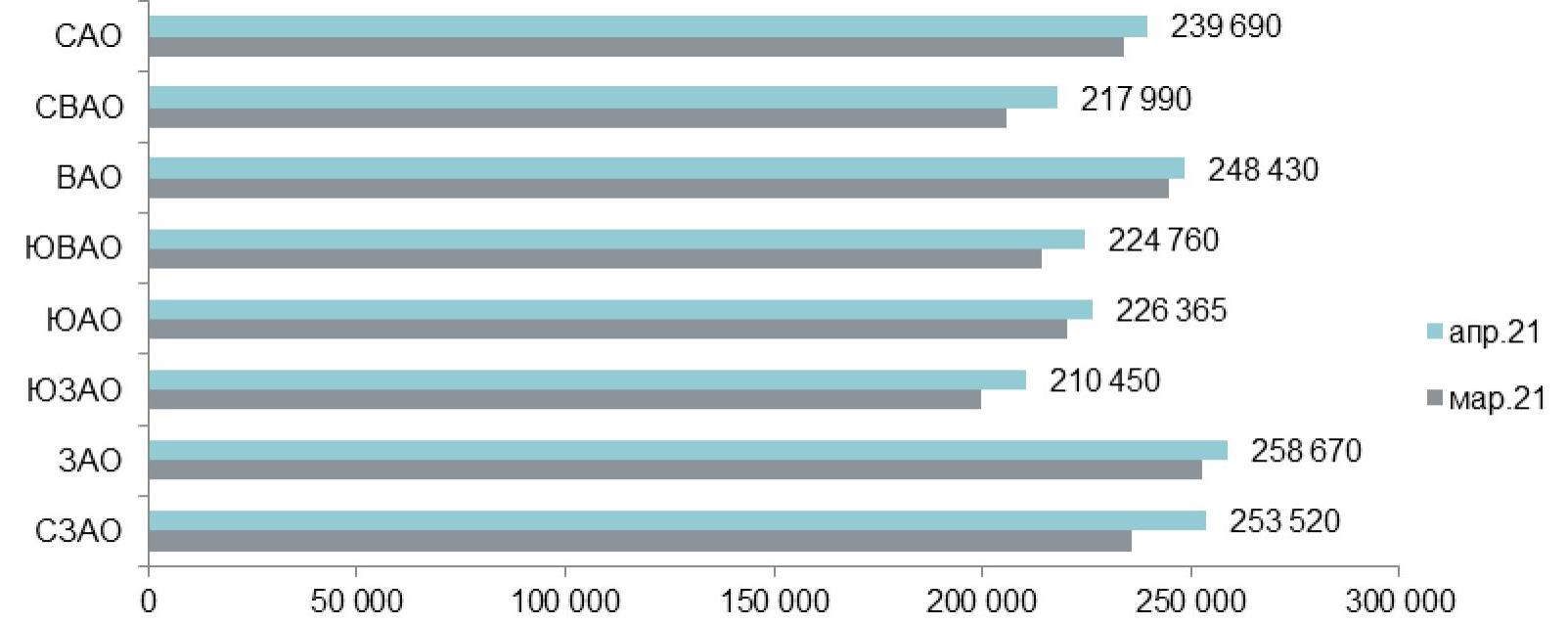

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам апреля составила 233 870 руб. за кв. м (+3,9% за прошедший месяц; +12,7% с начала года; +24,7% за 12 месяцев). Повышение цен отмечено во всех округах Москвы в диапазоне 1,4–7,6%. Наибольший прирост квадратного метра зафиксирован в СЗАО (+7,6%), где произошло плановое повышение цен в нескольких проектах.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в апреле 2021 г.

Источник: «Метриум»

Бюджет предложения продолжил плавный рост. Средний показатель на первичном рынке новостроек массового сегмента составил 12,28 млн руб. (+2,1% за прошедший месяц; +7,8% с начала года; +11,9% за 12 месяцев). Наибольшее повышение стоимости отмечено среди квартир-студий (+5,1%). В остальных типологиях бюджет предложения увеличился в пределах 0,3–3,4%:

– студии – 6,88 млн руб. (+5,1%);

– однокомнатные – 9,86 млн руб. (+3,4%);

– двухкомнатные – 14,18 млн руб. (+2,9%);

– трёхкомнатные – 18,90 млн руб. (+3,0%);

– многокомнатные – 25,68 млн руб. (+0,3%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||||||

|

СТ |

15,5 |

26,0 |

40,0 |

185 000 |

264 065 |

481 800 |

4 056 000 |

6 878 920 |

11 145 000 |

|||||||

|

1К |

31,0 |

40,5 |

65,2 |

155 000 |

243 620 |

477 300 |

6 184 500 |

9 856 425 |

19 871 655 |

|||||||

|

2К |

45,0 |

62,2 |

103,5 |

145 423 |

227 940 |

376 600 |

8 982 250 |

14 181 865 |

27 317 650 |

|||||||

|

3К |

65,3 |

85,3 |

139,6 |

131 385 |

221 630 |

355 600 |

10 490 100 |

18 904 510 |

34 854 215 |

|||||||

|

4К+ |

84,3 |

111,0 |

128,2 |

160 000 |

231 360 |

350 000 |

16 265 700 |

25 679 850 |

41 133 250 |

|||||||

|

итого[2] |

15,5 |

52,5 |

250,0 |

131 385 |

233 870 |

481 800 |

4 056 000 |

12 283 290 |

62 500 000 |

|||||||

Источник: «Метриум»

Рейтинг самых доступных предложений в апреле 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,1 млн руб.;

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.;

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 5,1 млн руб.

Основные тенденции

«В отчетном периоде наблюдалось некоторое увеличение девелоперской активности в массовом сегменте жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Рынок пополнился одним новым проектом и шестью корпусами в уже вышедших проектах. Для сравнения – в апреле 2020 года продажи стартовали лишь в одном новом корпусе. В апреле 2021 года количество экспонируемых лотов относительно прошлого месяца сократилось всего на 3,5%, тогда как в марте рынок уменьшился в объеме на 11,4%, а в феврале – на 9,5%.

На рынке новостроек массового сегмента в апреле средняя цена квадратного метра выросла до 233 870 руб. (+3,9% за месяц), а средний бюджет предложения – до 12,28 млн руб. (+2,1% за месяц). Тенденция удорожания квартир в новостройках сохраняется, однако динамика роста стоимости квадратного метра опережает средний бюджет. Это объясняется уменьшением средней площади квартир массового сегмента: за апрель площадь сократилась на 1,7% (с 53,4 кв.м до 52,5 кв.м).

По итогам апреля 2021 года спрос сохранился на высоком уровне. Количество зарегистрированных ДДУ[3] в апреле 2021 года составило порядка 6,3 тыс. штук, что в 2,4 раза больше, чем в аналогичном месяце 2020 года, когда продажи резко упали из-за пандемии. Относительно марта 2021 года количество сделок выросло на 10%. Доля ипотечных сделок в «старой» Москве составила 65% от общего объема зарегистрированных ДДУ.

Пока на первичном рынке массового жилья «старой» Москвы сохраняются все основные тренды. В апреле спрос увеличился на 10% относительно прошлого месяца. В ответ на растущий покупательский интерес цены продолжают повышаться, а объем экспозиции – сокращаться. Главная сложность сейчас – это отсутствие понимания, как поведет себя покупатель после завершения льготной ипотеки, и какую стратегию выберут девелоперы.

У рынка сейчас много направлений для среднесрочного развития и расширения каналов сбыта. Крупные застройщики могут начать в массовом порядке предлагать собственные льготные ипотечные программы с банками-партнерами (у нескольких девелоперов уже есть такие инструменты); инициировать поиск крупных оптовых покупателей (частных или государственных), в том числе арендного жилья; запустить биржевые фонды недвижимости (Real Estate Investment Trust)».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

Департамент аналитики сервиса «Синица» провел обширное исследование рынка новостроек Москвы и Московской области и пришел к выводу, что за год средневзвешенная цена квадратного метра существенно выросла во всех локациях: в границах Старой Москвы динамика составила +37,7%, в Новой Москве рост на - 30,2%, в Подмосковье - на 26,8%.

По итогам апреля, средняя стоимость кв. м в Старой Москве составила 307,7 тыс. рублей (пробив наконец психологическую отметку в 300 тысяч, к которой она подбиралась уже два месяца), в Новой Москве - 180,8 тыс. рублей, на рынке ближнего пояса Московской области[1] - 146,8 тыс. руб. В исследовании не рассматривались премиальный и элитный сегменты новостроек.

“Подобный дисбаланс объясняется повышенным покупательским спросом и нехваткой свободного предложения в экспозиции, - объясняет Наталья Шаталина, генеральный директор сервиса «Синица» - Несмотря на то, что девелоперы вывели значительный объем новых квартир и апартаментов во всех локациях (в апреле в Старой Москве вышло 5 новых проектов классов комфорт и бизнес, а также стартовали продажи в 18 корпусах уже реализуемых проектах, в Новой Москве - в 14 корпусах) спрос, подогретый последними месяцами действия льготной ипотеки, и желанием инвесторов вложить свободные средства в новостройку, создает дефицит”.

Среди других трендов апреля “Синица” отмечает среднее сокращение площадей квартир во всех сегментах и локациях. Так, средняя площадь квартир в границах Старой Москвы сократилась довольно существенно - на 4,2% и составила по итогам месяца 61,9 кв. м, в Новой Москве - 48,8 кв. м, в Подмосковье 50,9 кв. м. В первую очередь, это вызвано смещением предложения в сторону комфорт-класса, а также выводом в свободную экспозицию большого числа студий и однокомнатных квартир (на долю небольших квартир приходится около 53% нового предложения) и сокращением доли многокомнатных.

Динамика распределения предложения по типам квартир, %%, апрель 2021 г.

|

1-комн. |

2-комн. |

3-комн. |

4-комн.+ |

|

|

Старая Москва |

+3,2% |

-1,1% |

-1,5% |

-0,6% |

|

Новая Москва |

+1,6% |

-2.1% |

-0,8% |

+1,3% |

|

МО |

+2,2% |

-1,6% |

-0,9% |

+0,2% |

Объем распределения предложения по типам квартир, %%, апрель 2021 г.

|

1-комн. |

2-комн. |

3-комн. |

4-комн.+ |

|

|

Старая Москва |

36,9% |

34,4% |

23,6% |

5,1% |

|

Новая Москва |

44,3% |

38,5% |

15,0% |

2,2% |

|

МО |

42,7% |

40,2% |

15,4% |

1,7% |

“Подводя итоги апреля, хочу отметить, что совокупный объем предложения на первичном рынке жилья в старых границах Москвы по итогам апреля 2021 года составил 1,54 тыс. кв. м, в Новой Москве - 502,6 тыс. кв. м, в Подмосковье - 660,5 тыс. кв. м. И хотя динамика темпов вывода новостроек у девелоперов пока не поспевает за повышенным спросом, такого заметного вымывания ликвидных лотов, скорее всего, уже не случится. К концу второго квартала мы ожидаем баланса спроса и предложения”, - резюмирует Наталья Шаталина.

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Прилегающие районы, расположенные далее 7 км от МКАД в анализ не включались.