Названы средние доходы покупателей новостроек в Москве и Петербурге

Эксперты ГК ФСК проанализировали структуру спроса в жилых комплексах компании в столичном регионе, а также в Санкт-Петербурге и пригородах. Уровень дохода домохозяйства покупателей-москвичей в среднем превышает аналогичный показатель петербуржцев и жителей Московской области.

Максимальная доля сделок с новостройками комфорт-класса, реализуемыми ГК ФСК в Москве (23%), заключена покупателями с ежемесячным доходом в 150-200 тыс. руб. на семью*. Вторая группа по активности в сделках (19%) — семьи с доходом 100-150 тыс. руб. в месяц. Еще 22% сделок приходится на семьи с доходом менее 100 тыс. руб. в месяц. Доли покупателей с доходом 200-250 тыс. руб. и 250-300 тыс. руб. составляют по 8%, еще 16% — это домохозяйства с доходом от 300 тыс. руб. в месяц.

В новостройках, реализуемых ГК ФСК в ближайшем Подмосковье, самая активная группа покупателей (32% сделок) — семьи с доходом до 100 тыс. руб. в месяц на семью. Еще 25% покупателей — семьи с доходом в 100-150 тыс. руб. в месяц, а 22% — с доходом в 150-200 тыс. руб. в месяц. Доходом в 200-250 тыс. руб. в месяц располагают 8% покупателей новостроек ГК ФСК в регионе, и 13% у покупателей с доходом от 250 тыс. руб. в месяц на семью.

Самая активная группа покупателей в новостройках Петербурга и пригородов — также семьи с доходом до 100 тыс. руб. в месяц на семью, ее доля составляет 26%. Еще 25% — домохозяйства с доходом в 100-150 тыс. руб., а 23% — с доходом в 150-200 тыс. руб. в месяц. Еще 14% сделок заключено покупателями с доходом 200-250 тыс. руб. на семьи, оставшиеся 13% — покупателями с доходом 250 тыс. руб. на семью или больше

«Благодаря льготной ипотеке, на рынках столичного и петербургского регионов сейчас активно присутствуют покупатели с различным уровнем дохода. Действующие в проектах ГК ФСК ставки позволяют, например, приобрести квартиру в подмосковном ЖК „Римский“ с ежемесячным платежом в 25 000 тыс. руб., а в петербургском пригородном UP-квартале „Пушкинский“ — от 19 000 тыс. руб. в месяц», — говорит коммерческий директор ГК ФСК Ольга Тумайкина. В компании отмечают рост доли покупателей, приобретающих свое первое жилье в Подмосковье и Ленобласти. По оценке ГК ФСК, доли покупателей в этих регионах, которые на момент сделки арендуют жилье, составляют порядка 32% и 28% соответственно.

Самый востребованный бюджет покупки в столичных новостройках ГК ФСК в 2020 и 2021 году составил 11,8 млн руб., в подмосковных проектах — 5,2 млн руб., в жилых комплексах петербургского региона — 6,1 млн руб.

*Под семьей в данном случае понимались не только зарегистрированные браки, но и гражданские браки, и семьи из одного человека (покупатели-одиночки). Спрос оценивался по сделкам в новостройках ГК ФСК за последние полгода.

По данным международной консалтинговой компании Colliers International, в Санкт-Петербурге в третьем квартале значительно вырос спрос на несервисные апартаменты, предназначенные для собственного проживания. В то же время, снижение турпотока поставило под вопрос существующие программы доходности сервисных апартаментов.

В третьем квартале спрос на городские апартаменты вернулся к докризисным показателям после драматического снижения во втором квартале. Так, если в первом квартале 2020 года объем реализованных площадей на первичном рынке апартаментов составлял 26,7 тыс. кв. м, в апреле-июне продажи апартаментов снизились до 11 тыс. кв. м. По итогам третьего квартала уровень спроса восстановился до 27 тыс. кв. м.

Хотя объем проданной площади превысил уровень первого квартала, количество реализованных лотов уменьшилось с 1 000 до 700 юнитов, что говорит об увеличении площади каждого проданного лота. Так, средняя площадь реализованного апартамента выросла с 26 кв. м в первом квартале 2020 года до 38 кв. м в третьем квартале 2020 года.

Это связано с изменением структуры спроса – в третьем квартале покупатели проявляли повышенный интерес к несервисным апартаментам, предназначенным для собственного проживания (buy-to-live). Так, за июль-сентябрь доля несервисных апартаментов в общем объеме спроса составила 45%, что на 19% выше показателя первого квартала 2020 года. Преимущественным спросом пользовались проекты бизнес- и элит-класса – на них пришлось 66% от количества реализованных несервисных апартаментов. Например, в проекте Royal Park за третий квартал было продано 37 элитных апартаментов площадью более 3 200 кв. м.

«На фоне рекордного роста цен на первичном рынке жилья многие покупатели стали рассматривать альтернативные варианты – вторичное жилье и апартаменты. За счет снижения ключевой ставки ЦБ ипотечные предложения стали более привлекательными и в этих сегментах, – поясняет Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – Смещение спроса в сторону несервисных апартаментов также логично: покупатели рассчитывают на надежное вложение средств, нежели на доход. Как правило, комплексы апартаментов бизнес- и элит-класса расположены в локациях, где стоимость качественной недвижимости будет долгосрочно расти. В то же время, нулевой турпоток во время пандемии поставил под сомнение существующие программы доходности в некоторых проектах сервисных апартаментов».

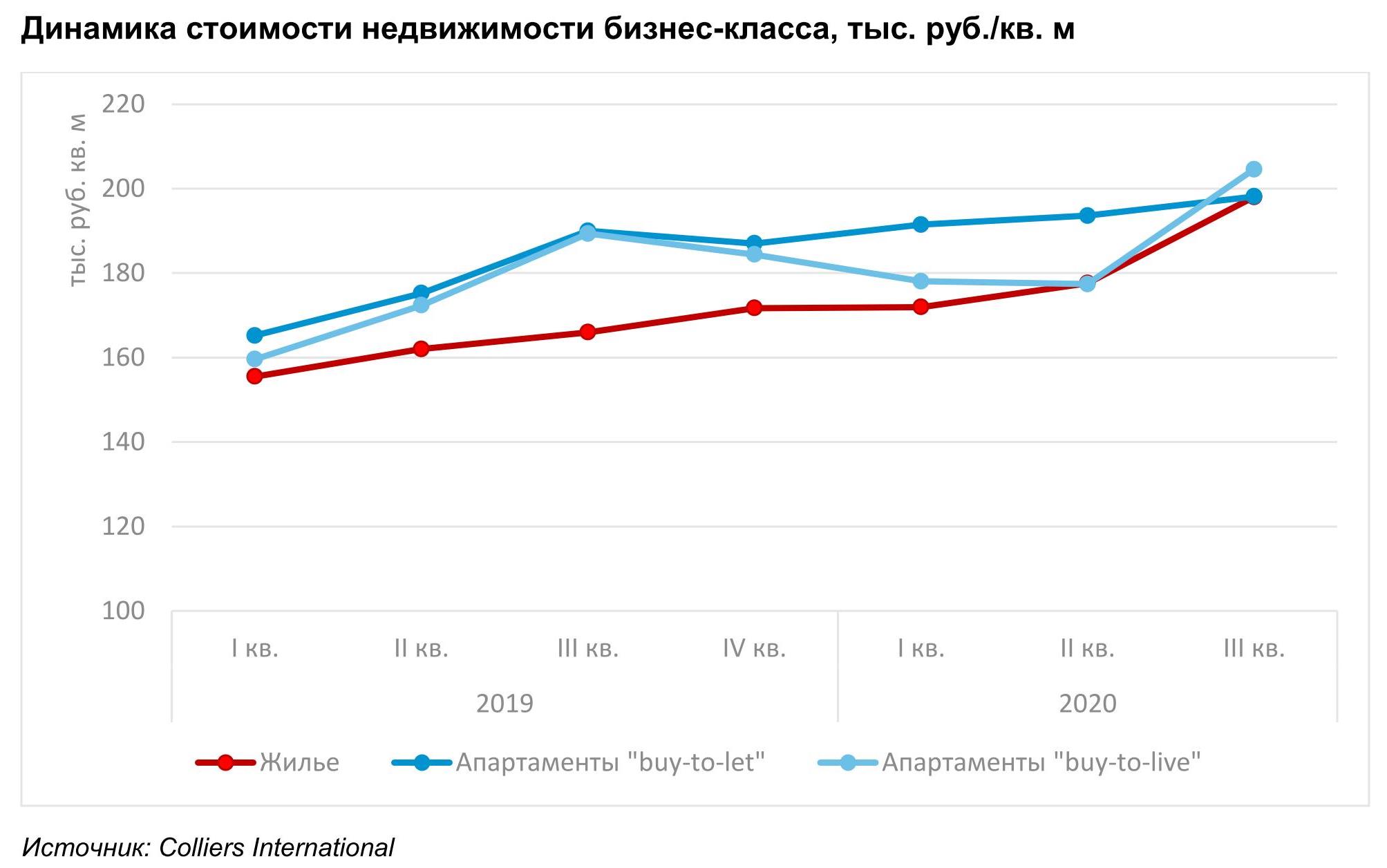

Что касается цен, максимальную динамику показали несервисные апартаменты комфорт-класса, где за год средний показатель вырос на 26% и составил 153 тыс. руб./кв. м. В бизнес-классе показатель за год увеличился на 8% - до 205 тыс. руб./кв. м. Для сравнения, в третьем квартале стоимость жилой недвижимости бизнес-класса составила 198 тыс. руб./кв. м, премиум-класса – 280 тыс. руб./кв. м.

Рост цен в несервисных апартаментах комфорт-класса обусловлен повышением уровня готовности проектов при отсутствии нового предложения, а также изменением состава экспозиции – были завершены продажи в проектах с низкой стоимостью. Повышение стоимости несервисных апартаментов бизнес-класса связано с дефицитом предложения: по состоянию на конец сентября в стадии продаж находилось чуть более 100 тыс. кв. м.

Что касается сервисных апартаментов (buy-to-let), прирост средней стоимости квадратного метра в проектах комфорт- и бизнес-класса составил 24% и 4% соответственно. В абсолютных выражениях цены достигли 145 тыс. руб./кв. м в комфорт-классе и 198 тыс. руб./кв. м – в бизнес-классе. Помимо повышения уровня готовности проектов и перехода на проектное финансирование, на рост цен также повлияло улучшение концепций новых проектов – девелоперы активнее привлекали международных операторов для управления апарт-отелями.

«Пандемия и значительное снижение туристического потока сделали вопрос реальной доходности сервисных апартаментов наиболее актуальным. Теперь при выборе проекта для инвестиций интерес покупателей все больше будет смещаться в сторону девелоперов и управляющих компаний, в портфелях которых уже имеются успешно функционирующие проекты», – заключает Андрей Косарев.

В 2020 году рынок апартаментов пополнился тремя объектами – cOASIS Vertical, новый корпус в составе комплекса апартаментов VALO, а также комплекс элитных несервисных апартаментов «Дом Балле» от компании «Мега Хаус». При этом проекты cOASIS Vertical и VALO будут работать под международными брендами – Ramada Encore от Wyndham и Mercure от AccorHotels соответственно. С начала года в эксплуатацию были введены два проекта апартаментов общей площадью 47,7 тыс. кв. м – YE'S Marata (ГК «Пионер») и Vertical We&I (Becar). Оба комплекса начали функционировать в третьем квартале 2020 года.

На данный момент объем первичного рынка апартаментов составляет более 700 тыс. кв. м в 32 проектах. Более 75% от этого объема сосредоточено в 19 проектах сервисного формата.

По данным департамента аналитики компании «БОН ТОН», по итогам октября 2020 г. на первичном рынке премиальной жилой недвижимости Москвы объем предложения составил 161,7 тыс. кв. м и 1,4 тыс. квартир в 23 проектах. В годовом выражении объем предложения сократился на 10% и 16% соответственно.

По итогам октября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 621,5 тыс. руб., что на 4,5% больше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 17,5%.

Более 90% предложения квартир премиум-класса приходится на ЗАО (57,9%) и ЦАО (33,2%). За год больше всего нарастил свои объемы ЗАО – на 60%, а его доля выросла на 25%. Максимальное сокращение доли продемонстрировал ЦАО – на 26%, а его объем – на 48%.

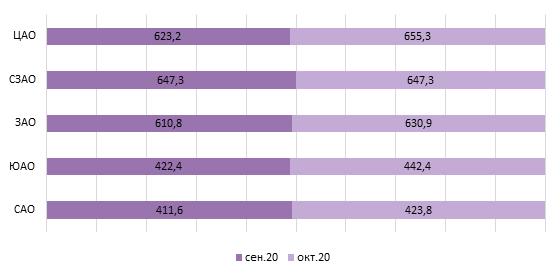

Самым доступным округом на первичном рынке квартир премиум-класса является САО с ценой квадратного метра 423,8 тыс. руб. (+2,9% за месяц), а самым дорогим – ЦАО с ценой квадратно метра 655,3 тыс. руб. (+5,1% за месяц). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 28% и 34%.

Почти по половине доли предложения находится на начальной (43,5%) и заключительной стадии строительной готовности (42,5%). За год доля предложения «на котловане» сократилась на 17%, а на заключительной - выросла на 10%.

Более половины предложения реализуется с отделкой – 52,1% которая за год выросла на 14%. Без отделки реализуется 45,3% предложения, которая уменьшилась за год на 12%.

Рейтинг округов по СВЦ, тыс. руб.