За год в Москве раскупили около 40% всех апартаментов

На первичном рынке Москвы по итогам второго квартала доля апартаментов составляет 19,9% – это 5,8 тысяч лотов общей площадью 365,8 тысяч квадратных метров в 153 корпусах или 95 проектах. За квартал предложение сократилось более чем на 20%, а за год – на 43%. Цены выросли за год на 33%.

В сегменте апартаментов предложение продолжает сокращаться. За второй квартал 2021 года объём предложения уменьшился на 22,4% и составил 365,8 тыс. кв. м. За год объём предложения сократился на 42,9%. В преддверии принятия закона о правовом статусе апартаментов (Госдума вернётся к нему осенью) спрос на них растёт. Во втором квартале 2021 года объём реализованного спроса вырос на 39,9%, в годовом выражении спрос вырос в 3,6 раз.

Доля апартаментов (без элитного сегмента) на первичном рынке жилой недвижимости столицы составляет 19,9% от общей площади площади лотов, в предыдущем квартале доля данного сегмента находилась на том же уровне – 20%. В продаже представлено 5,8 тысяч апартаментов общей площадью 365,8 тыс. кв. м в 153 корпусах или 95 проектах.

«Спрос на апартаменты большой, а предложение сокращается – это неизбежно приводит к росту цен, – анализирует ситуацию Роман Родионцев, директор департамента проектного консалтинга Est-a-Tet. – За квартал средневзвешенная цена предложения выросла на 9,9% и достигла показателя 431,8 тысяч рублей за квадратный метр. За год рост цен на апартаменты составил 32,9%».

В структуре спроса по бюджету в сегменте апартаментов (без элитного сегмента) основная доля приходится на лоты от 5 до 14 млн рублей (51%), однако эта доля сократилась – в предыдущем квартале на лоты данной категории приходилось 72% спроса. В структуре предложения доля лотов стоимостью от 5 до 14 млн рублей – 45%. Следует отметить, что за квартал структура спроса заметно изменилась: выросла доля спроса в категории лотов дороже 23 млн рублей (с 9% в предыдущем квартале до 25% в этом квартале) за счёт выхода в реализацию в первом квартале 2021 года новых премиальных проектов, пользующихся высоким покупательским спросом.

В структуре спроса по площади в сегменте апартаментов (без элитного сегмента) преобладают лоты площадью до 50 кв. м (55%), в структуре предложения таких лотов 48%. При этом по сравнению с предыдущим кварталом выросла доля апартаментов площадью до 40 кв.м – с 19% до 36% за счёт выхода новых проектов комфорт-класса со стартовыми пулами, состоящими преимущественно из студий и однокомнатных лотов.

За квартал в сегменте апартаментов (без элитного сегмента) выросла доля студий за счёт пополнения предложения в данной категории в комфорт- и бизнес-классе. «В настоящий момент сложилась нетипичная ситуация: предложение студий превышает спрос (доля в предложении – 20%, в спросе – 19%), но поскольку в сегменте апартаментов студии пользуются высоким спросом, в дальнейшем баланс спроса и предложения вернётся к нормальному, и спрос вновь будет опережать предложение», – рассказывает Роман Родионцев.

За квартал объём предложения апартаментов уменьшился во всех классах: в комфорт-классе – на 28% до 83,9 тыс. кв. м, в бизнес-классе – на 15,5% до 143,9 тыс. кв. м, в премиум-классе – на 25,1% (до 138,0 тыс. кв. м). Средневзвешенная цена предложения апартаментов за квартал выросла во всех классах. При этом наиболее существенный рост отмечается в комфорт-классе – на 29,6%. В бизнес-классе рост цены за квартал составил 3,6%, в премиум-классе – 10,5%. В годовой динамике цена апартаментов в комфорт-классе выросла на 40,2%, в бизнес-классе – на 10,9%, в премиум-классе – на 23,2%.

На кризисном рынке сегмент апарт-отелей оказался более устойчивым в сравнении с классическими гостиницами и отелями, чьи показатели загрузки и средние тарифы существенно снизились. Однако в перспективе рынок ждут очередные изменения, считают аналитики Becar Asset Management.

Темпы падения цен на гостиничном рынке Санкт Петербурга замедлялись, начиная с июля. Так например, если спад средней цены размеения во втором квартале составил -45% относительно аналогичного периода прошлого года, то падение средней цены в третьем квартале 2020 составило -19%. Всего же за первые три квартала текущего года снижение средней цены относительно I-III квартала 2019 составило -25%. На конец третьего квартала на гостиничном рынке Петербурга работает 400 отелей на 28,4 тыс. номеров (+4% с начала года). С июля по сентябрь вышло 5 отелей на 290 номеров. 10 отелей уровня 3-5* на 250 номеров не открылись после пандемии.

Эксперты считают, что из-за отсутствия корпоративного и группового спроса и MICE лучше себя чувствует сегмент экономичного размещения - апарт-отели, отели уровня 3*. «Все дело в том, что отелям с полным спектром услуг сложнее, чем отелям с ограниченным набором услуг - из-за зависимости от групповых туристов , - отмечает Ольга Шарыгина, вице-президент Becar Asset Management, - также сложнее международным сетевым отелям, поскольку они всегда больше ориентированы на иностранных туристов».

Спрос на апарт-отели среди покупателей инвестиционных проектов восстановился до докризисного уровня (продано 673 юн., +17% ко II кв. 2020, +24% к III кв. 2019). За первые три квартала 2020 рост спроса на апарт-отели составил +57% к I-III кв. 2019. Спрос на сервисные апартаменты и апартаменты для жизни в III кв. вырос на +6,4% и +27% ко II кв. 2020 года соответственно. «Покупатели видят в апартаментах инструмент страхования от кризиса, - считает Ольга Шарыгина, - поскольку ключевая ставка на минимуме, ставки по депозитам снижены, а рубль ослаблен».

Средняя цена на апарт-отели уровня 3* зафиксировалась на максимумах конца марта с колебаниями около +1% - на конец III кв. она составила 171,8 тыс. (+0,5% ко II кв. 2020, +18% к III кв. 2019). Девелоперы ждут удобного момента для старта, чтобы вывести проекты по максимальным ценам. Эксперты уверены, что это скажется на рынке в сторону повышения цен, так как предложение вымывается, а новые проекты выйдут по максимальным ценам. Однако дефицита пока не предвидится, благодаря тому что в 2019 году был выведен рекордный объем. Девелоперы рассчитывают на восстановительный рост турпотока после снятия ограничений, поэтому планируемую доходность проектов не снижают.

«Другой вопрос, что рынок уже действующих проектов растет, вторичный рынок продаж апартаментов растет. И проблема реальной доходности (которую пандемия усугубила, а не создала - тут надо почувствовать разницу) тоже растет. На мой взгляд, мы скоро столкнемся с последствиями неоправданных обещаний и завышенных ожиданий. На рынке апартаментов останутся только те девелоперы, которые подкрепляют реальные доходности существующими проектами. Можно ожидать некоторое падение доверия со стороны покупателей, и дело не в пандемии, хотя на нее всё спишут. Дело в том, что при всей привлекательности сегмента апартаментов - эффективно работать в нем вдолгую, смогут не многие», - рассуждает Ольга Шарыгина.

Активизация внутреннего индивидуального туризма в третьем квартале текущего года на гостиничном рынке привела к средней загрузке проектов уровня 3-5* в границах 53-54% (-24-25 пп. к III кв. 2019). Максимальных показателей загрузка достигла в августе - 64% (-28 пп. к августу 2019). Эксперты считают, что если границы откроют в марте, то показатели рынка восстановятся к осени 2021 года на 80-90% от докризисных. Если же международные туристы вернутся только следующим летом, то срок сдвигается на конец 2021 года. Окончательный 100%-ный возврат на гостиничном рынке планируется в течение 2-3 лет.

Аналитики международной консалтинговой компании Knight Frank подвели итоги первых трех кварталов 2020 года на рынке офисной недвижимости Москвы. Согласно исследованию, существенно замедлилась динамика объемов чистого поглощения – ключевого показателя спроса, демонстрирующего за определенный период разницу между всеми площадями, которые были заполнены, и вышедшими на рынок пустыми как по причине выхода на рынок нового незаполненного объекта, так и из-за оптимизации площадей арендаторов. Показатель поглощения за девять месяцев составил всего 190,8 тыс. кв. м против 490,7 тыс. кв. м годом ранее.

- По итогам III квартала 2020 года совокупный объем предложения офисов на московском рынке составил 16,9 млн кв. м, из которых 4,5 млн кв. м относятся к классу А, а 12,4 млн кв. м – к классу В. Несмотря на неопределенность рынка, произошел запуск нескольких новых проектов, совокупная офисная площадь которых составила 54,2 тыс. кв. м. На рынок вышел крупный объект класса А – «ВТБ Арена Парк» (корп. 8), который на конец квартала был полностью вакантен.

- Снижение спроса на офисы в совокупности с оптимизацией площадей арендаторов привело к снижению чистого поглощения офисных площадей – несмотря на наличие на рынке сделок по релокации, реальный объем ушедших с рынка площадей остается невысоким. Компании либо стремятся уменьшить занимаемую площадь при переезде, либо остаются в рамках текущих проектов, отдавая на рынок часть арендованных офисов. Это привело к снижению показателя поглощения в I-III кварталах с 490,7 тыс. кв. м до 190,8 тыс. кв. м, таким образом зафиксировано падение на 61%.

- Дополнительно стоит отметить крупные объемы площадей, которые выходят на рынок в субаренду и зачастую расположены в наиболее дорогих объектах ключевых деловых зон города. Среди компаний, которые приняли такое решение, можно назвать Deloitte, чей офис сейчас расположен в бизнес-центре «Белая Площадь» или, например, KPMG, которые также решили отказаться от части офисов в «Башне на Набережной» и реализуют излишки площадей в субаренду. Схожая тенденция продолжится, тем не менее, высоколиквидные офисы в знаковых объектах города на протяжении последних лет были недоступны большинству резидентов не только из-за стоимости, но и отсутствия крупных лотов в рамках предложения. На текущий момент, для компаний, чей бизнес в пандемию не только не пострадал, но и рос, это дает возможность размещения в премиальных объектах. Низкий спрос на столь дорогие площади позволит этим потенциальным арендаторам войти в проект по относительно выгодным для себя условиям, так как претендентов на такие лоты сейчас немного.

- В связи с вышеуказанными факторами и выходом на рынок незаполненного крупного объема новых офисов в классе А, доля свободных площадей в этом сегменте увеличилась с конца года с 9,4% до 10,4%. Несмотря на наблюдаемый рост, увеличение все еще остается сдержанным и массового высвобождения офисов так и не произошло. В классе В, напротив, наблюдалось снижение вакантности офисов, которая с конца года снизилась с 7,4% до 6,4%. Офисы этого сегмента предлагают более бюджетные опции по аренде, более того остаются альтернативой для резидентов, для которых размещение в объектах класса А зачастую неподъемно по затратам. Также стоит отметить, что сдерживающим фактором роста вакантности остается перенос сроков ввода большей части заявленных на 2020 год проектов – в условиях неопределенности многие игроки рынка предпочтут повременить с запуском своих объектов до следующего года, что не даст большому объему вакантных офисов заполнить рынок.

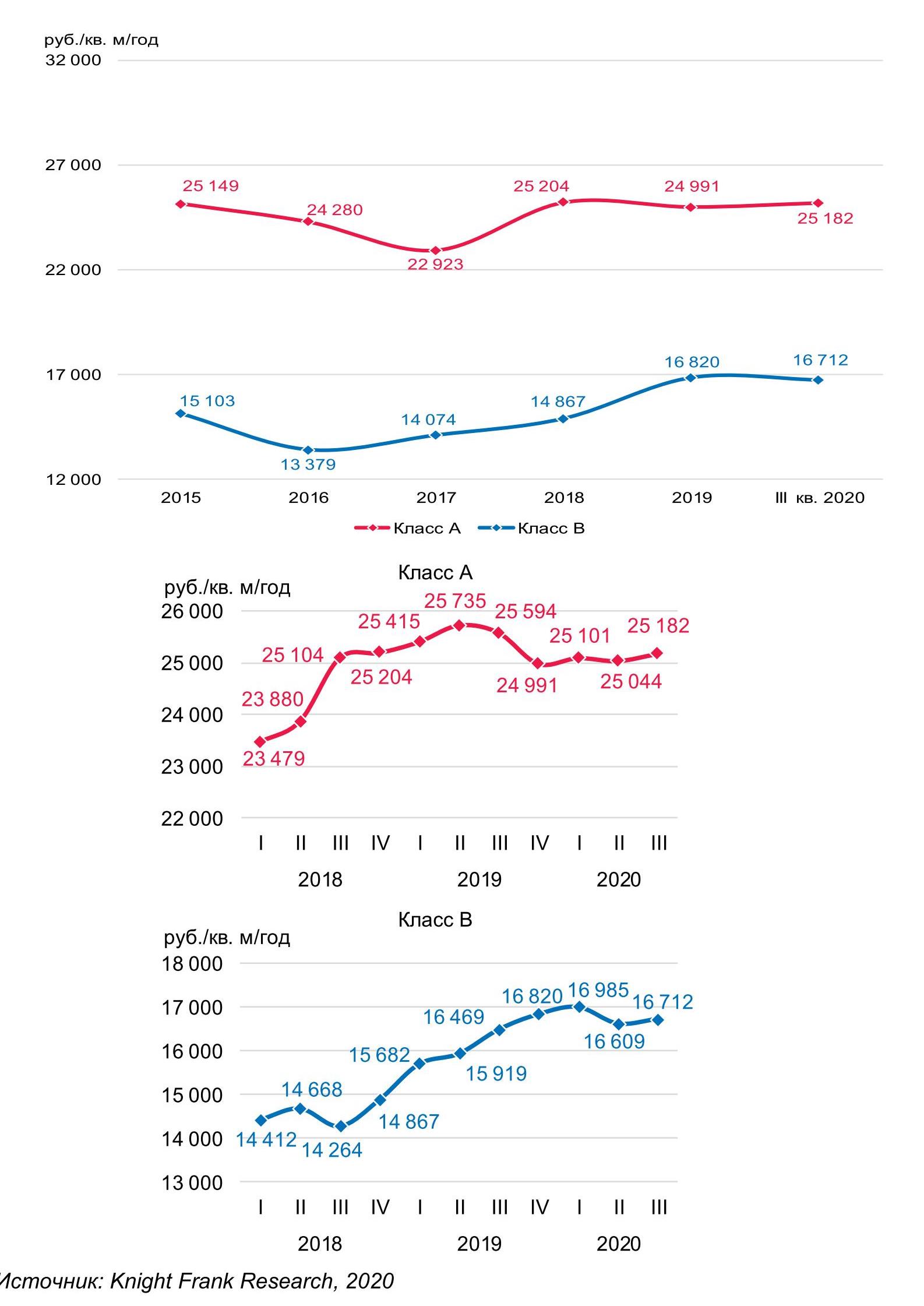

- Ставки аренды не претерпели существенных изменений за прошедший квартал, колебания составили не более 1%, что говорит о стабильной динамике показателя – запрашиваемые ставки аренды офисов не снижаются, исключение могут составлять объекты с крупным объемом свободных офисов. При этом, в случае реальной сделки, собственники офисов готовы быть гибкими в переговорах с потенциальным арендаторов и частично идти компромисс. Средневзвешенный показатель запрашиваемой ставки класса А составил 25 182 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 16 712 руб./кв. м/год (без учета операционных расходов и НДС).

Динамика средневзвешенных ставок аренды, руб./кв. м/год

- Мария Зимина, директор департамента офисной недвижимости Knight Frank, отмечает: «Третий квартал показал продолжающуюся тенденцию замедления спроса на офисные помещения. Мы прогнозируем, что динамика снижения объема поглощения сохранится – в конце этого года в объектах класса А у части арендаторов продолжится процесс оптимизации офисов: высвобожденные помещения приведут к дальнейшему росту доли вакантных площадей, в то время как офисы класса В продолжат оставаться альтернативой для более бюджетного размещения. При этом темпы ввода офисов замедлились еще больше, чем спрос на площади, что останется сдерживающим фактором роста вакантности. В то же время снижения ставок не ожидается, однако стоит отметить прогнозируемую децентрализацию спроса большей части пользователей, которые станут рассматривать офисы в том числе за пределами ключевых деловых районов города, где по-прежнему сохраняется дефицит доступных по объемам и стоимости офисов».