Итоги I полугодия на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели итоги I полугодия года на рынке новостроек бизнес-класса Москвы. Объем предложения вырос на 5,1%. Средневзвешенная цена квадратного метра составила 369 865 руб. (+14,9% за 3 месяца; 23% за 6 месяцев; +42,6% за 12 месяцев).

По данным «Метриум», по итогам I полугодия 2021 года на рынке новостроек бизнес-класса г. Москвы в активной фазе реализации был представлен 81 проект, в которых экспонировалось 10 195 квартир[1] (757 тыс. кв. м). Объем предложения жилой недвижимости бизнес-класса увеличился, чему способствовал выход на рынок нового предложения. С начала года число продаваемых лотов выросло на 5,1%, а продаваемая площадь – на 4,6%. При этом за последние 6 месяцев были завершены продажи в 21 проекте (в I квартале выбыло 6 комплексов, во II квартале – 15 проектов).

Новые проекты на первичном рынке жилья бизнес-класса в I полугодии 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

Раменки |

январь |

|

2 |

Shagal* |

Группа Эталон |

ЮАО |

Даниловский |

январь |

|

3 |

Dream Towers* |

ГК Регионы |

ЮАО |

Нагатинский затон |

февраль |

|

4 |

Остров** |

ДОНСТРОЙ |

СЗАО |

Хорошево-Мневники |

февраль |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

Обручевский |

март |

|

6 |

Wave* |

MR Group |

ЮАО |

Москворечье-Сабурово |

март |

|

7 |

AFI Tower |

AFI Development |

СВАО |

Свиблово |

март |

|

8 |

Very |

ГК Основа |

СВАО |

Марфино |

апрель |

* бронирование

**В проекте присутствуют корпуса бизнес- и премиум-класса

Источник: «Метриум»

С начала года локальный рынок пополнился восемью новыми проектами бизнес-класса, кроме того, возобновились ранее приостановленные продажи в ЖК «Достижение». Также были выставлены на реализацию новые корпуса в уже строящихся жилых комплексах:

– Headliner (очередь 3, корп. 5);

– «Метрополия» (этап 2.2, корп. Amsterdam, Copenhagen);

– «Западный порт» (Блок 2.2.2: корп. 5, 6, 11, 12);

– «Береговой» (2 очередь);

– «Событие» (2 очередь);

– West Garden (корп. 13);

– «Now. Квартал на набережной» (2 очередь, корп. 1.2, 1.3, 1.4, 2.1, 2.2, 2.7);

– TopHILLS (корп. 7);

– Foriver (корп. 1);

– «AFI Park Воронцовский» (корп. 3, 4);

– Sydney City (корп. 3);

– «Павелецкая Сити» (2 очередь: корп. 7 «Вивьен», 8 «Хамфри»);

– «Остров» (2 квартал: корп. 3, 4, 5, 6);

– «Символ» (корп. 26, 27);

– «Ривер Парк» (фаза 2 корпус 4);

– City Bay (2 очередь);

– Nagatino i-Land (корпус А1, корпус Б, корпус В, корпус А2);

– «ЗИЛАРТ» (корп. 13).

В структуре предложения по административным округам лидирующую позицию занял ЗАО с долей в 22,3% (+7,1 п.п.) от общего количества квартир бизнес-класса «старой» Москвы. В данном округе за последние 6 месяцев количество квартир в абсолютном выражении выросло на 54% за счет большого объема экспозиции в проектах «Береговой» (более 800 квартир) и «Событие» (более 400 квартир). В ЗАО появился только один новый комплекс Will Towers, но во многих уже представленных проектах стартовали продажи новых корпусов («Западный порт», «Береговой», «Событие», West Garden).

ЮАО спустился на вторую позицию – на него пришлось около 21,9% (+0,3 п.п.) от общего объема нового строительства. В ЮАО в абсолютном выражении количество квартир выросло на 6,8% относительно конца 2020 года. В данном округе вышли два новых проекта: Dream Towers (девелопер ГК «Регионы») и Shagal (Группа «Эталон»).

Третье место принадлежит ЮВАО (14,4%, -2,2 п.п.), где идет активная реализация проектов «Метрополия» (вышли новые корпуса этап 2.2, корп. Amsterdam, Copenhagen), «Символ» (новые корп. 26, 27) и Balance. За счет выхода в продажу комплекса «Достижение» заметно увеличилась доля СВАО – до 11,7% (+4,5 п.п.). Доля СЗАО в экспозиции составляет всего 10,6% (-3,7 п.п.), хотя в данном округе вышел новый проект «Остров» (ДОНСТРОЙ) и стартовала 2 очередь City Bay (MR Group). Примерно равное распределение долей у ЮЗАО (8,4%, +0,3 п.п.) и САО (6,3%, -3,9 п.п.), а в ЦАО – всего 4,1% (-2,5 п.п.). Минимальная доля предложения по-прежнему отмечается в ВАО (0,2%, -0,2 п.п.).

Источник: «Метриум»

В структуре предложения по стадии строительной готовности наблюдается увеличение доли новостроек на начальной стадии строительства. Благодаря выходу нового предложения, чуть меньше половины всех экспонирующихся квартир сосредоточено в корпусах на начальном этапе строительства – 46,5% (+12,7 п.п. за 6 месяцев), но при этом в прошлом квартале доля предложения квартир в домах на котловане составляла рекордные 51,7%. В новостройках на стадии монтажа реализуется 25,2% (+3,1 п.п.) от всего объема. Домов, где ведутся отделочные работы, – 16,4% (-10,9 п.п.). Доля лотов в уже введенных в эксплуатацию корпусах составила 11,9% (-4,9 п.п.), что близко к минимальным значениям доли готового предложения за последние 4 года.

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

Существенных изменений в структуре предложения по типам квартир по итогам квартала не произошло, однако стоит отметить плавный рост доли студий, однокомнатных и трехкомнатных квартир. Наибольшая доля в предложении по-прежнему принадлежит двухкомнатным лотам (35,2%, -3,4 п.п.). На долю однокомнатных и трехкомнатных квартир приходится 23,9% (+1,2 п.п.) и 30,7% (+3,1 п.п.) соответственно от общего количества. Доля многокомнатных составила всего 5,3% (-1,8 п.п.), студий – 4,8% (+0,9 п.п.).

Структура предложения по типу квартир

(внешний круг – II квартал 2021, внутренний круг – IV квартал 2020 г.)

Источник: «Метриум»

Отделка формата white box становится более популярной. За счет выхода новых проектов доля лотов с предчистовой отделкой по итогам I полугодия 2021 года выросла до 25,7% (+2,5 п.п.). Доля предложения без отделки по-прежнему составляет большую часть предложения (61,3%, -2,4 п.п.). С готовой отделкой экспонировалось 12,5% от общего количества квартир (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – II квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра в новостройках бизнес-класса в I квартале 2021 года составила 369 865 руб. (+14,9% за 3 месяца; 23,0% за 6 месяцев; +42,6% за 12 месяцев). Рост обусловлен несколькими факторами: появлением новых объектов с высокой стартовой ценой квадратного метра относительно рынка, а также увеличением покупательской активности в прошедшем периоде. Вымывание квартир с более доступным бюджетом покупки отразилось на росте средней цены практически по всем объектам строительства.

Динамика средней цены предложения в новостройках бизнес-класса с 2019 г., руб.

Источник: «Метриум»

За последние 6 месяцев средние цены выросли во всех округах (медианное значение темпа роста цены квадратного метра по округам составило 21,7%). Наиболее заметное увеличение показателя зафиксировано в округах, где активно выходили новые проекты с высокими стартовыми ценами и завершились продажи менее ликвидных остатков в старых проектах: СВАО (+45,2%), ЗАО (+31,3%), ВАО (+23,3%), СЗАО (22,6%) и ЮЗАО (+21,75). Пересмотра цен застройщиками в сторону снижения отмечено не было. Минимальный рост цены квадратного метра наблюдался в САО (+8,8%). В остальных округах произошло увеличение средневзвешенной цены квадратного метра в пределах 12,4-13,6% за полугодие.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 27 млн руб. За прошедший квартал бюджет предложения вырос абсолютно во всех типологиях, но самая высокая динамика роста бюджета предложения отмечается у двухкомнатных квартир (+16,9% за 3 месяца; +26,3% за 6 месяца, +46,5% за 12 месяцев).

Динамика средних бюджетов по типам комнатности

|

Кол-во комнат |

Бюджет, млн руб. |

Динамика за 3 мес. |

Динамика за 6 мес. |

Динамика за 12 мес. |

|

СТ |

11,8 |

13,2% |

13,4% |

20,6% |

|

1К |

17,4 |

15,9% |

18,8% |

40,3% |

|

2К |

26,1 |

16,9% |

26,3% |

46,5% |

|

3К |

34,7 |

15,3% |

22,5% |

40,8% |

|

4К+ |

46,0 |

9,7% |

12,0% |

26,8% |

|

итого |

27,0 |

17,1% |

20,2% |

41,0% |

Источник: «Метриум»

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

28,6 |

45,2 |

289 130 |

412 385 |

631 300 |

6 633 395 |

11 775 505 |

19 144 210 |

|

1К |

30,3 |

43,8 |

98,4 |

200 000 |

397 440 |

641 000 |

9 096 105 |

17 383 055 |

36 626 175 |

|

2К |

40,5 |

69,4 |

180,1 |

210 000 |

375 745 |

677 600 |

12 600 835 |

26 053 255 |

66 926 550 |

|

3К |

63,0 |

98,3 |

221,8 |

181 800 |

352 835 |

710 000 |

15 873 445 |

34 661 895 |

100 947 000 |

|

4К+ |

65,6 |

124,6 |

338,0 |

229 990 |

372 285 |

655 135 |

22 630 995 |

45 996 610 |

137 578 500 |

|

итого |

17,3 |

73,0 |

338,0 |

181 800 |

369 865 |

710 000 |

6 633 395 |

26 967 975 |

137 578 500 |

Источник: «Метриум»

Рейтинг самых доступных предложений в I полугодии 2021 года:

– ЖК «Метрополия» (ЮВАО / р-н Южнопортовый): студия площадью 22,7 кв. м за 6,6 млн руб.

– ЖК AFI Tower (СВАО / р-н Свиблово) студия площадью 21,8 кв. м за 7,8 млн руб.

– ЖК «Фестиваль Парк» (САО / р-н Левобережный): студия площадью 21,1 кв. м за 7,8 млн руб.

Основные тенденции

«Первая половина 2021 года для рынка новостроек бизнес-класс была достаточно оживленной как в части спроса, так и в части предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За последние 6 месяцев завершились продажи в 21 проекте, а количество представленных проектов снизилось до 81. Последний раз такое «небольшое» число комплексов бизнес-класса отмечалось в I квартале 2017 года (тогда в продаже было 79 комплексов), а за последние 2 года на рынке шла реализация в среднем 95 проектов одновременно. Застройщики вывели на рынок 8 новых комплексов (7 из них в I квартале) и существенно нарастили объем экспозиции в уже представленных проектах, благодаря чему число квартир в экспозиции увеличилось на 5,1% (до 10,2 тыс. штук). Для сравнения – в первой половине 2020 года стартовали всего 3 проекта, а объем предложения на середину года составил 13,8 тыс. квартир.

В бизнес-классе квадратный метр достиг очередного рекорда в 370 тыс. руб. (+14,9% за 3 месяца; 23,0% за 6 месяцев; +42,6% за 12 месяцев), а средний бюджет предложения составил 27 млн руб. (+17,1% за 3 месяца; +20,2% за 6 месяцев; +41,0% за 12 месяцев). Стоит отметить, что за последние 6 месяцев в бизнес-классе средняя стоимость метра выросла заметнее, чем в новостройках массового сегмента (+9,1% за 3 месяца) и в сегменте квартир Новой Москвы (+6,7% за 3 месяца)».

СПРОС

«К середине 2021 года рынок новостроек бизнес-класса в «старой» Москве пришел к весьма напряженному состоянию: предельно высокие цены и дефицит ликвидного предложения, – продолжает Мария Литинецкая. – Динамику роста цены квадратного метра во II квартале 2021 года на уровне +15% можно назвать рекордной, так как за последние 5 лет средний квартальный темп составил 2,7%. До II квартала 2021 года максимальный квартальный рост цен наблюдался в IV квартале прошлого года, когда рынок прибавил +9% к стоимости квадрата. Динамику цен определила высокая активность покупателей, обусловленная фактически завершенной программой льготной ипотеки, а также растущим инвестиционным интересом у клиентов, ориентированных на сохранение своего капитала.

Высокий уровень цен и риск охлаждения рынка будут давить на инвестиционный спрос, а растущие ипотечные ставки и слабая динамика доходов способны охладить спрос со стороны конечных покупателей жилья этого класса. Тем не менее относительно низкий объем текущего предложения и хорошие продажи в последние 12 месяцев могут поспособствовать удержанию застройщиками достигнутого уровня цен в бизнес-классе».

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Доля квартир с отделкой от застройщика на рынке массовых новостроек Москвы в 2020 году увеличилась на 19 п.п. и составила 65% к концу 2020 года, по подсчетам аналитиков «Метриум». Вместе с тем снизилась доля не только квартир без ремонта, но и с предчистовой отделкой.

В декабре 2020 года на рынке массовых новостроек Москвы застройщики продавали порядка 14,1 тыс. квартир, подсчитали аналитики «Метриум». Из них 9,2 тысяч предлагались девелоперами с финишной отделкой. Порядка 3,6 тыс. квартир были предусмотрены без ремонта и еще 1,3 тыс. – в формате white box, то есть в предчистовой отделке.

За прошедший год сократилось предложение всех типов отделки, кроме чистовой. Число вариантов жилья под ключ за год увеличилось на 19%. Количество квартир без ремонта в продаже снизилось почти наполовину (–48%). Число вариантов жилья с предчистовой отделкой также радикально уменьшилось – на 40%.

«Квартиры с отделкой позволяют существенно расширить потенциальную аудиторию покупателей, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – Когда мы даем клиентам выбор, мы можем привлечь покупателей с разными тактическими целями – одни стремятся пораньше заселиться и сэкономить, другим хочется полностью реализовать свой дизайн-проект. Некоторые застройщики идут дальше, и предлагают несколько вариантов отделки. К примеру, в нашем проекте “Любовь и голуби” все квартиры и апартаменты предлагаются с отделкой white box. Дополнительно клиент может заказать финишную отделку, которая представлена в двух ценовых пакетах – “комфорт” и “бизнес”, которые различаются по стоимости материалов, используемых для ремонта».

Соотношение квартир с разным типом отделки к концу 2020 года было таким. Большая часть жилья продавалась под ключ (65% против 46% годом ранее). Доля квартир без отделки составила 25%, тогда как в декабре 2019 года она достигала 41%. Предложение квартир с предчистовой отделкой снизилось за год с 13% до 9%.

«Квартира с отделкой – во многом антикризисный продукт, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Отделка от застройщика дешевле ремонта собственными силами и заселиться можно сразу после получения ключей, не затрачивая средства, скажем, на аренду временного жилья. Стоимость ремонта включается в ипотеку, если покупатель привлекает кредит. В то же время линейка квартир без отделки также останется на рынке, потому что всегда найдутся клиенты, которые хотят радикально перестроить планировку жилья или реализовать авангардный проект».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

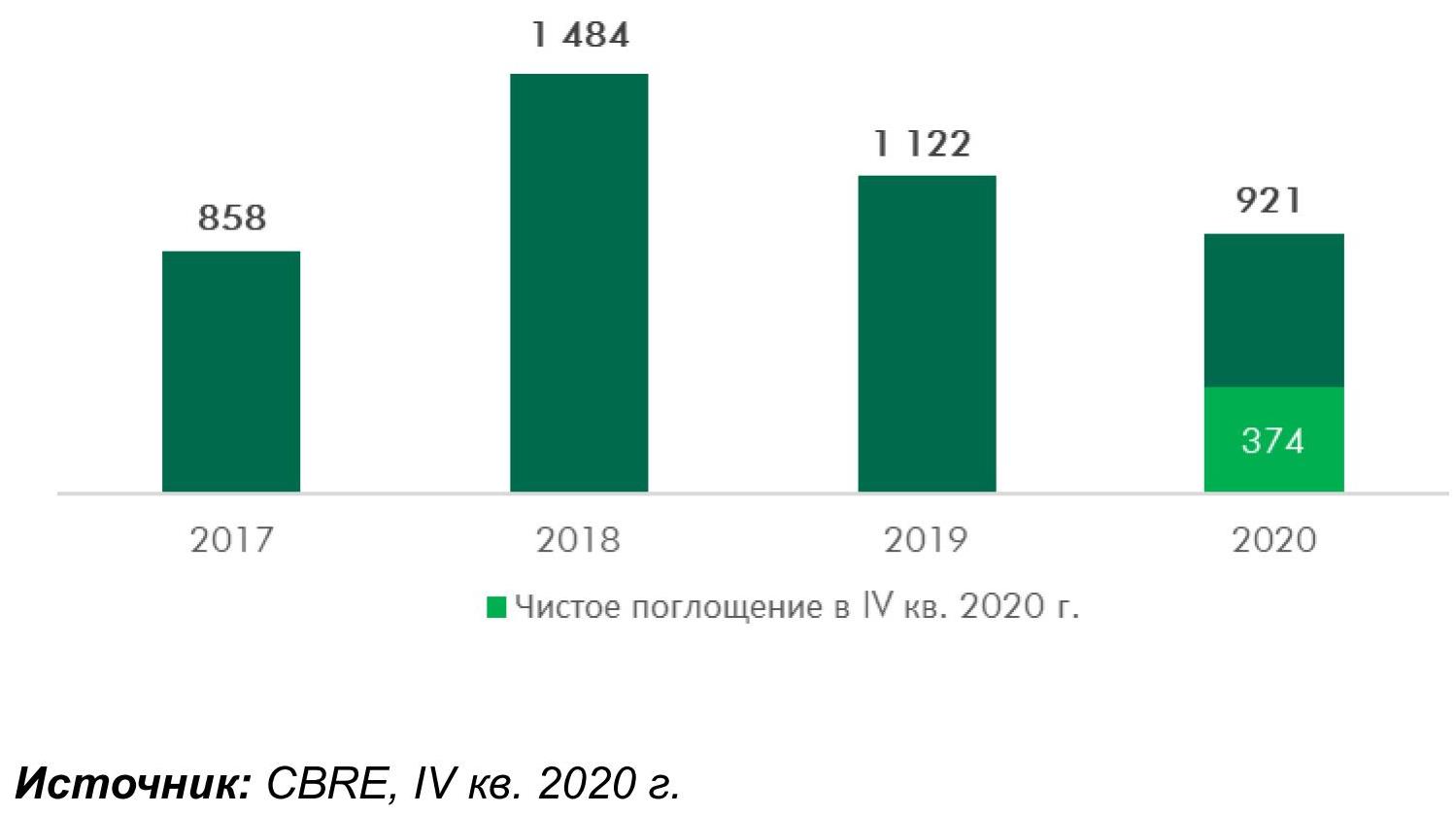

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».