Итоги I полугодия на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги I полугодия на московском рынке новостроек массового сегмента. Объем предложения сократился на 19%. Средняя цена квадратного метра составила 245 470 руб. за кв. м (+2,8% за месяц; +9,1% за 3 месяца; +18,3% за 6 месяцев; +35% за 12 месяцев).

По данным «Метриум», по итогам I полугодия 2021 года на рынке новостроек массового сегмента г. Москвы в реализации находились 90 проектов с общим объемом предложения около 11 445[1] квартир, суммарная площадь лотов составила 593 тыс. кв. м. Количество экспонируемых лотов относительно конца прошлого года снизилось на 19%, а продаваемая площадь уменьшилась на 23,5%.

Новые проекты на рынке новостроек массового сегмента в I полугодии 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

январь |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

февраль |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

март |

|

4 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

апрель |

|

5 |

Южные сады |

А101 Девелопмент |

ЮЗАО |

Южное Бутово |

май |

|

6 |

Михалковский |

РГ-Девелопмент |

САО |

Головинский |

май |

|

7 |

Дербеневская 20 |

ГК ПИК |

ЮАО |

Даниловский |

июнь |

|

8 |

Барклая 6 |

ГК ПИК |

ЗАО |

Филевский парк |

июнь |

|

9 |

Первый Ленинградский* |

ГК ФСК |

САО |

Молжаниновский |

июнь |

*вышел в бронирование, в конце июня шли закрытые продажи.

Источник: «Метриум»

В первой половине 2021 года первичный рынок жилья массового сегмента пополнился девятью новыми проектами. Кроме того, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 2.1, 2.2, 3.1, 3.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

– «Лучи» (корп. 12);

– «Мякинино парк» (корп. 3.2, 3.4);

– «Сиреневый парк» (3-я очередь: корп. 3.1, 3.2);

– «LIFE-Варшавская» (корп. 4, 5);

– «ÀLIA» (корп. 6, 7);

– «Сиреневый парк» (3-я очередь: корп. 3.1, 3.2);

– «Квартал Некрасовка» (корп. 3);

– «Парк Легенд» (корп. 7.1, 7.2);

– «Руставели 14» (корпус 1, строение 1.2);

– «Перовское 2» (корп.2.1, 2.2).

По итогам I полугодия 2021 года лидером в структуре экспозиции по округам по-прежнему является ЮВАО (28,5%; -5,1 п.п.), в котором объем предложения в абсолютном выражении уменьшился почти на 1,5 тыс. квартир за прошедшие 6 месяцев. Второе и третье место у округов СВАО и САО, где сконцентрировано 14,9% (-3 п.п.) и 13,8% (+0,2 п.п.) всех квартир соответственно. В СВАО стартовал единственный проект «Кольская 8» от ГК «ПИК», а в САО вышло три новинки: «Михалковский» (девелопер «РГ-Девелопмент»), «UNO Старокоптевский» (ГК «Основа») и «Первый Ленинградский» (проект на некотором удалении от МКАД, девелопер ГК «ФСК»). За отчетный период в ЗАО наблюдалось незначительное увеличение доли предложения до 12,9% (+0,6 п.п.). Самый заметный прирост доли экспозиции зафиксирован в ЮЗАО (8,8%; +7,1 п.п.) из-за старта продаж в новом проекте «Южные сады» (девелопер «А101 Девелопмент»). В ВАО отмечено сокращение доли квартир на 1,9 п.п. (до 8,1%). В ЮАО (8,4%; +0,5 п.п.). Наименьшая доля экспозиции теперь у СЗАО – 4,6% (+1,6 п.п.).

Источник: «Метриум»

За последние 6 месяцев выход новых проектов и корпусов с большим объемом экспонируемых квартир изменил структуру предложения по стадиям строительной готовности. В конце июня наибольший объем экспозиции массового сегмента был представлен в объектах, находящихся на этапе монтажа этажей – 36,5% (-8,6 п.п.). Чуть меньшая доля предложения в домах на начальном этапе строительства (35,9%; +9 п.п.). В корпусах на этапе отделочных работ предлагалось 23,2% (+1,8 п.п.) от совокупного количества квартир на рынке. Меньше всего квартир реализовывалось во введенных в эксплуатацию домах (4,5%; -2,2 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

Источник: «Метриум»

По итогам I полугодия 2021 года более половины предложения пришлось на студии и однокомнатные квартиры – в совокупности доля таких квартир составила 52,5% (+5,6 п.п. за отчетный период). Больше всего на рынке представлено однокомнатных квартир (33,6%; + 1,3 п.п.), а на студии приходится только 18,9%, но при этом их доля растет активнее остальных типологий (+4,3 п.п.). Двухкомнатные лоты занимаю вторую позицию по количеству представленных квартир в экспозиции с долей в 29,9%, сократившейся на 2,9 п.п. Доли трехкомнатных и многокомнатных квартир также снизились за отчетный период. Трехкомнатные лоты заняли 16,4% (-1,7 п.п.) рынка, а многокомнатные – 1,2% (-1 п.п.).

Структура предложения по типу квартир

(внешний круг – июнь 2021 г., внутренний круг – декабрь 2020 г.), количество квартир

Источник: «Метриум»

Основной объем квартир на рынке массового сегмента по-прежнему представлен с финишной отделкой. Однако за отчетный период доля лотов с готовым ремонтом заметно снизилась с 65,4% до 60,8% (-4,6 п.п). На квартиры без отделки пришлось 24,7% рынка (-0,7 п.п.), а доля квартир с отделкой white box составила 14,4% (+5,2 п.п.).

Структура предложения по типу отделки

(внешний круг – июнь 2021 г., внутренний круг – декабрь 2020 г.), количество квартир

Источник: «Метриум»

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам I полугодия 2021 года составила 245 470 руб. за кв. м (+2,8% за месяц; +9,1% за 3 месяца; +18,3% за 6 месяцев; +35% за 12 месяцев).

Динамика средней цены предложения в новостройках массового сегмента с 2017 г., руб.

Источник: «Метриум»

За прошедшие 6 месяцев рост средневзвешенных цен отмечен во всех округах Москвы в диапазоне 11,2-27,4%. Наибольший прирост зафиксирован в ЮАО (+27,4%), где во многих проектах произошло плановое повышение цен, а также вышли новые корпуса с ценой квадратного метра выше среднерыночной. Второй округ по динамике роста цен – ЗАО с 284 тыс. руб. за кв.м (+24,4%). В СЗАО цена квадратного метра выросла на 22,4% до уровня в 266 тыс. руб.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I полугодии 2021 г.

Источник: «Метриум»

В отчетном периоде средневзвешенный бюджет предложения квартир массового сегмента составил 12,73 млн руб. (+2,9% за прошедший месяц; +5,9% за 3 месяца; +11,8% за 6 месяцев; 22,8% за 12 месяцев). При этом средняя площадь квартиры, находящейся в экспозиции, снизилась за последние 12 месяцев на 5,1 кв.м (с 57 до 51,9 кв.м).

Динамика средних бюджетов по типам комнатности

|

Кол-во комнат |

Бюджет, млн руб. |

Динамика за 1 мес. |

Динамика за 3 мес. |

Динамика за 6 мес. |

Динамика за 12 мес. |

|

СТ |

7,1 |

3,0% |

8,6% |

17,4% |

47,2% |

|

1К |

10,5 |

3,2% |

9,8% |

18,6% |

34,5% |

|

2К |

14,7 |

2,5% |

6,8% |

16,6% |

32,0% |

|

3К |

19,3 |

2,3% |

5,1% |

14,1% |

28,0% |

|

4К+ |

26,7 |

-0,4% |

4,3% |

17,2% |

16,9% |

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,5 |

25,7 |

40,0 |

185 000 |

276 965 |

520 900 |

4 495 000 |

7 107 840 |

13 683 560 |

|

1К |

29,0 |

40,3 |

66,3 |

173 000 |

259 720 |

507 800 |

6 432 450 |

10 467 335 |

20 408 160 |

|

2К |

39,2 |

61,5 |

103,5 |

145 000 |

239 670 |

422 700 |

8 664 140 |

14 727 935 |

28 391 195 |

|

3К |

57,1 |

84,3 |

139,6 |

144 700 |

228 985 |

375 100 |

10 839 800 |

19 295 075 |

39 270 000 |

|

4К+ |

93,0 |

112,7 |

130,6 |

160 000 |

236 885 |

401 700 |

17 707 200 |

26 696 285 |

44 788 800 |

|

итого[2] |

14,5 |

51,9 |

139,6 |

144 700 |

245 470 |

520 900 |

4 495 000 |

12 730 300 |

44 788 800 |

Источник: «Метриум»

Рейтинг самых доступных предложений в конце I полугодия 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14,5 кв. м за 4,5 млн руб.

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.

– ЖК «Южные сады» (ЮЗАО / р-н Южное Бутово): студия площадью 21,8 кв. м за 5,2 млн руб.

Основные тенденции

«По итогам I полугодия 2021 года на первичном рынке массового сегмента «старой» Москвы, несмотря на относительно высокую активность девелоперов, продолжает сохраняться дефицит предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Стартовали продажи в 9 новых проектах, а в реализацию поступили около 40 новых корпусов в комплексах, уже представленных на рынке. Подобную статистику нового объема можно назвать относительно высокой, так как за аналогичный период прошлого года вышли только 5 новых проектов и стартовали 15 корпусов в «старых». Тем не менее, в июне 2021 года в экспозиции находилось всего 11,4 тыс. квартир (-19% за 6 месяцев; -30,5% за 12 месяцев), что близко к минимальным значениям апреля 2021 года, когда объем предложения массового сегмента опустился до уровня в 10,1 тыс. квартир.

К фактическому завершению льготной ипотеки в июне 2021 года цены достигли своих очередных максимумов, которые могут продержаться на рынке некоторое время. В июне средняя цена за квадратный метр выросла до 245,5 тыс. руб./кв. м (+2,8% за месяц; +9,1% за 3 месяца; +18,3% за 6 месяцев; +35% за 12 месяцев), а средний бюджет составил 12,7 млн руб. (+2,9% за прошедший месяц; +5,9% за 3 месяца; +11,8% за 6 месяцев; 22,8% за 12 месяцев).

С января по май 2021 года количество зарегистрированных ДДУ[3] составило 25,9 тыс. штук, что на 56% больше, чем за аналогичный период прошлого года. Доля ипотечных сделок за первые пять месяцев 2021 года в «старой» Москве составила 64% (+8 п.п. относительно аналогичного периода 2020 года) от общего объема зарегистрированных ДДУ.

Завершение программы субсидирования ипотечных ставок (для основной массы покупателей) совпало с началом третьей волны роста заболеваний коронавирусом в Москве. Текущий уровень неопределенности на глобальном и страновом уровне настолько высок, что любые однозначные оценочные суждения сейчас будут преждевременными. Например, определение «дорогой» рынок или нет невозможно без понимания, сколько стоят деньги сейчас и как может измениться их стоимость в следующие несколько лет. Безусловно, подобный уровень цен является сложным для психологического восприятия и вызывает отрицание, но это не означает, что он экономически несправедливый. Мягкая монетарная политика и льготная ипотека, направленная на поддержание жилищного строительства и экономики в целом, сделали свое дело – простимулировали столь важный и необходимый рост и удержали темпы жилищного строительства.

Повышение ключевой ставки ЦБ РФ и растущие ставки по ипотеке (предположительно до 8,5%) играют против платежеспособного спроса и привлекательности вложений в недвижимость, поэтому текущий уровень цен сейчас будет тестироваться на предмет возможной корректировки. Стабилизация спроса, а за ним и плавный рост цен, возможны к концу 2021 года, во-первых, за счет стабилизации доходов населения (ожидаемый эффект мягкой монетарной политики ЦБ и прочие меры стимулирования экономического роста), а во-вторых, за счет дополнительных инструментов финансирования покупки, субсидируемых застройщиками.

Существует перспектива перетекания спроса из «старой» Москвы в «новую» и соревнование между ними по удерживанию цен. Средняя цена в Новой Москве достигла 191 тыс./руб. за кв.м, что скоро будет сопоставимо с уровнем цен на некоторые проекты в «старой» Москве, где квадратный метр превысил 245 тыс./руб. за кв.м. Тем не менее, разница почти в 50 тыс. руб. за кв.м при падающем платежеспособном спросе может оказать существенное влияние на рынок массового сегмента в пределах МКАД. С развитием территорий ТиНАО выбор между «новой» и «старой» Москвой становится менее очевидным.

Поведение потенциальных покупателей и степень сжатия спроса на рынке во II полугодии текущего года – это важнейшие стратегические вопросы. Вероятнее всего, до конца 2021 года действия участников будут реактивными и несколько хаотичными при отсутствии четкого тренда. Какие-то выводы о том, как рынок пережил завершение периода низких ипотечных ставок и какие тренды наберут силу к концу 2021 года, можно будет сделать после III квартала. Не стоит забывать, что неопределённость помимо угроз несет и возможности. Следует быть внимательными ко всему происходящему и не упускать возникающих возможностей на рынке – это справедливо в отношении всех участников».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

Аналитики компании Maris в ассоциации с CBRE подвели итоги третьего квартала 2020 года в сегменте офисной недвижимости.

Предложение

По данным аналитиков компании Maris валовая арендопригодная площадь офисных центров класса А и В в Санкт-Петербурге по итогам 9 месяцев 2020 года составляет 3,7 млн м2. На конец сентября 2020 года свободно около 279 200 м2 или 8,5% от общего объема предложения.

В 3 кв. 2020 введен в эксплуатацию 2-й этап 1-й очереди строительства самого масштабного не спекулятивного офисного проекта в городе – МФК «Лахта Центр» (GLA=80 тыс. м2). До конца года девелоперами анонсирован ввод в эксплуатацию порядка 74 тыс. м2 офисной недвижимости, в том числе в спекулятивном сегменте — 18 тыс. м2.

Спрос

Основной спрос в 2020 формировали IT компании. В первые девять месяцев по степени активности на рынке аренды офисных помещений сегмент услуг для бизнеса превзошел даже добывающие компании нефтегазового сектора. Главным образом, данный факт был обусловлен двумя факторами: предприятия сферы услуг для бизнеса активно искали более дешевые офисы меньшего размера с целью оптимизации издержек, предприятия нефтегазового сектора, в свою очередь, после локдауна приостановили все сделки по аренде новых площадей. При этом последние по объему спроса спустились в рейтинге на 4-е место, уступив третью позицию компаниям промышленного сектора экономики.

На долю четырех вышеперечисленных секторов пришлось более половины арендованных за первые девять месяцев 2020 офисных площадей (65%).

Вакансия

Согласно подсчетам аналитиков компании Maris, по состоянию на конец 3 квартала 2020 года произошел незначительный рост объема вакантных площадей на рынке офисной недвижимости Санкт-Петербурга (+1,3 п.п. к уровню вакансии на конец 2019), который сдерживался невысокими темпами прироста нового спекулятивного предложения. На конец сентября 2020 года в офисных центрах класса А вакантно 4,8% валового спекулятивного предложения (около 40,1 тыс. м2). В классе В вакантно 9,7% или в абсолютном выражении — 239,1 тыс. м2.

Арендные ставки

Запрашиваемые ставки аренды в офисных центрах характеризовались незначительной положительной динамикой относительно показателей конца 2019. Средняя запрашиваемая арендная ставка по вакантным площадям в зданиях класса А на конец сентября текущего года составляет 1 970 рублей за м2 в месяц, включая НДС и операционные расходы. За первые девять месяцев арендные ставки в бизнес-центрах класса А незначительно возросли (+0,5%).

Средняя запрашиваемая арендная ставка в зданиях класса В составляет 1 310 рублей за м2 в месяц, включая НДС и операционные расходы. Рост составил +3,1% по сравнению с декабрем 2019 года.

Объем сделок по аренде офисных помещений за 3 квартал 2020 года, по оценкам аналитиков компании Maris в ассоциации с CBRE, составил более 170 тыс. м2. При этом с участием консультантов компании Maris за первые три квартала 2020 года было реализовано 21 200 м2, что составляет 42% от объема сделок, закрытых с участием международных консультантов.

Аналитики компании «Метриум» подвели итоги III квартала на московском рынке новостроек премиум- и элитного сегмента. В III квартале 2020 года рынок высокобюджетных новостроек включал 114 проектов с объемом экспозиции 3 910 лотов (467,8 тыс. кв. м). Относительно предыдущего квартала предложение уменьшилось на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Средняя цена за квадратный метр в премиум-классе выросла за квартал на 2,8% (+5,7% с начала года; +18,9% за 12 месяцев) и составила 608 150 руб. В элитном сегменте средняя цена выросла за квартал на 4,3% (+3% с начала года; +6,2% за 12 месяцев).и составила 1 013 095 руб. за в. м.

Премиум-класс

В III квартале 2020 года на первичном рынке жилья премиум-класса в реализации находились 63 проекта с общим объемом предложения около 2 260 лотов (1 104 квартир и 1 156 апартаментов), суммарная площадь лотов составляет 235,7 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 11,2%, а продаваемая площадь при этом уменьшилась на 17,8%.

За прошедшие 3 месяца продажи открылись в шести проектах премиум-класса.

По числу экспонируемых лотов в лидеры вышел район Дорогомилово (23,1%; +7,3 п.п.) за счет старта проекта Victory Park Residence. На второе место сместился Пресненский район, доля которого снизилась до 16,5% (-7,5 п.п.) от общего объема предложения. Третье место сохранил за собой район Раменки, его доля составила 10,5%, сократившись за квартал на 0,9 п.п.

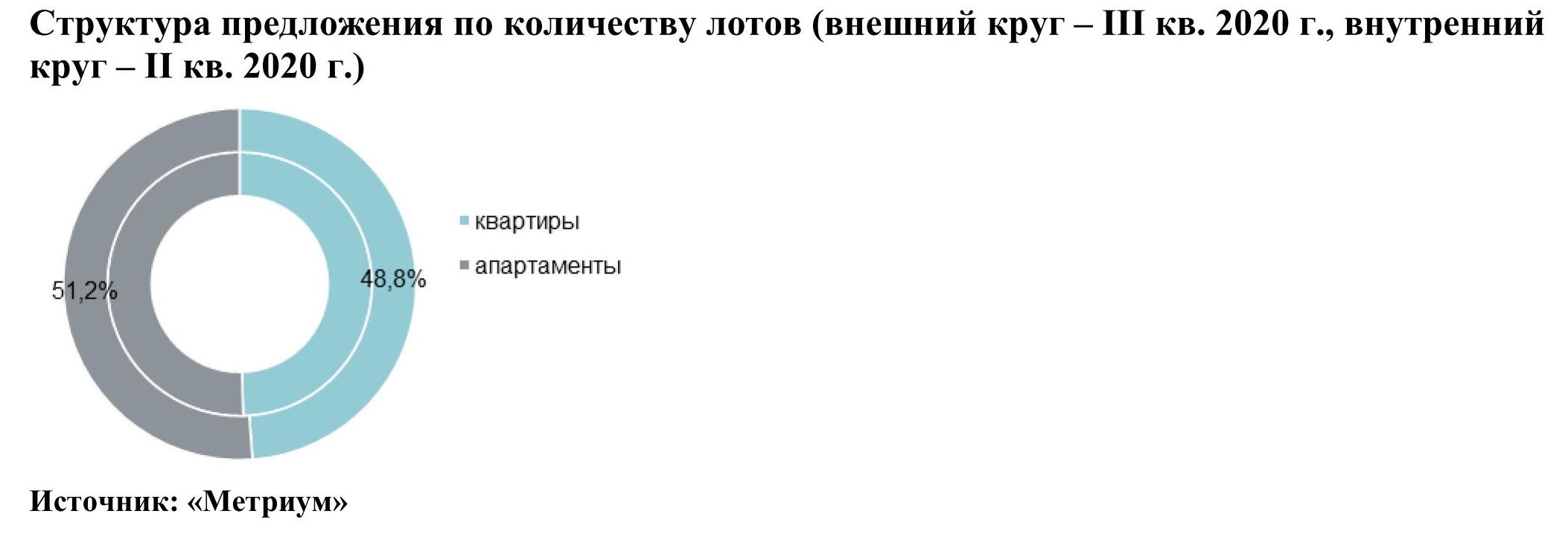

В III квартале 2020 года доля апартаментов выросла до 51,2% (+0,7 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально уменьшилась и составила 48,8%. По сравнению с концом 2019 года доля квартир сократилась на 2,9 п.п., а с конца 2018 года – на внушительные 10,3 п.п.

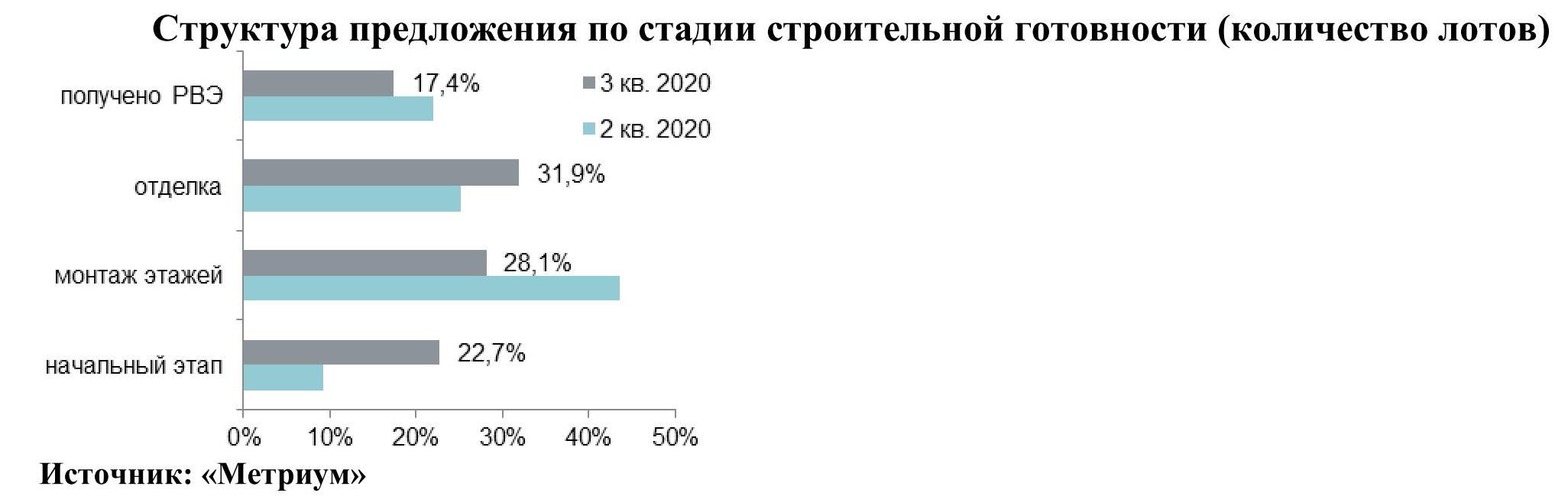

На рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Наибольшая доля текущего предложения расположена в домах на этапе отделочных работ (32%; +6,8 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она составила 28,1% (-15,5 п.п.). Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 22,7% (+13,4 п.п.). Наименьшая доля у лотов во введенных объектах (17,4%; -4,6 п.п.).

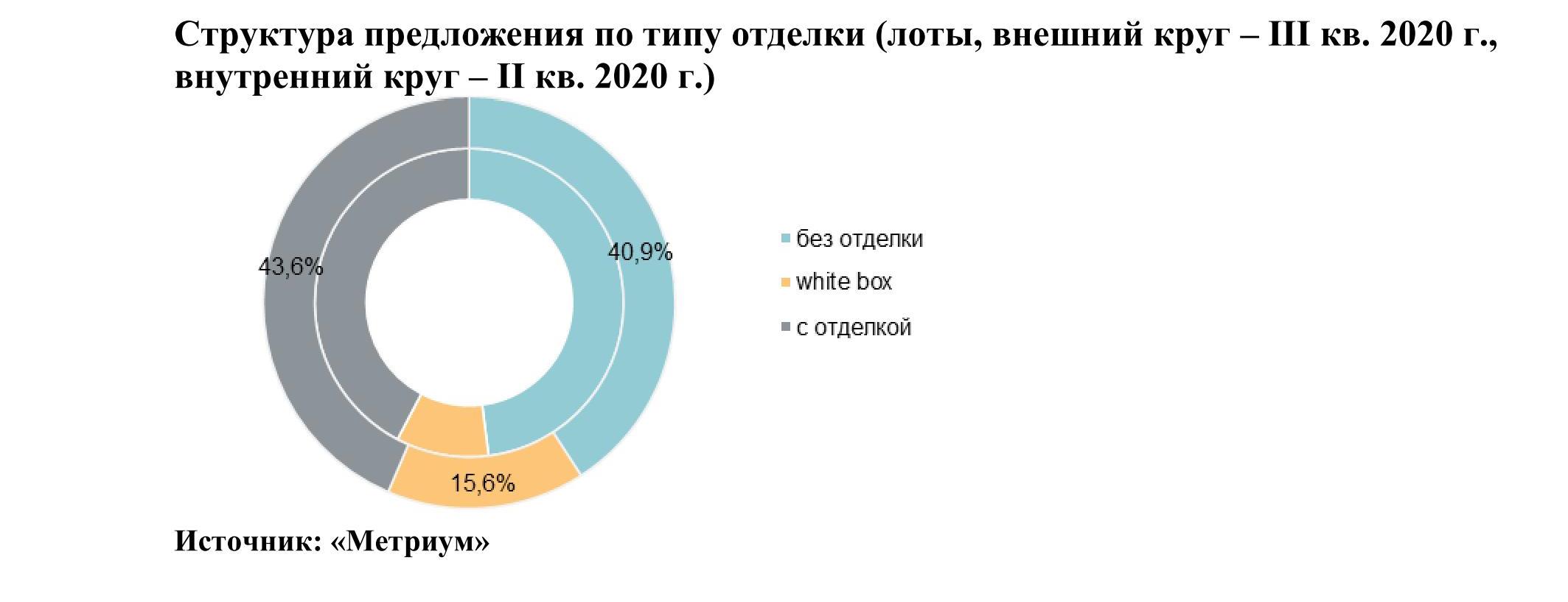

За отчетный период наблюдалось увеличение доли лотов с отделкой white box (15,6%; +5,9 п.п.) и финишной отделкой (43,6%; +1,3 п.п.) за счет доли без отделки (40,9%; -7,1 п.п.).

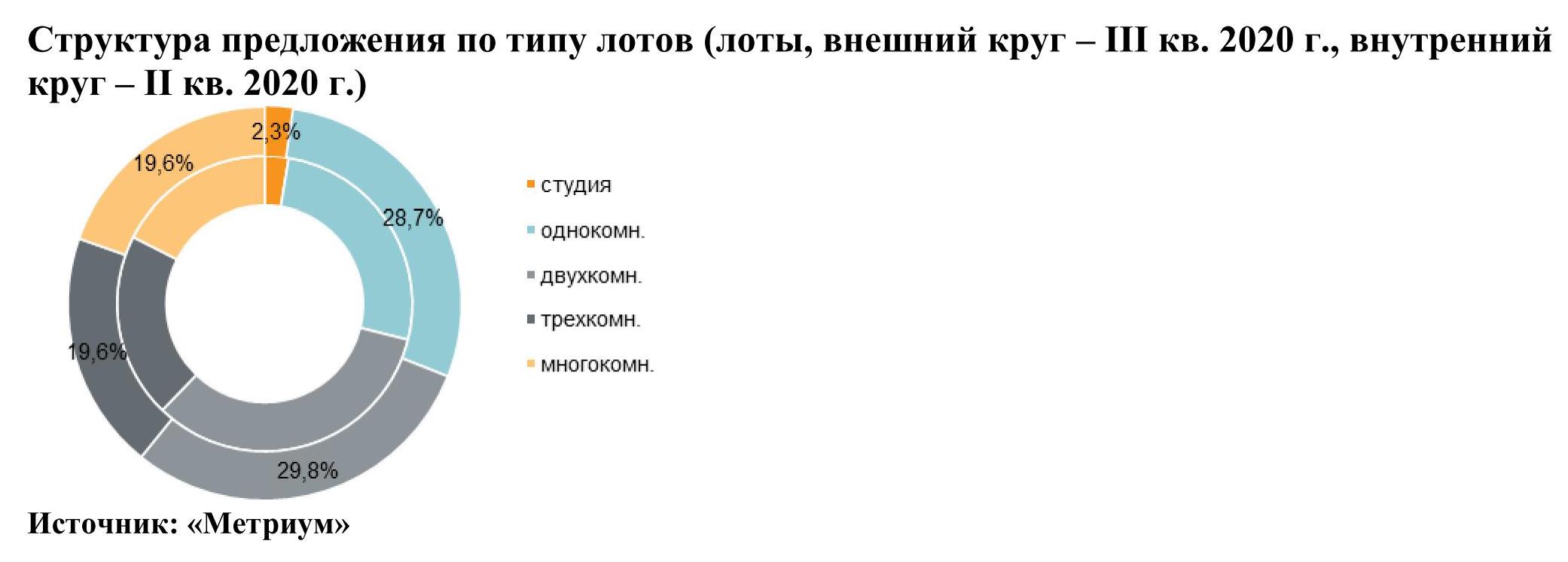

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (29,8%), их доля за квартал снизилась на 3,5 п.п. На однокомнатные лоты пришлось 28,7% (+2,4 п.п.). Равные доли у трехкомнатных (19,6%; -0,7 п.п.) и многокомнатных лотов (19,6%; +2,1 п.п.). Наименьший объем в реализации заняли студии – на них пришлось 2,3% рынка (-0,3 п.п.).

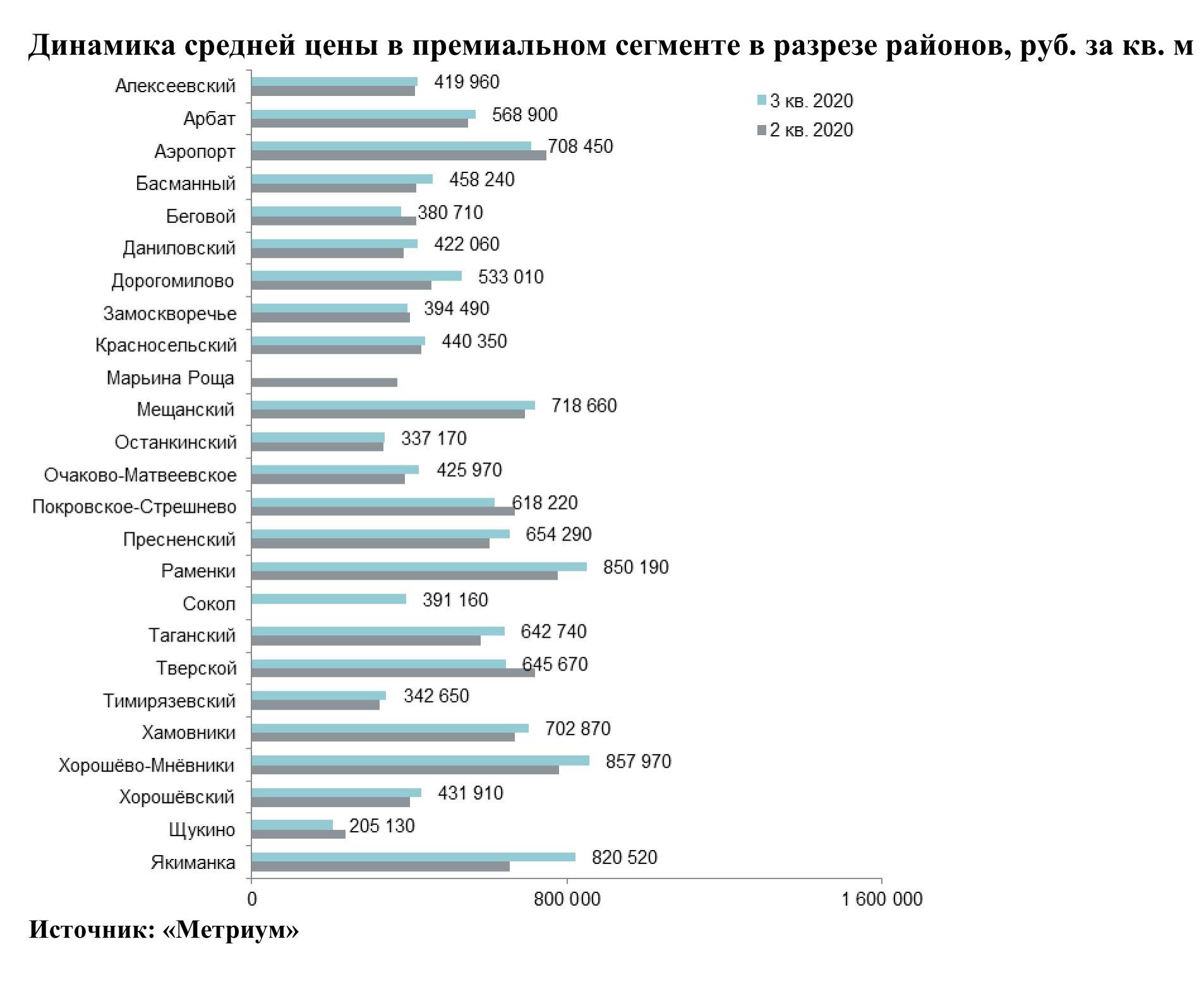

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена за квадратный метр в премиум-классе составила 608 150 руб. Показатель вырос на 2,8% относительно II квартала текущего года, на 5,7% с начала года и на 18,9% за 12 месяцев.

За отчетный период наибольший рост среднего показателя произошел в районе Якиманка (+25,3%). В данной локации вышел новый проект «Titul на Якиманке», в котором средняя цена квадратного метра составила более 830 тыс. руб. Также заметный рост средних цен за квадратный метр отмечен в районах: Дорогомилово (+16,7%), где вышел Victory Park Residence; Таганский (+10,4%) за счет старта проекта Lumin; Хорошёво-Мнёвники (+10,4%) из-за повышения цен в ряде проектов, что обусловлено изменениями в структуре предложения.

Наиболее существенное снижение показателя отмечено в районе Щукино (-14,4%), на что повлияли изменения общей структуры предложения в давно реализуемом проекте с остаточным предложением.

Средний бюджет предложения в новостройках премиум-класса за III квартал 2020 года снизился на 3,7% – до 63,4 млн руб. По сравнению с концом 2019 года бюджет предложения остался примерно на том же уровне (+0,2%), а за 12 месяцев – вырос на 15,5% с 54,9 млн руб.

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 32,5 кв. м. за 10,88 млн руб.;

– ЖК Hill 8 (СВАО / р-н Останкинский): студия 36,65 кв. м. за 12 млн руб.;

– ЖК SLAVA (САО / р-н Беговой): студия 30,9 кв. м. за 13 млн руб.

Самые дорогие квартиры на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 704 кв. м. за 1,96 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 371,7 кв. м. за 1,8 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 850 кв. м. за 674,7 млн руб.;

Элитный класс

По итогам III квартала 2020 года на первичном рынке элитной недвижимости в реализации находился 51 проект с общим объемом предложения около 1 650 квартир и апартаментов, суммарная площадь лотов составила 232,1 тыс. кв. м. За квартал экспозиция сократилась на 17,3% по количеству лотов и на 15,5% по продаваемой площади.

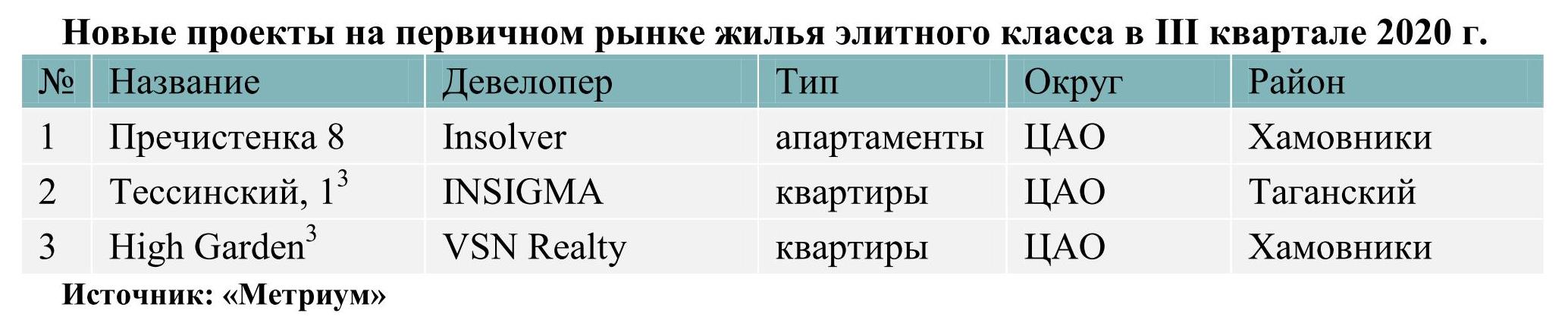

В III квартале 2020 года продажи стартовали в трех проектах элитного класса.

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

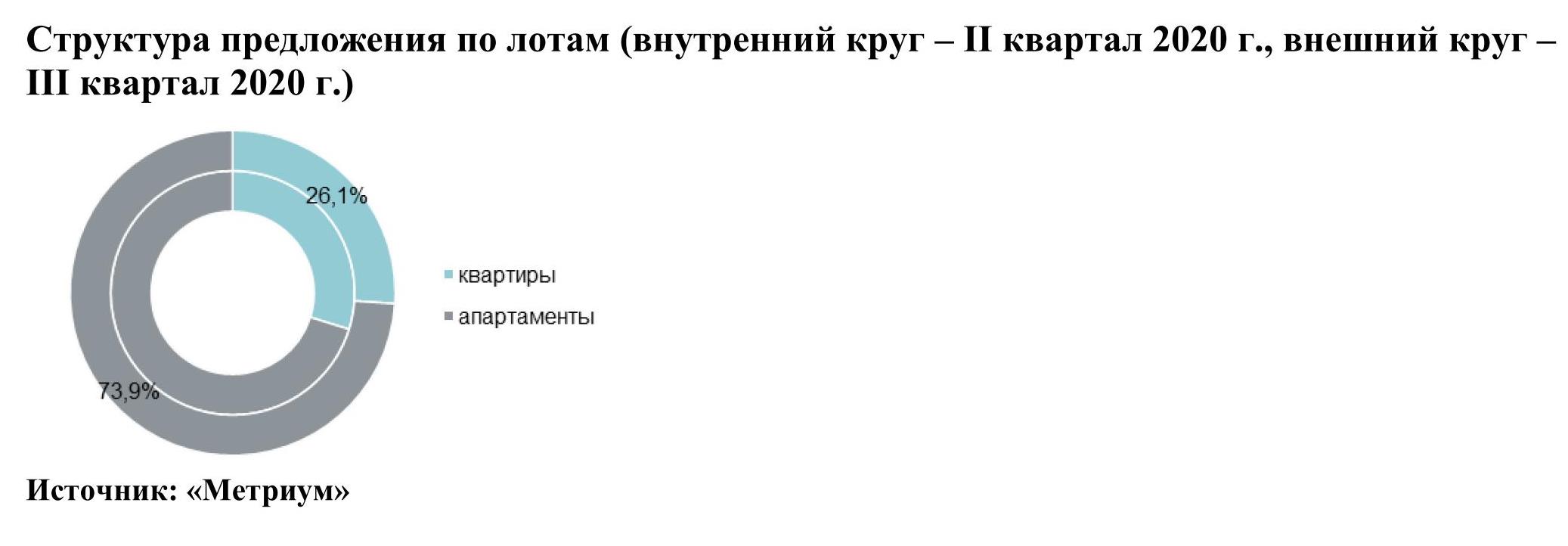

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

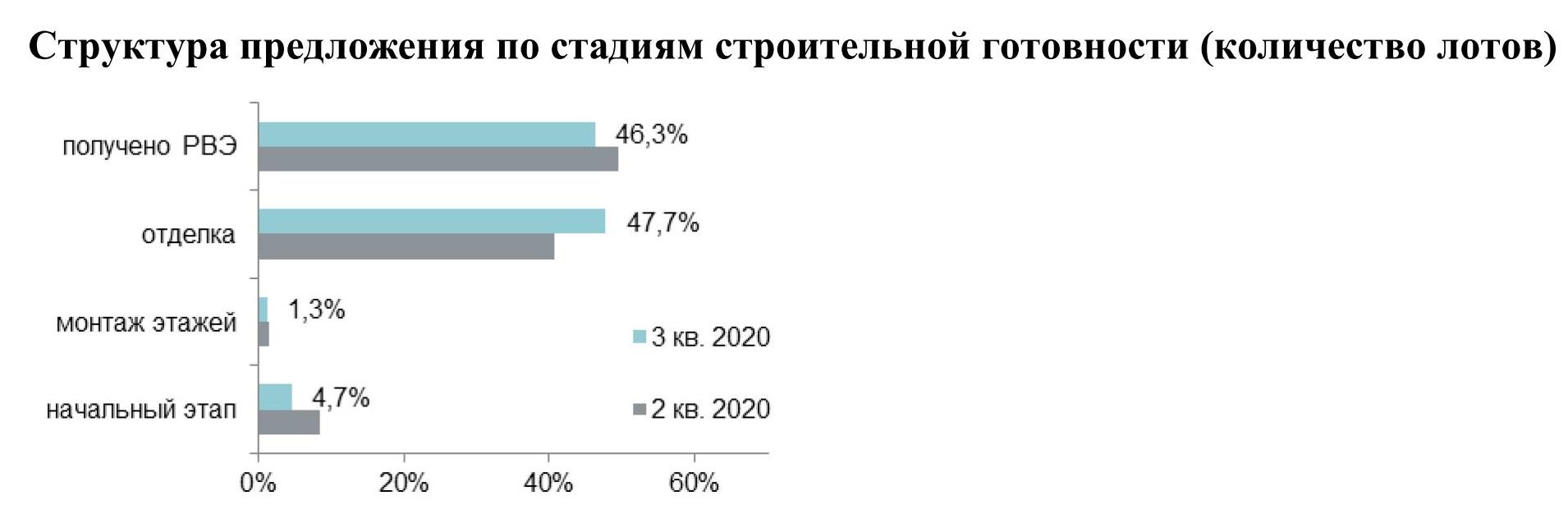

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

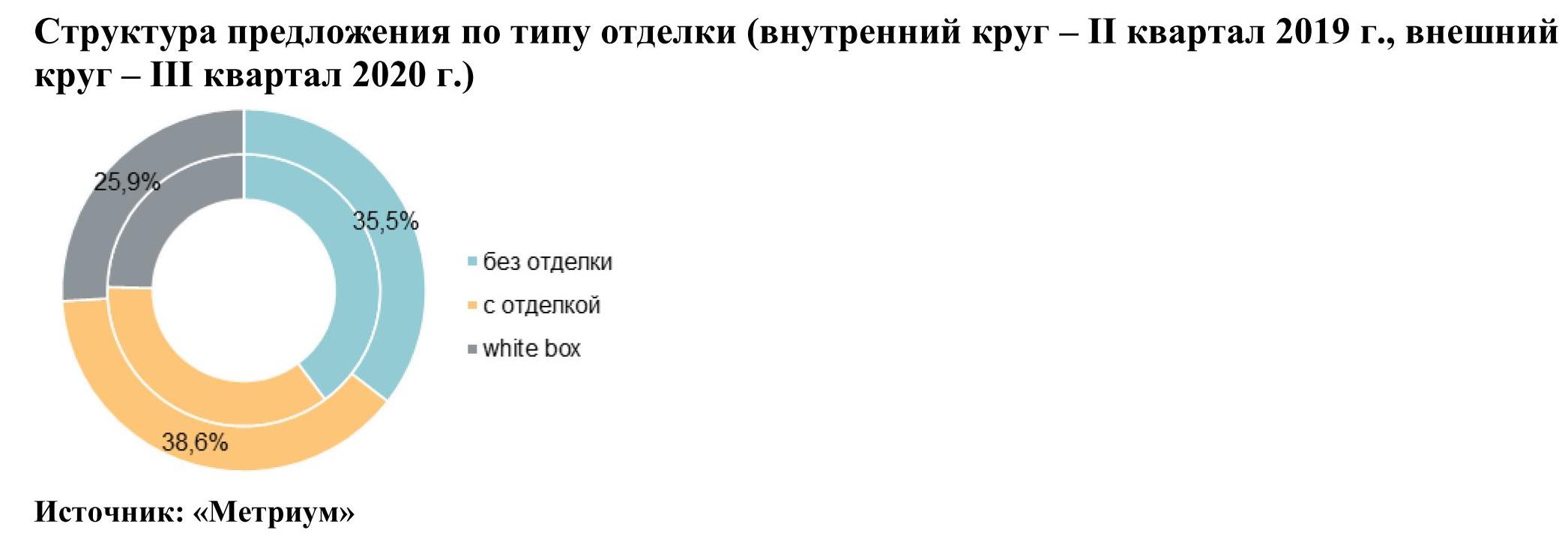

Доли лотов с финишной и предчистовой отделкой выросли за счет уменьшения доли предложения без отделки. Данная тенденция продолжается с начала 2020 года. Так наибольшая часть лотов в элитном сегменте реализуется с финишной отделкой (38,6%; +3,0 п.п.), чуть менее представлено квартир и апартаментов без отделки (35,5%; -4,4 п.п.). Жилье с отделкой white box составляет 25,9% (+1,4 п.п.) от совокупного объема предложения.

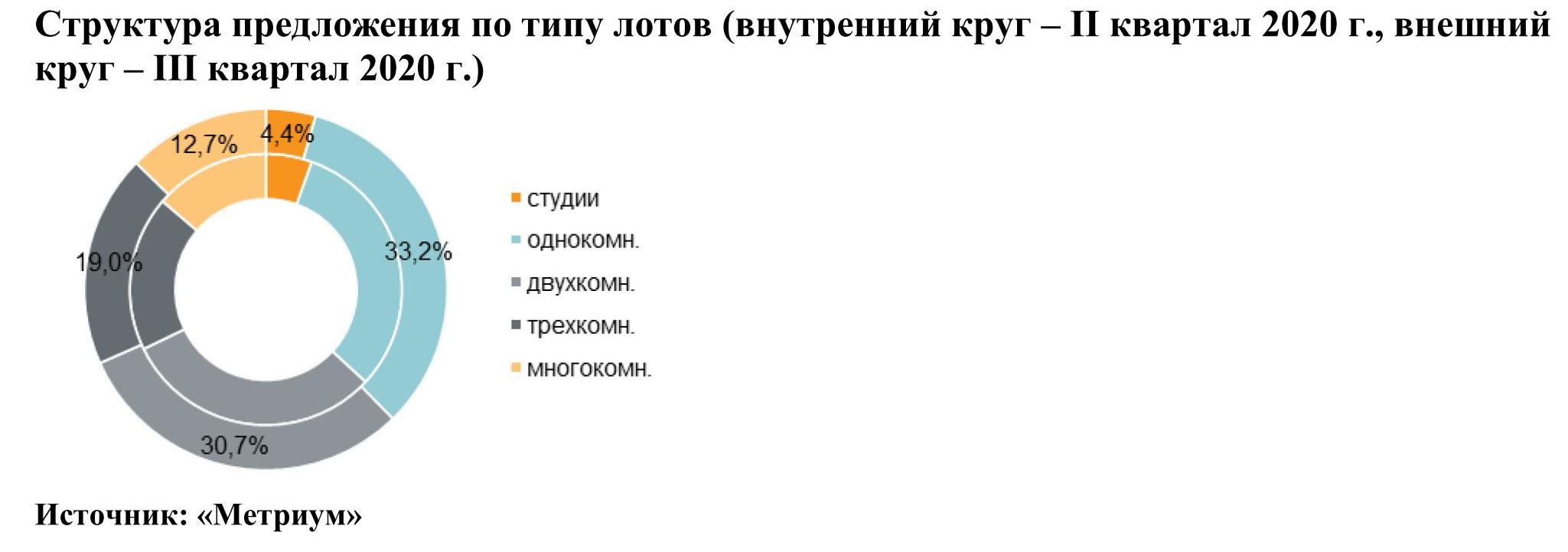

В структуре предложения по типологиям в III квартале прослеживается равномерное увеличение доли однокомнатных и трёхкомнатных лотов за счет снижения доли студий, двухкомнатных и многокомнатных квартир и апартаментов. Так почти в равной степени распределились доли однокомнатных (33,2%; +1,8 п.п.) и двухкомнатных лотов (30,7%; -0,2 п.п.). Также значительный объем представлен трёхкомнатными (19%; +0,5 п.п.) и многокомнатными квартирами и апартаментами (12,7%; -1,1 п.п.). Студии занимают наименьшую долю от совокупного объема предложения (4,4%; -1 п.п.).

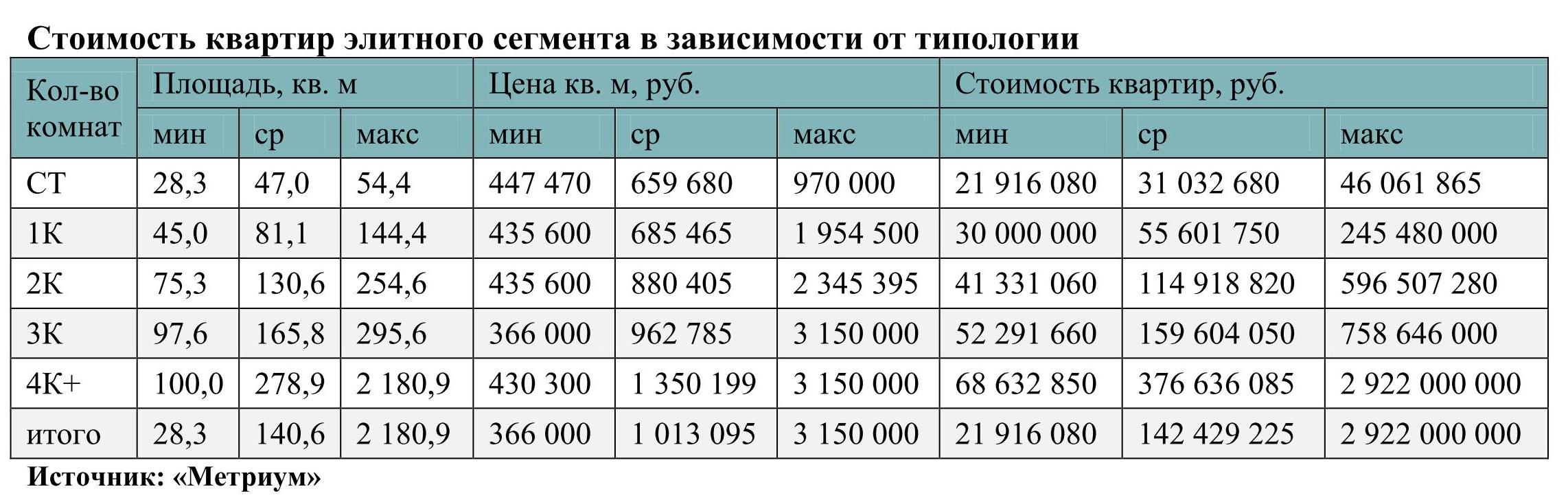

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена предложения в элитном сегменте выросла на 4,3% и составила 1 013 095 руб./кв. м. ($12 967[1]). С начала года стоимость квадратного метра выросла на 3%, а за 12 месяцев – на 6,2% с 953 540 руб./кв. м. (данные за III квартал 2019 года).

[1] 78,1281 рублей за Доллар США по курсу ЦБ РФ на 06.10.2020

В разрезе районов наблюдалась разнонаправленная динамика. Наибольший рост средних цен отмечен в Таганском (+24,7%), Басманном (+16,9%) и Пресненском (+11,8%) районах. Причиной повышения стали: поступление в реализацию более дорогого предложения, а также плавное повышение цен в отдельных проектах, причем эти повышения носили точечный характер – были применены к отдельным лотам.

Заметное снижение отмечено в районах Арбат (-1,9%) и Мещанский (-1,3%) по причине изменения в ценовой политике застройщиков по проектам с остаточным предложением, а также из-за вымывания лотов с высокой стоимостью квадратного метра.

Наиболее бюджетные предложения представлены в следующих проектах:

– Neva Towers (ЦАО / Пресненский): студия площадью 39,9 кв. м за 21,9 млн руб.;

– Roza Rossa (ЦАО / Хамовники): студия площадью 28,3 кв. м за 26,3 млн руб.;

– ORDYNKA (ЦАО / Замоскворечье): апартаменты площадью 45,4 кв. м за 28,6 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– «Царев Сад» (ЦАО / Якиманка): пентхаус площадью 1 080,4 кв. м за 2,9 млрд руб.;

– «Башня Федерация (Восток)» (ЦАО / Пресненский): пентхаус площадью 2 180,9 кв. м за 2,6 млрд руб.;

– Allegoria Mosca (ЦАО / Хамовники): пентхаус площадью 718,3 кв. м за 2 млрд руб.

Основные тенденции

«По итогам III квартала 2020 года на рынке премиального и элитного жилья сократилось предложение, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Совокупный объем предложения снизился на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Но при этом на рынке жилья высокого сегмента наблюдается повышенная активность девелоперов. В 2020 году на рынок вышло 13 проектов (5 проектов класса элит и 8 проектов премиум-класса), а за аналогичный период 2019 года – только 5 проектов, из которых 2 проекта премиум-класса.

Отрицательная динамика объема экспозиции объясняется активным вымыванием лотов, частичным снятием лотов с продажи в некоторых проектах, а также закрытым форматом продаж в двух новых проектах. В III квартале на первичном рынке премиального и элитного жилья наблюдался высокий спрос. По сравнению со II кварталом количество зарегистрированных договоров долевого участия увеличилось в 3,5 раз. А с начала текущего года на рынке элитных и премиальных новостроек Москвы было заключено 1,3 тыс. ДДУ (доля III квартала составила 47%) общей площадью 117,5 тыс. кв.м.

На фоне высокого спроса выросли цены. Средняя цена за квадратный метр в премиум-классе составила 608,15 тыс. руб./кв.м. (+2,8% за квартал; +5,7% с начала года; +18,9% за 12 месяцев). В элитном сегменте показатель составил 1,013 млн руб./кв.м. (+4,3% за квартал; +3% с начала года; +6,2% за 12 месяцев).

Продолжилась тенденция увеличения доли лотов с отделкой (предчистовая и финишная). К концу III квартала в сегменте премиум их доля составила 60% (+7,1 п.п.), а в элитном – 64,5% (+4,4 п.п.). Еще одной примечательной тенденцией на рынке премиального и элитного жилья является увеличение доли апартаментов: на апартаменты в премиум-классе пришлось 48,8% (+0,7 п.п.), в элитном классе – 73,9% (+3,8 п.п.).

Основная причина повышения активности покупателей и увеличения стоимости квадратного метра – это ослабление курса национальной валюты (с начала года рубль потерял 26% относительно доллара США) и отсутствие уверенности в прочности рубля в среднесрочной перспективе».