Доля свободных площадей снижается второй квартал подряд после роста в 2020 году

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 1 полугодия 2021 года на офисном рынке Москвы. CBRE отмечает рекордный за последние 6 лет объём введённых в эксплуатацию офисных помещений (446 тыс кв. м). Предыдущий максимальный объём был зафиксирован во 2 полугодии 2015 года (497 тыс. кв. м). По прогнозам CBRE, в 2021-2022 годах заявлено к вводу порядка 1,7 млн кв. м, при этом существенная доля строящихся проектов уже законтрактована и не будет доступна на рынке для аренды или покупки.

Новое предложение и объем свободных площадей

Во II квартале 2021 года в эксплуатацию было введено 137 тыс кв. м, что значительно больше среднеквартального показателя последних 5 лет, когда объем нового ввода едва превышал 80 тыс кв. м. Несмотря на большие объемы, было завершено строительство всего 3 бизнес-центров, два здания комплекса Сбер-Сити и МФК Империал Плаза. Все объекты относятся к сегменту класса А.

Как и в I квартале основной объем нового строительства пришелся на здания, построенные под собственное использование – это две башни комплекса Сбер-Сити, 94% от общего объема ввода. МФК Империал Плаза был полностью реализован на момент ввода. Всего за 1 полугодие в эксплуатацию введено 446 тыс кв. м (более чем в 2 раза превосходит общий объем офисных площадей, введенных в 2020 году), из которых лишь 10% или 40 тыс кв. м доступны на рынке по итогам 2 квартала. 77% (344 тыс кв. м) нового ввода за 1 полугодие относится к сегменту класса А.

Крупные объекты, введенные в эксплуатацию в 1 полугодии 2021 года

|

Здание |

Класс здания |

Арендуемая площадь, кв. м |

Зона расположения |

|

Ростех-Сити |

A |

173 600 |

Ленинградский ДР |

|

Два капитана |

B+ |

79 800 |

За пределами МКАД |

|

Аркус IV |

A |

17 900 |

Ленинградский ДР |

|

Земельный 1-й пер., 7/2 |

A |

16 000 |

ЦДР-ТТК |

|

Сбер-Сити |

А |

128 400 |

ТТК-МКАД |

|

МФК Империал Плаза |

А |

8 500 |

ЦДР-ТТК |

Источник: CBRE, II кв. 2021 г.

Основной объем нового строительства традиционно приходится на зону между Третьим транспортным кольцом и МКАД, 74% от общего объема за 1 полугодие. В Ленинградском деловом районе в эксплуатацию было введено 43% (191 тыс кв. м), в Москва-Сити и Центральном деловом районе – ни одного объекта. До конца года в центре города планируется завершение реконструкции ряда объектов, а также ввод в эксплуатацию бизнес-центров AFI2B и Смоленский 13. В Москва-Сити ввод в эксплуатацию нового объекта ожидается в 2022 году, это комплекс Grand City Tower.

Распределение нового предложения по итогам 1 полугодия 2021 года

Источник: CBRE, II кв. 2021 г.

Согласно планам девелоперов, объем ввода офисных площадей по итогам 2021 года составит 850 тыс кв. м, из которых для аренды или покупки на рынке доступно 30% на конец II квартала 2021 года. В связи с усилением тенденции строительства объектов под собственное использование, а также реализацией площадей в процессе строительства, рекордные объемы ввода новых офисных площадей за последние годы оказывают минимальное влияние на уровень свободных площадей на рынке.

По итогам II квартала доля свободных площадей приблизилась к уровню начала 2020 года, 9,5%, когда последствия пандемии еще не отразились на экономике в целом и рынке офисной недвижимости Москвы в частности.

Новое строительство (тыс кв. м) и объем свободных площадей

Источник: CBRE, II кв. 2021 г.

Источник: CBRE, II кв. 2021 г.

На фоне сохранения малых объемов спекулятивного строительства на среднесрочном горизонте и восстановления отложенного спроса в 2021-2022 годах доля свободных площадей сохранится на уровне 11%. При этом основной объем будет сформирован вторичными предложениями аренды в то время, как вакансия во вновь построенных объектах будет минимальной за счет увеличения спроса арендаторов на высококачественные офисные площади.

Объем сделок

II квартал, как и IV, традиционно отличается наибольшей активностью на рынке при отсутствии внешних негативных шоков. Третья волна резкого распространения коронавируса началась в конце II квартала 2021 года, поэтому не оказала влияние на динамику заключенных сделок аренды и купли-продажи под собственное использование.

По предварительной оценке, объем сделок за II квартал составит 390 тыс кв. м, что на 70% и 30% превосходит аналогичный показатель за I квартал 2021 года (229 тыс кв. м) и II квартал 2020 года (296 тыс кв. м, сокращение спроса вследствие начала пандемии в марте 2020 года) соответственно. Однако объем сделок за II квартал 2021 года сопоставим с показателем за II квартал 2019 года, 377 тыс кв. м.

За 1 полугодие объем сделок оценивается на уровне 620 тыс кв. м. Данный показатель все еще не достиг рекордов 2018–2019 годов (790 тыс кв. м), но сопоставим с 1 полугодием 2020 года (641 тыс кв. м).

Примеры сделок, II квартал 2021 года

|

Здание |

Компания |

Арендуемая площадь, кв. м |

|

БЦ в Земельном 1-й пер., 7/2 |

Совкомбанк |

6 700 |

|

Легион III Фаза II |

3Logic |

5 400 |

|

Меркурий Сити Тауэр |

Санкт-Петербургская Международная Товарно-сырьевая Биржа |

4 600 |

|

Кунцево Плаза |

Самолет |

2 800 |

|

Comcity Bravo |

Smart Technologies |

2 000 |

Источник: CBRE, II кв. 2021 г.

Общее восстановление экономики в 1 полугодии 2021 года и снятие ограничений на посещение офиса стимулировало компании возобновить планы по поиску новых офисных площадей. Результатом этому стал большой объем сделок, заключенных во II квартале. Тем не менее, новые ограничения, связанные с предотвращением распространения коронавируса, включая перевод 30% сотрудников на обязательный удаленный формат работы, на фоне летнего отпускного сезона могут способствовать сокращению активности компаний. При этом текущее стимулирование вакцинации населения может положительно сказаться не только на минимизации новых волн распространения коронавируса в будущем, но и на настроениях бизнеса относительно стратегии по аренде новых офисных площадей.

Объем сделок (тыс кв. м)

Источник: CBRE, II кв. 2021 г.

Источник: CBRE, II кв. 2021 г.

По итогам 2021 года спрос сохранится на уровне 2020 года, 1,2-1,3 млн кв. м, что на треть ниже показателя за 2019 год. При этом спрос в 2018–2019 годах был рекордным за последние 10 лет и сопоставим с бумом 2007–2008 годов. Таким образом, сокращение объема сделок в 2020–2021 годах на фоне пандемии и экономического кризиса не выглядит драматичным. Необходимо отметить, что динамику новых сделок в 2022–2023 годах будет сдерживать ограниченное предложение нового качественного продукта.

Елена Денисова, старший директор отдела офисных площадей CBRE, комментирует:

«Рекордные объемы ввода по факту не влияют на увеличение доступных предложений для арендаторов, новые объекты либо уже строятся под нужды конкретных компаний, либо площади в них реализуются на этапе строительства. Эта тенденция будет только усиливаться. Для средних и крупных арендаторов практически нет альтернативных опций аренды высококачественных офисных площадей. В связи с отсутствием продукта мы продолжаем наблюдать увеличение сделок продления. Более того, такое состояние рынка будет усугубляться, так как спекулятивное строительство сохраняется на низком уровне. Таким образом, объем сделок в 2022–2023 годах будет ограничен доступным предложением и сделками built-to-suit».

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

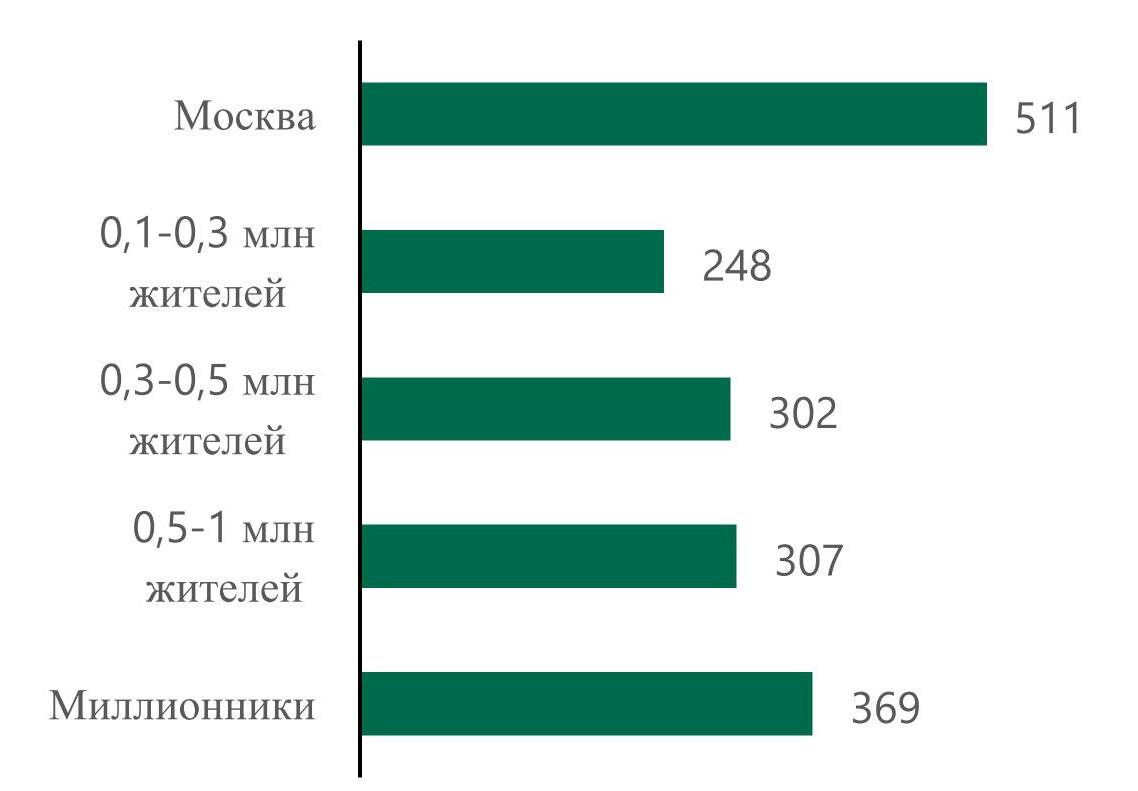

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

По данным Управления Росреестра по Санкт-Петербургу, в 2020 году было зарегистрировано 81,1 тыс. договоров долевого участия (ДДУ), что на 18,6% меньше показателя 2019 года (когда было заключено 99,6 тыс. ДДУ). Снижение показателя связано с техническим выкупом квартир застройщиками в первой половине 2019 года, а также с ограничениями в работе МФЦ во время режима самоизоляции.

По данным Colliers, объем продаж в проектах бизнес- и премиум-класса без учета оптовых продаж[1] (и технического выкупа квартир) вырос на 14% по сравнению с 2019 годом и составил 389 тыс. кв. м.

При этом количество реализованных лотов (включая оптовые сделки) в проектах бизнес- и премиум-класса снизилось на 22% по сравнению с 2019 годом: если в 2019 году девелоперы продали 8,7 тыс. квартир, то в 2020 году этот показатель составил 6,8 тыс. квартир. Снижение количества реализованных квартир также связано с уменьшением числа оптовых сделок – если в 2019 году на них приходилось 25% от количества сделок, то в 2020 году – всего 5%.

При этом средневзвешенная стоимость квадратного метра в сегментах «бизнес» и «премиум» суммарно за год выросла на 17%. По состоянию на декабрь 2020 года, стоимость жилья в проектах бизнес-класса увеличилась на 19% и составила около 205 тыс. руб./кв. м. В премиум-классе показатель за год вырос на 34% и приблизился к 297 тыс. руб./кв. м. На фоне ажиотажного спроса девелоперы гораздо активнее повышали цены. Если раньше стоимость квартир увеличивалась примерно раз в месяц, то в 2020 году застройщики мгновенно реагировали на изменение конъюнктуры предложения. Например, в случае вымывания определенного типа квартир и недостатка предложения на рынке стоимость на данный тип лотов повышалась.

Рост цен также был обусловлен повышением строительной готовности проектов, а также изменением стоимости проектов на старте. Так, переход на проектное финансирование и увеличение себестоимости строительства повышают стоимость новых проектов на 10-15%. По данным ДОМ.РФ, по состоянию на конец декабря 2020 года более 38% от объема строящейся недвижимости Санкт-Петербурга предусматривает использование эскроу-счетов. В 2019 году этот показатель не превышал 12%.

Девелоперам удалось нарастить продажи за счет введения программы льготного ипотечного кредитования. Санкт-Петербург продолжает лидировать по объему выдачи льготной ипотеки. За период действия программы было зарегистрировано 18,5 тыс. ипотечных сделок. С мая по декабрь доля ДДУ с привлечением ипотечных средств в проектах бизнес-класса на первичном рынке составила 61%, тогда как за аналогичный период 2019 года показатель был на уровне 44%. В премиум-классе доля ипотечных сделок составила 33%, хотя за аналогичный период 2019 года была на уровне 24%.

«Если бы не введение льготной ипотечной программы, спрос на первичную жилую недвижимость мог бы сократиться вдвое. Однако ипотека была не единственным драйвером рынка. Существенное влияние на спрос оказали девальвация рубля и общая экономическая неопределенность, – комментирует Елизавета Конвей, директор департамента жилой недвижимости Colliers. – Мы ожидаем, что в 2021 году объем сделок может уменьшиться. Это связано как с вымыванием наиболее интересных и ликвидных предложений, так и с рекордным ростом цен на квартиры в экспозиции».

Объем предложения на первичном рынке недвижимости бизнес- и премиум-класса последние два года постепенно сокращается. Если в 2018 году объем нового предложения бизнес- и премиум-класса составлял 725 тыс. кв. м, то в 2019 и 2020 годах показатель был на уровне 627 тыс. кв. м и 625 тыс. кв. м соответственно. Примечательно, что весомую долю нового предложения формируют корпуса и очереди в уже реализуемых проектах. Например, в 2020 году 20% от объема нового предложения сформировала Группа ЛСР, которая вывела в продажу новые очереди ЖК «Морская набережная» и ЖК «Цивилизация на Неве».

Всего в 2020 году рынок Санкт-Петербурга пополнился 25 новыми проектами, тогда как в 2019 году девелоперы вывели в продажу 27 новых проектов. Подавляющее большинство новых проектов 2020 года сформировали проекты бизнес- и премиум-класса – это 10 и 6 проектов соответственно.

По итогам 2020 года в Санкт-Петербурге было введено в эксплуатацию 3,3 млн кв. м жилья (включая ИЖС), – это на 6% меньше результатов 2019 года. В сегментах «бизнес» и «премиум» объем жилья, введенного в эксплуатацию, составил 291 тыс. кв. м (-14% к 2019 году). Так, завершилась реализация домов бизнес-класса Barcelona («Дом на Ленсовета»), Botanica («Группа Эталон»), Yes Residence («Пионер»), Neva-Neva («Базис-СПб») и Nobelius («ПСК»). Также в эксплуатацию были введены последняя очередь проекта Skandi Klubb (Bonava) и корпуса в рамках кварталов «Граф Орлов» («Л1»), Ligovsky City и Golden City (Glorax Development). Среди проектов премиум-класса завершилось строительство двух домов: «Биография» (RBI) и «Форсайт» («Балтийская коммерция»).

[1] Сделка считается оптовой, если на одно лицо за месяц заключено пять и более ДДУ.