Доля свободных площадей снижается второй квартал подряд после роста в 2020 году

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 1 полугодия 2021 года на офисном рынке Москвы. CBRE отмечает рекордный за последние 6 лет объём введённых в эксплуатацию офисных помещений (446 тыс кв. м). Предыдущий максимальный объём был зафиксирован во 2 полугодии 2015 года (497 тыс. кв. м). По прогнозам CBRE, в 2021-2022 годах заявлено к вводу порядка 1,7 млн кв. м, при этом существенная доля строящихся проектов уже законтрактована и не будет доступна на рынке для аренды или покупки.

Новое предложение и объем свободных площадей

Во II квартале 2021 года в эксплуатацию было введено 137 тыс кв. м, что значительно больше среднеквартального показателя последних 5 лет, когда объем нового ввода едва превышал 80 тыс кв. м. Несмотря на большие объемы, было завершено строительство всего 3 бизнес-центров, два здания комплекса Сбер-Сити и МФК Империал Плаза. Все объекты относятся к сегменту класса А.

Как и в I квартале основной объем нового строительства пришелся на здания, построенные под собственное использование – это две башни комплекса Сбер-Сити, 94% от общего объема ввода. МФК Империал Плаза был полностью реализован на момент ввода. Всего за 1 полугодие в эксплуатацию введено 446 тыс кв. м (более чем в 2 раза превосходит общий объем офисных площадей, введенных в 2020 году), из которых лишь 10% или 40 тыс кв. м доступны на рынке по итогам 2 квартала. 77% (344 тыс кв. м) нового ввода за 1 полугодие относится к сегменту класса А.

Крупные объекты, введенные в эксплуатацию в 1 полугодии 2021 года

|

Здание |

Класс здания |

Арендуемая площадь, кв. м |

Зона расположения |

|

Ростех-Сити |

A |

173 600 |

Ленинградский ДР |

|

Два капитана |

B+ |

79 800 |

За пределами МКАД |

|

Аркус IV |

A |

17 900 |

Ленинградский ДР |

|

Земельный 1-й пер., 7/2 |

A |

16 000 |

ЦДР-ТТК |

|

Сбер-Сити |

А |

128 400 |

ТТК-МКАД |

|

МФК Империал Плаза |

А |

8 500 |

ЦДР-ТТК |

Источник: CBRE, II кв. 2021 г.

Основной объем нового строительства традиционно приходится на зону между Третьим транспортным кольцом и МКАД, 74% от общего объема за 1 полугодие. В Ленинградском деловом районе в эксплуатацию было введено 43% (191 тыс кв. м), в Москва-Сити и Центральном деловом районе – ни одного объекта. До конца года в центре города планируется завершение реконструкции ряда объектов, а также ввод в эксплуатацию бизнес-центров AFI2B и Смоленский 13. В Москва-Сити ввод в эксплуатацию нового объекта ожидается в 2022 году, это комплекс Grand City Tower.

Распределение нового предложения по итогам 1 полугодия 2021 года

Источник: CBRE, II кв. 2021 г.

Согласно планам девелоперов, объем ввода офисных площадей по итогам 2021 года составит 850 тыс кв. м, из которых для аренды или покупки на рынке доступно 30% на конец II квартала 2021 года. В связи с усилением тенденции строительства объектов под собственное использование, а также реализацией площадей в процессе строительства, рекордные объемы ввода новых офисных площадей за последние годы оказывают минимальное влияние на уровень свободных площадей на рынке.

По итогам II квартала доля свободных площадей приблизилась к уровню начала 2020 года, 9,5%, когда последствия пандемии еще не отразились на экономике в целом и рынке офисной недвижимости Москвы в частности.

Новое строительство (тыс кв. м) и объем свободных площадей

Источник: CBRE, II кв. 2021 г.

Источник: CBRE, II кв. 2021 г.

На фоне сохранения малых объемов спекулятивного строительства на среднесрочном горизонте и восстановления отложенного спроса в 2021-2022 годах доля свободных площадей сохранится на уровне 11%. При этом основной объем будет сформирован вторичными предложениями аренды в то время, как вакансия во вновь построенных объектах будет минимальной за счет увеличения спроса арендаторов на высококачественные офисные площади.

Объем сделок

II квартал, как и IV, традиционно отличается наибольшей активностью на рынке при отсутствии внешних негативных шоков. Третья волна резкого распространения коронавируса началась в конце II квартала 2021 года, поэтому не оказала влияние на динамику заключенных сделок аренды и купли-продажи под собственное использование.

По предварительной оценке, объем сделок за II квартал составит 390 тыс кв. м, что на 70% и 30% превосходит аналогичный показатель за I квартал 2021 года (229 тыс кв. м) и II квартал 2020 года (296 тыс кв. м, сокращение спроса вследствие начала пандемии в марте 2020 года) соответственно. Однако объем сделок за II квартал 2021 года сопоставим с показателем за II квартал 2019 года, 377 тыс кв. м.

За 1 полугодие объем сделок оценивается на уровне 620 тыс кв. м. Данный показатель все еще не достиг рекордов 2018–2019 годов (790 тыс кв. м), но сопоставим с 1 полугодием 2020 года (641 тыс кв. м).

Примеры сделок, II квартал 2021 года

|

Здание |

Компания |

Арендуемая площадь, кв. м |

|

БЦ в Земельном 1-й пер., 7/2 |

Совкомбанк |

6 700 |

|

Легион III Фаза II |

3Logic |

5 400 |

|

Меркурий Сити Тауэр |

Санкт-Петербургская Международная Товарно-сырьевая Биржа |

4 600 |

|

Кунцево Плаза |

Самолет |

2 800 |

|

Comcity Bravo |

Smart Technologies |

2 000 |

Источник: CBRE, II кв. 2021 г.

Общее восстановление экономики в 1 полугодии 2021 года и снятие ограничений на посещение офиса стимулировало компании возобновить планы по поиску новых офисных площадей. Результатом этому стал большой объем сделок, заключенных во II квартале. Тем не менее, новые ограничения, связанные с предотвращением распространения коронавируса, включая перевод 30% сотрудников на обязательный удаленный формат работы, на фоне летнего отпускного сезона могут способствовать сокращению активности компаний. При этом текущее стимулирование вакцинации населения может положительно сказаться не только на минимизации новых волн распространения коронавируса в будущем, но и на настроениях бизнеса относительно стратегии по аренде новых офисных площадей.

Объем сделок (тыс кв. м)

Источник: CBRE, II кв. 2021 г.

Источник: CBRE, II кв. 2021 г.

По итогам 2021 года спрос сохранится на уровне 2020 года, 1,2-1,3 млн кв. м, что на треть ниже показателя за 2019 год. При этом спрос в 2018–2019 годах был рекордным за последние 10 лет и сопоставим с бумом 2007–2008 годов. Таким образом, сокращение объема сделок в 2020–2021 годах на фоне пандемии и экономического кризиса не выглядит драматичным. Необходимо отметить, что динамику новых сделок в 2022–2023 годах будет сдерживать ограниченное предложение нового качественного продукта.

Елена Денисова, старший директор отдела офисных площадей CBRE, комментирует:

«Рекордные объемы ввода по факту не влияют на увеличение доступных предложений для арендаторов, новые объекты либо уже строятся под нужды конкретных компаний, либо площади в них реализуются на этапе строительства. Эта тенденция будет только усиливаться. Для средних и крупных арендаторов практически нет альтернативных опций аренды высококачественных офисных площадей. В связи с отсутствием продукта мы продолжаем наблюдать увеличение сделок продления. Более того, такое состояние рынка будет усугубляться, так как спекулятивное строительство сохраняется на низком уровне. Таким образом, объем сделок в 2022–2023 годах будет ограничен доступным предложением и сделками built-to-suit».

По данным консалтинговой компании Bright Rich | CORFAC International, в 2020 году на московский офисный рынок было выведено 284 тыс. кв. м новых площадей. Этот показатель на 24% меньше, чем в 2019 г. В 2021 г., согласно планам девелоперов, рынок может пополниться 620 тыс. кв. м качественных офисных площадей, 80% из которых придется на проекты А-класса. В Bright Rich | CORFAC Int. отмечают, что реальный годовой показатель ввода может оказаться на 40% ниже.

Крупнейшие объекты заявленные к вводу в эксплуатацию в 2021 г.

|

Название |

Адрес |

Общая площадь, |

Арендопригодная площадь, |

Округ |

Класс |

Q |

|

AFI Square |

Грузинский Вал ул., |

108 000 |

58 700 |

ЦАО |

А |

3 |

|

Два капитана |

МКАД, 66-й километр, стр. 4 |

101 052 |

79 800 |

МО |

А |

1 |

|

Лофт-квартал Сколково |

Зворыкина ул., |

84 000 |

75 650 |

ЗАО |

А |

4 |

|

YES Технопарк |

Андропова пр., д. 10 |

65 100 |

22 330 |

ЮАО |

В+ |

1 |

|

AFI2B |

2-я Брестская ул., |

50 200 |

39 885 |

ЦАО |

А |

2 |

|

DM Tower |

Варшавское ш., д. 9 |

41 319 |

35 121 |

ЮАО |

А |

2 |

|

Деловой центр «Парк Легенд» |

Автозаводская ул., |

40 200 |

25 300 |

ЮАО |

В+ |

1 |

|

1905 года 7 |

1905 года ул., д. 7 |

39 320 |

33 660 |

ЦАО |

А |

1 |

|

Аркус 4 |

Ленинградский пр., |

24 844 |

18 182 |

САО |

А |

1 |

|

Хуамин |

Вильгельма Пика ул., д. 14 |

24 800 |

16 000 |

СВАО |

А |

1 |

|

Деловой центр Jazz (реконструкция) |

Сущевский Вал ул., |

21 670 |

20 842 |

СВАО |

В+ |

1 |

Крупнейшими из 15 новых объектов, введенных в эксплуатацию в 2020 г., оказались БЦ Neva Towers (51 240 кв. м), БЦ «Суворов Плаза» (33 600 кв. м), БЦ Kvartal West (29 750 кв. м) и БЦ «Алкон II» (25 897 кв. м). 41% от общего объема ввода пришелся на 4 квартал, с точки зрения локации лидирует Северный автономный округ. Он занимает 26% в структуре ввода.

Совокупный объем сделок по аренде и продаже в 2020 году составил 1 191 400 кв. м, что на 14% ниже показателя 2019 г. Лидером по объему арендованных и купленных площадей остается класс А — на него пришлось 40% от общей площади сделок (480 150 кв. м). В классе В+ общая площадь сделок составила 419 260 кв. м, в классе В — 291 990 кв. м.

Наиболее крупные сделки на рынке офисной недвижимости Москвы

|

№ |

Название бизнес-центра |

Класс |

Тип сделки |

Площадь, кв. м |

Район |

Арендатор/ |

Q |

|

1 |

AFI Square |

A |

Аренда |

77 839 |

ЦАО |

Тинькофф |

2 |

|

2 |

Китайгородский проезд, 7 |

B |

Продажа |

42 342 |

ЦАО |

Атомэнергопром |

2 |

|

3 |

ВЭБ Арена |

B+ |

Аренда |

37 000 |

САО |

Почта России |

2 |

|

4 |

БЦ Тоуэр |

B |

Продажа |

29 420 |

ЮЗАО |

Алроса / Alrosa |

2 |

|

5 |

Берников |

B+ |

Продажа |

15 540 |

ЦАО |

Karat Holding |

2 |

|

6 |

Гостиный Двор |

B+ |

Аренда |

15 000 |

ЦАО |

Ключ |

1 |

|

7 |

Сириус Парк стр.2 |

B+ |

Аренда |

11 445 |

ЮАО |

РАСУ (Росатом) |

1 |

|

8 |

Алкон |

A |

Аренда |

11 103 |

САО |

City Mobil |

3 |

|

9 |

Калибр |

B |

Аренда |

11 000 |

СВАО |

Rubytech |

3 |

Драйверами рынка оказались компании сегмента IT, Media, Телекоммуникаций, а также сферы торговли и производства, суммарно на их долю приходится 33% от общего объема сделок.

Уровень вакансии, по итогам 202о г., составляет 10,6% (2 013 910 кв. м). Увеличение объема свободных площадей произошло во всех классах офисной недвижимости. Так, в классе А, по данным на конец декабря, незанято 612 940 кв. м, в классе В+ – 712 710 кв. м, в классе В – 688 260 кв. м.

Рост вакансии привел к незначительному снижению, относительно 2019 г., арендных ставок в классах А и В+ – на 2,2%. Средневзвешенная ставка аренды, по итогам 2020 г., в классе А составляет 25 900 руб./кв. м/год (triple net), в классе В+ — 16 380 руб./кв. м/год. В классе В арендная ставка выросла на 3% по отношению к аналогичному показателю 2019 г. и составила 12 850 руб./кв. м/год (без учета НДС, OPEX и коммунальных платежей).

Что касается продажи офисных площадей, по итогам года, средневзвешенная удельная цена предложения на объекты класса А составляет 335 000 руб./кв. м, класса В+ — 235 000 руб./кв. м, класса В — 200 000 руб./кв. м.

Аналитики компании «Метриум» подвели итоги января на московском рынке новостроек массового сегмента. Объем предложения сократился на 7,6%. Средневзвешенная цена квадратного метра выросла за месяц на 3,3% и достигла 214 290 руб.

По данным «Метриум», по итогам первого месяца 2021 года на рынке новостроек массового сегмента в реализации находился 91 жилой комплекс. Суммарный объем предложения составил 13 065[1] квартир общей площадью 705,1 тыс. кв. м. За месяц показатель сократился на 7,6% по количеству квартир, на 9,1% по продаваемой площади.

Новые проекты на первичном рынке жилья массового сегмента в январе 2021 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

СЗАО |

Источник: «Метриум»

Старт продаж новых корпусов был объявлен в следующих проектах:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (к. 3).

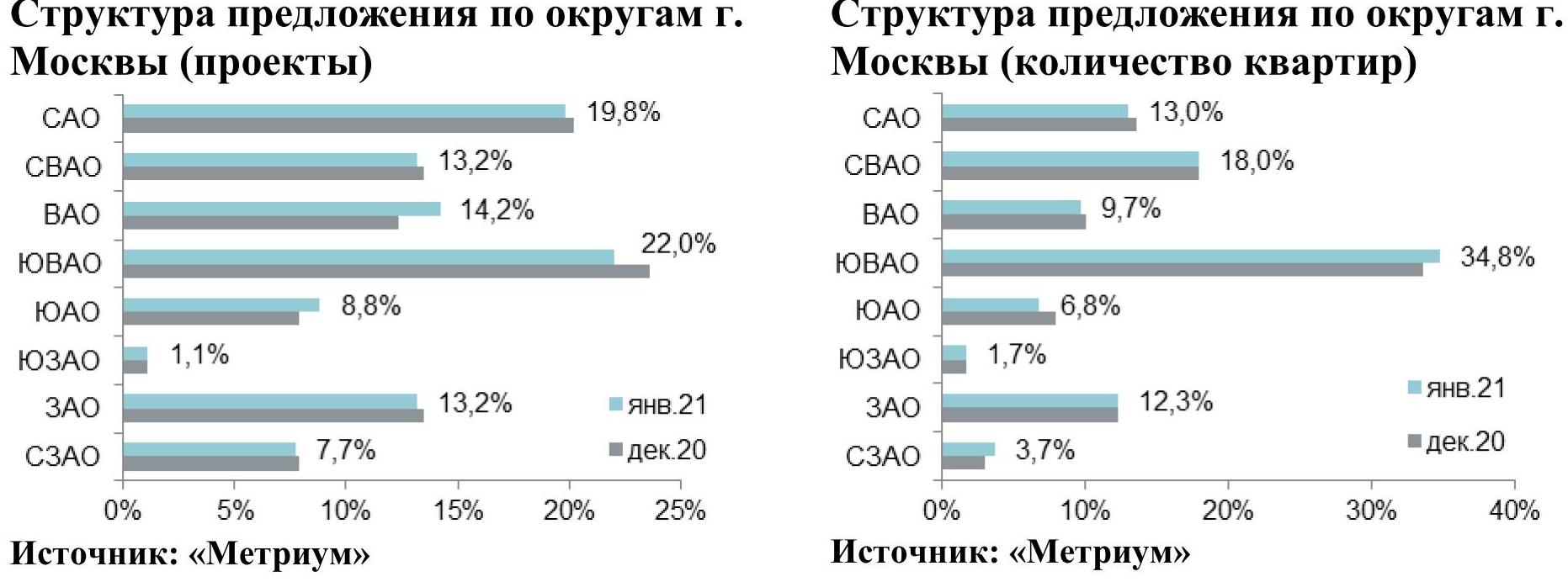

Наибольшая доля квартир в структуре предложения расположена в ЮВАО – 34,8%, показатель за месяц вырос на 1,2 п.п. Далее следует СВАО, где сосредоточено 18% объема предложения (+0,1 п.п.). Почти в равном соотношении реализуются квартиры в САО и ЗАО – 13% (-0,6 п.п.) и 12,3% (доля без изменений) соответственно. Наименьший объем лотов в реализации представлен в СЗАО (3,7%; +0,7 п.п.) и ЮЗАО (1,7%; доля без изменений).

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

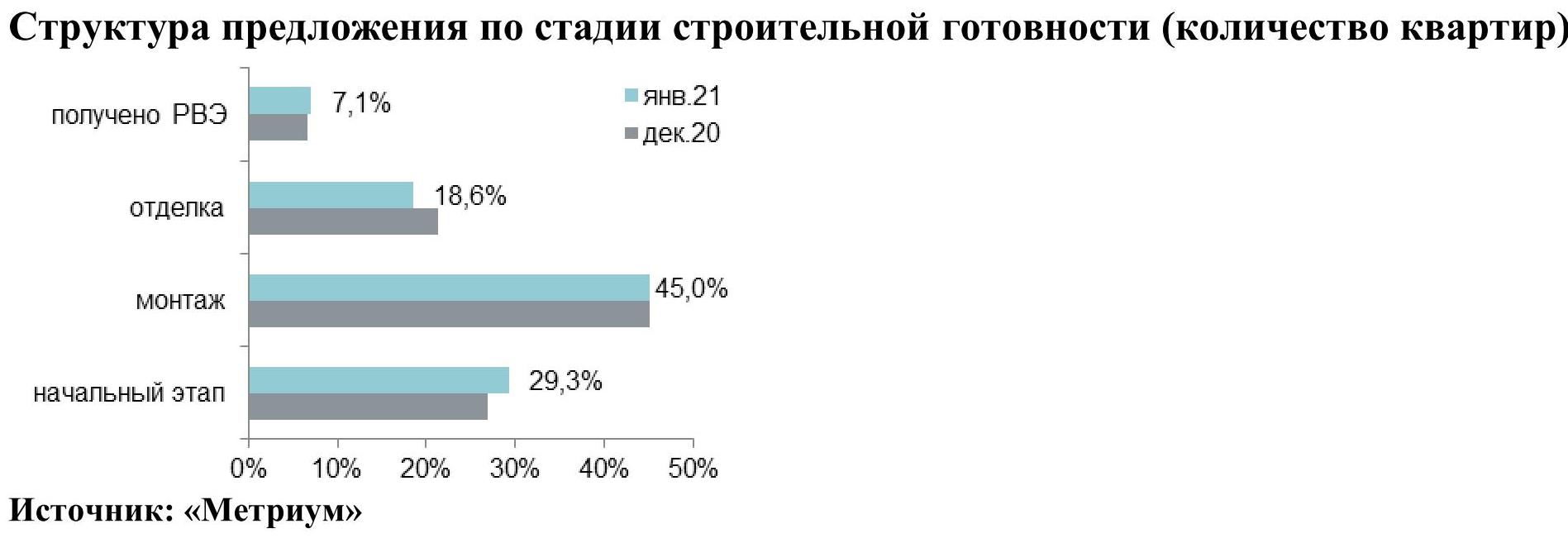

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (45%; -0,1 п.п.). Треть предложения на первичном рынке реализуется в корпусах на начальной стадии строительной готовности (29,3%; +2,5 п.п.). В домах на этапе отделочных работ представлено 18,6% квартир

(-2,8 п.п.). Наименьшая доля приходится на лоты в готовых корпусах – 7,1% (+0,4 п.п.).

В январе 2021 года выросла доля студий на 1,4 п.п. за счет сокращения долей прочих типологий. Совокупная доля одно- и двухкомнатных квартир составила около 65%. На лоты этих типов пришлось по 32,3% (однокомнатные -0,1 п.п.; двухкомнатные -0,4 п.п.). Доля трехкомнатных квартир достигла 17,2% (-0,8 п.п.), студий – 16,2% (+1,4 п.п.). Наименьшая часть предложения представлена многокомнатными лотами – 2% (-0,1 п.п.).

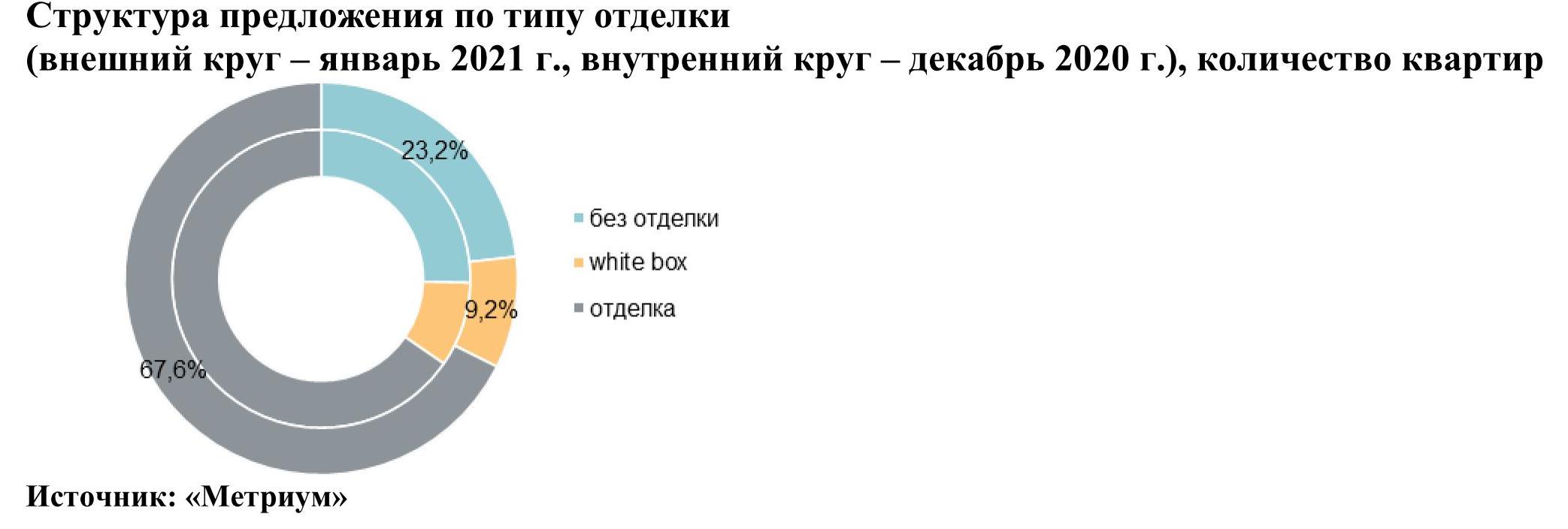

Тренд на отделку продолжился. Основной объем квартир на рынке массового сегмента представлен с финишной отделкой – 67,6% (+2,3 п.п. за месяц). На предложения без отделки приходится 23,2% квартир (-2,2 п.п.). Меньше всего предлагается лотов с отделкой white box – 9,2% (доля без изменений).

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра достигла 214 290 руб. (+3,3% за месяц; +20% за год). В январе месячный темп прироста превысил декабрьский. В декабре прошлого года наблюдалось удорожание на 2,2%, а в январе 2021 – на 3,3%. Выше январского темпы роста средневзвешенной цены квадратного метра были только в прошлогодние месяцы с октября по ноябрь, когда ежемесячный прирост составлял 4,5%.

Рост средних цен наблюдался во всех округах. Самый заметный прирост средневзвешенной цены квадратного метра был в ЮЗАО (+6,2%), в котором произошло плановое повышение цен в единственном проекте, находящимся на завершающем этапе реализации («Столичные поляны»). В ЮВАО цены выросли в среднем на 4,6%, в ЗАО и САО – на 4,4% и 4,3% соответственно. Во всех остальных округах цены выросли от 0,8% до 2,1%.

В конце января 2021 года средний бюджет предложения на первичном рынке массового сегмента составил 11,6 млн руб. (+1,5% за месяц; +11,7% за год). В разрезе типологий средние бюджеты за прошедший месяц также увеличились:

- студии – 6,31 млн руб. (+4,2%);

- однокомнатные – 9,01 млн руб. (+2,1%);

- двухкомнатные – 13,04 млн руб. (+3,3%);

- трёхкомнатные – 17,33 млн руб. (+2,4%);

- многокомнатные – 23,17 млн руб. (+1,8%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,2 |

40,2 |

177 170 |

241 080 |

412 200 |

3 186 000 |

6 309 600 |

10 419 200 |

|

1К |

31,2 |

40,3 |

65,8 |

155 000 |

223 590 |

398 200 |

6 016 400 |

9 010 960 |

16 871 120 |

|

2К |

41,2 |

62,3 |

102,8 |

139 000 |

209 355 |

338 300 |

8 217 500 |

13 038 200 |

24 590 895 |

|

3К |

62,6 |

84,5 |

139,6 |

135 200 |

204 945 |

338 560 |

9 906 530 |

17 326 590 |

32 003 750 |

|

4К+ |

80,5 |

108,4 |

129,1 |

137 000 |

213 680 |

350 000 |

11 434 020 |

23 171 975 |

39 270 000 |

|

итого[2] |

11,0 |

54,0 |

139,6 |

135 200 |

214 290 |

412 200 |

3 186 000 |

11 565 685 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в январе 2021 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,2 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,8 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,5 млн руб.

Основные тенденции

«Девелоперская активность в первом месяце 2021 года была низкой, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На первичный рынок массового сегмента поступил в реализацию только один новый жилой комплекс, а в продажу вышли всего несколько корпусов в уже реализуемых проектах.

В массовом сегменте Москвы объем предложения продолжает снижаться и снова близок к пятилетнему минимуму. В январе количество квартир сократилось на 7,6% до 13 тыс. штук. (-7,6% за месяц; -18% за год). Объем рынка был меньше текущего только в октябре-ноябре 2020 года, когда количество лотов снизилось до пятилетнего минимума в 12,7 тыс. штук из-за спроса, достигнувшего пика. Максимальное количество квартир массового сегмента было представлено на рынке в июне 2017 года и исчислялось 21,6 тыс. лотов. Таким образом за три с половиной года предложение сократилось на 40%.

В январе средняя цена за квадратный метр выросла до 214,3 тыс. руб./кв. м (+3,3% за месяц; +20% за год). Вслед за средней ценой квадратного метра увеличился и средний бюджет предложения до 11,6 млн руб. (+1,5% за месяц; +11,7% за год). Бюджет за год вырос медленнее цены «квадрата» из-за уменьшения площади. Средняя площадь экспонируемой квартиры сократилась до 54 кв.м (-4 кв.м за год; -5,1 кв.м за 2 года).

Все основные тенденции 2020 года в начале нового года продолжаются, так как основные стимулы и драйверы все еще присутствуют: спрос стабильно высокий на фоне доступной ипотеки, предложение ограничено. Сейчас рынку необходим выход нового объема предложения – это позволит стабилизировать рост цен и обеспечит сбалансированное развитие рынка без резких стрессовых скачков».

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой