По итогам II квартала 2021 г. Екатеринбург стал лидером по обеспеченности торговыми площадями среди региональных городов-миллионников

По итогам I полугодия 2021 г. Екатеринбург стал лидером по обеспеченности торговыми площадями (742 кв. м на 1000 жителей) среди региональных городов-миллионников. За год этот показатель увеличился на 7% за счет открытия новых объектов, среди которых ТРЦ Veer Mall площадью 76 000 кв. м. Самара, которая в течение 8 лет занимала первое место в данном рейтинге, опустилась на второе место (724 кв. м на 1000 жителей) – с начала 2020 г. здесь не было открыто ни одного нового торгового центра. На третьем месте – Нижний Новгород с показателем обеспеченности 537 кв. м на 1000 жителей. Наименее обеспеченными городами-миллионниками остаются Волгоград (308 кв. м на 1000 жителей), Омск (298 кв. м) и Пермь (245 кв. м).

В настоящее время на региональные города-миллионники России совокупно приходится 18,7 млн кв. м качественных торговых площадей, а обеспеченность торговыми площадями в них составляет 553 кв. м на 1 000 человек, что в 2,8 раза больше среднероссийского показателя обеспеченности. В целом обеспеченность торговыми площадями жителей России достигла 200 кв. м на 1 000 человек (против 194 кв. м в 2020 г.).

Общее предложение торговых площадей по региональным городам-миллионникам, тыс. кв. м (GLA) и обеспеченность (кв. м/1 000 жителей)

Сохраняющаяся привлекательность городов-миллионников отражается в объемах годового ввода в 2021 г. – планируемый объем ввода в них составит 312 000 кв. м. Вторыми по объему ввода являются города с населением менее 300 000 человек — в 2021 г. планируется к вводу 119 000 кв. м, что говорит о заинтересованности девелоперов строить новые качественные объекты в менее населенных городах России.

Всего в I полугодии 2021 г. в регионах России было открыто шесть торговых центров совокупной площадью 313 900 кв. м, что в целом выше показателя за 2020 г. в два раза. Несмотря на активный старт по открытиям в первом полугодии 2021 г., уже известно о снижении планируемого годового объема ввода минимум на 17% из-за переносов. Ключевыми открытиями полугодия стали ТРЦ «Планета» в Перми, ТРЦ «РаМус Молл» в Нижнекамске и ТРЦ «Макси» в Кирове, а также знаковое открытие 2-й фазы ТРЦ «Форум» в Улан-Удэ.

Открытие торговых площадей в региональных городах России (за исключением Москвы и Санкт-Петербурга), 2010‒2021П гг.

Анна Никандрова, партнер Colliers: «По предварительным прогнозам, по итогам 2021 г. в регионах России будет введено 574 тыс. кв. м площадей. На фоне текущей ситуации мы наблюдаем замедление темпов девелопмента, открытие некоторых проектов уже перенесено на следующий год, в результате чего мы скорректировали прогнозируемый объем ввода на 17%. Дальнейшее развитие ситуации будет зависеть от продления текущих или введения новых ограничений на фоне пандемии.

Стоит отметить, что сегмент ритейла очень быстро реагирует на все происходящие изменения, и для сохранения текущих позиций ритейлеры вынуждены постоянно искать дополнительные точки роста и разрабатывать новые форматы, отвечающие потребностям и запросам современного покупателя. Ритейлеры понимают, что сейчас помимо продукции ключевым фактором сохранения позиций становится укрепление эмоциональной связи с покупателем, и именно поэтому все больше внимания уделяется разработке интересных интерьерных решений, визуальной подаче, а также внедрению дополнительных услуг».

Текущая ситуация также предоставила ряд преимуществ российским брендам. На фоне сокращения активной экспансии международных ритейлеров они активно используют новые привлекательные возможности размещения в торговых центрах, в том числе в топовых локациях, экспериментируют с форматами и продукцией. При этом ритейлеры не только расширяют свои сети в столице, но и осваивают интересные для себя регионы. Чаще всего ритейлеры для открытия первого магазина в региональных городах выбирают новые и качественные торговые центры. Например, из наших открытий можно отметить дебют брендов Bershka и Terranova во 2-й фазе ТРЦ FORUM в Улан-Удэ, которая была запущена в первом полугодии 2021 г.

Пандемия показала, чтобы быть востребованным и интересным для посетителей, торговый центр должен отображать все современные тренды. Сейчас на фоне популяризации ЗОЖ в торговых центрах активно развиваются фитнес-центры, различные студии для йоги, появляются новые форматы заведений общепита. Помимо этого, в торговых центрах стали разворачиваться целые медицинские пункты — мобильные бригады для проведения вакцинации. Одним из ярких региональных примеров по внедрению ЗОЖ-тренда в ТЦ стал петербургский онлайн-проект «РИО Рядом», в рамках которого эксперты и арендаторы рассказывают посетителям о здоровом образе жизни. Проект нацелен не только на повышение лояльности покупателей, но и на серьезную поддержку арендаторов объекта.

Также торговые центры все больше внимания уделяют заботе об окружающей среде. Проекты, нацеленные на экологизацию жизни, были реализованы в торговых центрах под управлением Colliers: ТРЦ FORUM в Улан-Удэ (организация раздельного сбора мусора), ТРК «Мурманск Молл» в Мурманске (проект по сбору макулатуры от населения и организаций), ТРК «ПИК» в Санкт-Петербурге (пандоматы по сбору вторсырья) и др.

Основные индикаторы рынка региональных торговых центров

|

П1 2019 |

П1 2020 |

П1 2021 |

|

|

Общее предложение торговых площадей в России, млн кв. м |

27,9 |

28,4 |

29,2 |

|

Объем введенных торговых площадей |

200 300 |

218 200 |

405 200 |

|

Общее предложение торговых площадей в регионах России, млн кв. м* |

17,0 |

17,2 |

17,7 |

|

Объем введенных торговых площадей |

95 300 |

0 |

313 900 |

|

Количество открытых ТЦ, штук* |

4 |

0 |

6 |

|

Обеспеченность площадями по России |

190 |

194 |

200 |

* Все города России, за исключением Москвы и Санкт-Петербурга

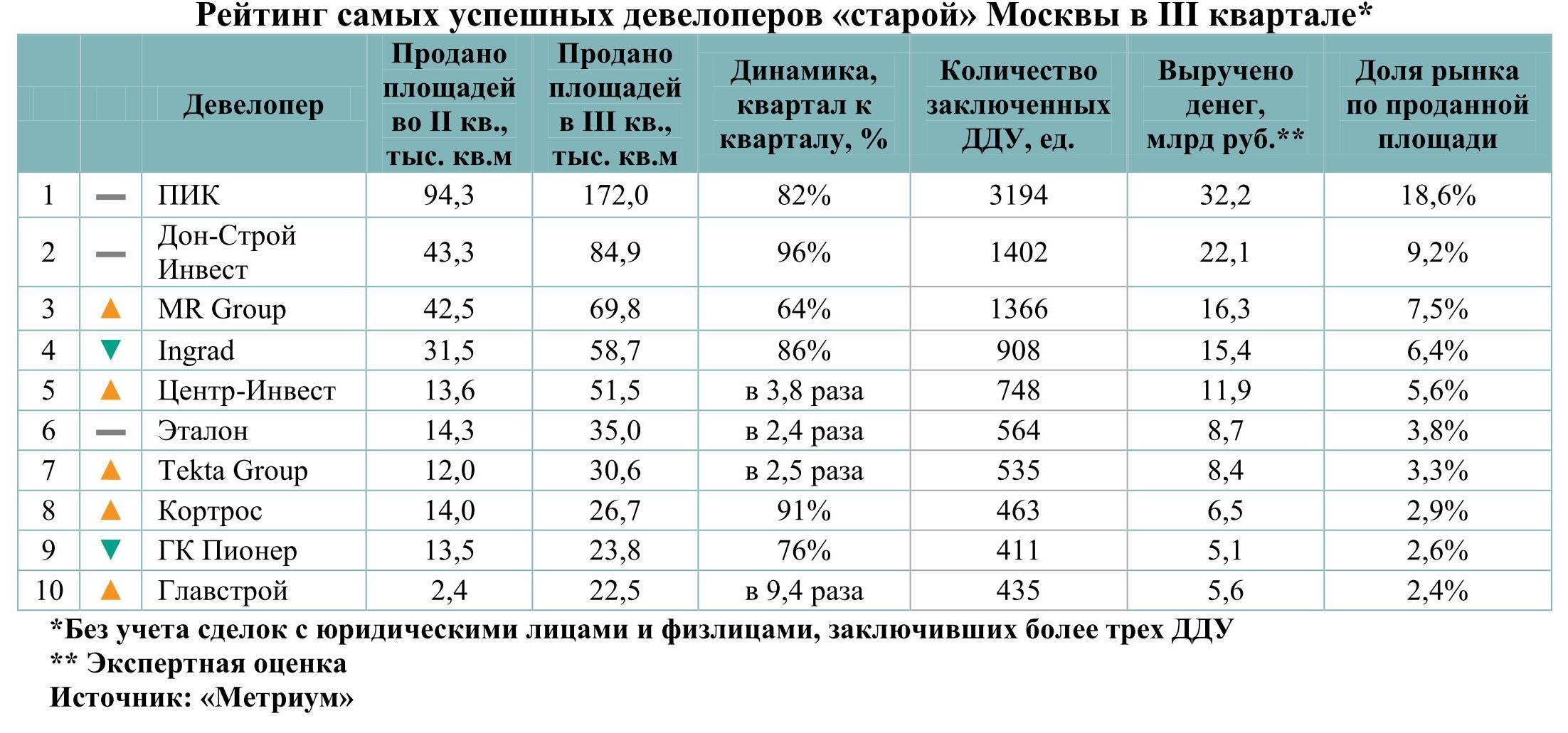

В III квартале 62% всех заключенных в Москве сделок с новостройками пришлись на долю десяти наиболее успешных по продажам застройщиков, подсчитали эксперты «Метриум». Спрос в проектах верхней десятки девелоперов в этот период удвоился по сравнению с показателем II квартала и достиг 575 тыс. кв.м, а суммарная выручка достигла 125 млрд рублей. В целом по активности клиентов III квартал стал лучшим для московских застройщиков с начала года.

В III квартале московские девелоперы заключили порядка 16,1 тыс. договоров участия в долевом строительстве 924 тыс. кв.м. жилья в «старой» Москве, а общий объем выручки достиг 229 млрд рублей, подсчитали эксперты компании «Метриум». Таким образом в III квартале застройщики заключили 43% договоров, продали 43% площадей, а также заработали 45% выручки от общего объема этих показателей за 9 месяцев 2020 года. Относительно II квартала, когда действовал режим самоизоляции, эти показатели примерно удвоились.

Однако спрос по-прежнему сконцентрирован в проектах наиболее крупных застройщиков. Успешные девелоперы из верхней десятки заключили в III квартале 59% от всех ДДУ, продали 62% квадратных метров и получили 56% выручки. По сравнению со IIкварталом спрос в проектах топ-10 застройщиков удвоился.

Первое место удерживает ПИК. Эта группа компаний продала в III квартале по договорам долевого участия порядка 172 тыс. кв.м, заключив почти 3,2 тыс. соглашений. Однако по сравнению со II кварталом доля ПИК в продажах снизилась с 20% до 18,6%. Выручка застройщика оценивается в 32,2 млрд рублей. При этом в III квартале девелопер продал на 82% больше площадей, чем во II квартале

Вторую позицию также сохранила за собой компания «Дон-Строй Инвест». В июле-сентябре девелопер реализовал в «старой» Москве 85 тыс. кв.м. и заключил с дольщиками 1,4 тыс. ДДУ. Доля в общем объеме продаж у этого застройщика, как и у лидера рейтинга, за три месяца сократилась с 10% до 9,2%. Компания заработала 22,1 млрд рублей. Общая реализованная площадь за три месяца увеличилась почти в два раза.

Третью строчку рейтинга заняла компания MR Group, которая вновь потеснила своего давнего конкурента за «бронзу» – компанию Ingrad. Причем разрыв с показателями обладателям «серебра» у MR Group небольшой. Суммарно застройщик реализовал в III квартале 42,5 тыс. кв.м и заключил 1,36 тыс. договоров долевого участия. При этом выручка составила 16,3 млрд рублей. Спрос в новостройках компании повысился за три квартала на 64%,

Примечательно, что состав нижних строчек рейтинга заметно поменялся за последние три месяца. Из топа выбыли Группа ЛСР, «Интеко», «РГ-Девелопмент», но вошли «Кортрос», Tekta Group, «Главстрой». При этом спрос в проектах компании «Главстрой» увеличился в 9 раз, у «Центр-Инвеста» – в 3,8 раза, у Tekta Group – 2,5 раза, а у «Эталона» – 2,4 раза. Занявшая пятую строчку компания «Центр-Инвест» заработала больше (11,9 млрд рублей), чем опустившийся на четвертую позицию девелопер Ingrad (8,7 млрд рублей).

«Показатели спроса как в целом по рынку, так и у топовых застройщиков свидетельствуют о восстановлении активности покупателей, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – При этом если компании первого эшелона в основном сохраняют свои позиции, то между застройщиками, на долю которых приходится менее 6% спроса, идет острая конкурентная борьба. Выход из ограничений периода первой волны коронавируса сопровождался стартом большого числа новых проектов. Пик продаж в них придется на ближайшие месяцы, поэтому рейтинг еще будет претерпевать сильные изменения».

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке премиальной жилой недвижимости Москвы объем предложения в ЗАО вырос в 2,2 раза в результате выхода нового проекта, а его доля увеличилась на 26,1%. При этом доля ЦАО снизилась на 23,5%, а его объем – на 30%. Таким образом, складывается ситуация, когда один округ в Москве аккумулирует более 60% предложения жилья премиум-класса.

Большая часть квартир премиум-класса в реализации (почти 90%) приходится на два округа: ЗАО (60,3%) и ЦАО (29,4%).

Основное предложение (76,6%) концентрируется в 3 районах: Дорогомилово (ЗАО) -

36,2%, Пресненский (ЦАО) - 21,4% и Раменки (ЗАО) – 19,1%. Доля предложения в районе Дорогомилово выросла на 35% в результате выхода нового проекта. Таким образом, в ЗАО в 3 районах находится 60% предложения квартир премиум-класса: в Дорогомилово – 60%, Раменки – 32% и Очаково-Матвеевское – 8%. Тогда как в 5 районах ЦАО - только 29,4%, из которого 73% приходится на Пресненский район.

По итогам сентября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 594,4 тыс. руб., что на 1,3% меньше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 19,4%.

Самым доступным округом на первичном рынке квартир премиум-класса является САО (411,6 тыс. руб. за кв. м), самым дорогим – ЦАО (622,6 тыс. руб. за кв. м). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 26% и 28%.