По итогам II квартала 2021 г. Екатеринбург стал лидером по обеспеченности торговыми площадями среди региональных городов-миллионников

По итогам I полугодия 2021 г. Екатеринбург стал лидером по обеспеченности торговыми площадями (742 кв. м на 1000 жителей) среди региональных городов-миллионников. За год этот показатель увеличился на 7% за счет открытия новых объектов, среди которых ТРЦ Veer Mall площадью 76 000 кв. м. Самара, которая в течение 8 лет занимала первое место в данном рейтинге, опустилась на второе место (724 кв. м на 1000 жителей) – с начала 2020 г. здесь не было открыто ни одного нового торгового центра. На третьем месте – Нижний Новгород с показателем обеспеченности 537 кв. м на 1000 жителей. Наименее обеспеченными городами-миллионниками остаются Волгоград (308 кв. м на 1000 жителей), Омск (298 кв. м) и Пермь (245 кв. м).

В настоящее время на региональные города-миллионники России совокупно приходится 18,7 млн кв. м качественных торговых площадей, а обеспеченность торговыми площадями в них составляет 553 кв. м на 1 000 человек, что в 2,8 раза больше среднероссийского показателя обеспеченности. В целом обеспеченность торговыми площадями жителей России достигла 200 кв. м на 1 000 человек (против 194 кв. м в 2020 г.).

Общее предложение торговых площадей по региональным городам-миллионникам, тыс. кв. м (GLA) и обеспеченность (кв. м/1 000 жителей)

Сохраняющаяся привлекательность городов-миллионников отражается в объемах годового ввода в 2021 г. – планируемый объем ввода в них составит 312 000 кв. м. Вторыми по объему ввода являются города с населением менее 300 000 человек — в 2021 г. планируется к вводу 119 000 кв. м, что говорит о заинтересованности девелоперов строить новые качественные объекты в менее населенных городах России.

Всего в I полугодии 2021 г. в регионах России было открыто шесть торговых центров совокупной площадью 313 900 кв. м, что в целом выше показателя за 2020 г. в два раза. Несмотря на активный старт по открытиям в первом полугодии 2021 г., уже известно о снижении планируемого годового объема ввода минимум на 17% из-за переносов. Ключевыми открытиями полугодия стали ТРЦ «Планета» в Перми, ТРЦ «РаМус Молл» в Нижнекамске и ТРЦ «Макси» в Кирове, а также знаковое открытие 2-й фазы ТРЦ «Форум» в Улан-Удэ.

Открытие торговых площадей в региональных городах России (за исключением Москвы и Санкт-Петербурга), 2010‒2021П гг.

Анна Никандрова, партнер Colliers: «По предварительным прогнозам, по итогам 2021 г. в регионах России будет введено 574 тыс. кв. м площадей. На фоне текущей ситуации мы наблюдаем замедление темпов девелопмента, открытие некоторых проектов уже перенесено на следующий год, в результате чего мы скорректировали прогнозируемый объем ввода на 17%. Дальнейшее развитие ситуации будет зависеть от продления текущих или введения новых ограничений на фоне пандемии.

Стоит отметить, что сегмент ритейла очень быстро реагирует на все происходящие изменения, и для сохранения текущих позиций ритейлеры вынуждены постоянно искать дополнительные точки роста и разрабатывать новые форматы, отвечающие потребностям и запросам современного покупателя. Ритейлеры понимают, что сейчас помимо продукции ключевым фактором сохранения позиций становится укрепление эмоциональной связи с покупателем, и именно поэтому все больше внимания уделяется разработке интересных интерьерных решений, визуальной подаче, а также внедрению дополнительных услуг».

Текущая ситуация также предоставила ряд преимуществ российским брендам. На фоне сокращения активной экспансии международных ритейлеров они активно используют новые привлекательные возможности размещения в торговых центрах, в том числе в топовых локациях, экспериментируют с форматами и продукцией. При этом ритейлеры не только расширяют свои сети в столице, но и осваивают интересные для себя регионы. Чаще всего ритейлеры для открытия первого магазина в региональных городах выбирают новые и качественные торговые центры. Например, из наших открытий можно отметить дебют брендов Bershka и Terranova во 2-й фазе ТРЦ FORUM в Улан-Удэ, которая была запущена в первом полугодии 2021 г.

Пандемия показала, чтобы быть востребованным и интересным для посетителей, торговый центр должен отображать все современные тренды. Сейчас на фоне популяризации ЗОЖ в торговых центрах активно развиваются фитнес-центры, различные студии для йоги, появляются новые форматы заведений общепита. Помимо этого, в торговых центрах стали разворачиваться целые медицинские пункты — мобильные бригады для проведения вакцинации. Одним из ярких региональных примеров по внедрению ЗОЖ-тренда в ТЦ стал петербургский онлайн-проект «РИО Рядом», в рамках которого эксперты и арендаторы рассказывают посетителям о здоровом образе жизни. Проект нацелен не только на повышение лояльности покупателей, но и на серьезную поддержку арендаторов объекта.

Также торговые центры все больше внимания уделяют заботе об окружающей среде. Проекты, нацеленные на экологизацию жизни, были реализованы в торговых центрах под управлением Colliers: ТРЦ FORUM в Улан-Удэ (организация раздельного сбора мусора), ТРК «Мурманск Молл» в Мурманске (проект по сбору макулатуры от населения и организаций), ТРК «ПИК» в Санкт-Петербурге (пандоматы по сбору вторсырья) и др.

Основные индикаторы рынка региональных торговых центров

|

П1 2019 |

П1 2020 |

П1 2021 |

|

|

Общее предложение торговых площадей в России, млн кв. м |

27,9 |

28,4 |

29,2 |

|

Объем введенных торговых площадей |

200 300 |

218 200 |

405 200 |

|

Общее предложение торговых площадей в регионах России, млн кв. м* |

17,0 |

17,2 |

17,7 |

|

Объем введенных торговых площадей |

95 300 |

0 |

313 900 |

|

Количество открытых ТЦ, штук* |

4 |

0 |

6 |

|

Обеспеченность площадями по России |

190 |

194 |

200 |

* Все города России, за исключением Москвы и Санкт-Петербурга

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на гостиничном рынке Москвы.

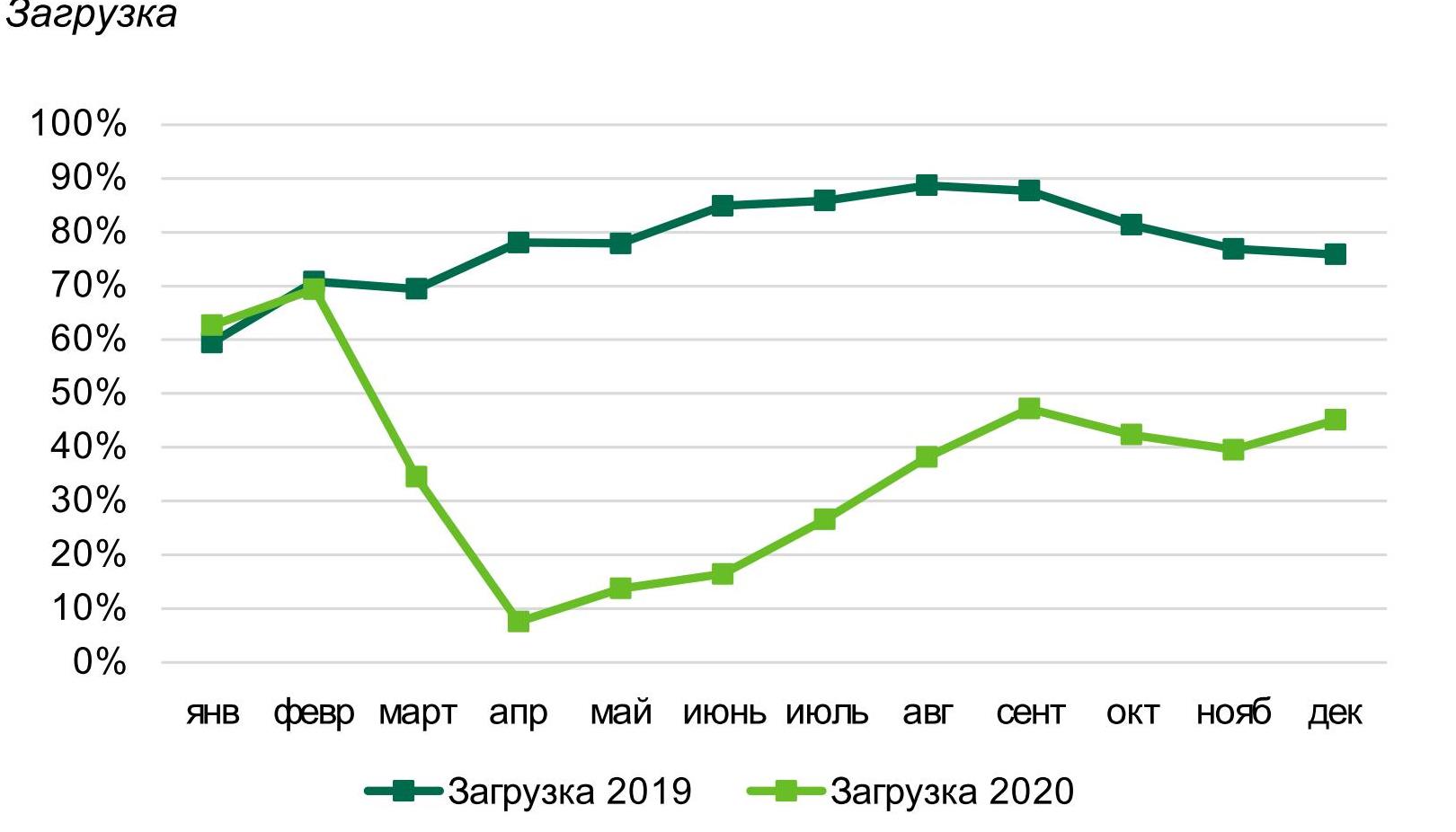

Загрузка

Как отмечают аналитики CBRE, загрузка столичных отелей по итогам 2020 года составила 37%, что на 40 п.п. (или на 52%) ниже показателя загрузки 2019 года.

Ослабление ограничений, которое мы наблюдали в сентябре 2020 года, сразу позволило гостиницам нарастить загрузку, что позволяет делать вывод, что с отменой ограничений деловой поток и MICE сегмент будут постепенно возвращаться и достигнут докризисных показателей в 2022 году.

Четвертый квартал 2020 года на московском гостиничном рынке продемонстрировал стабилизацию уровня загрузки. Проведение мероприятий в отелях, активизация внутреннего туризма, возобновление деловой активности позволили рынку стабилизироваться на уровне 40-45%.

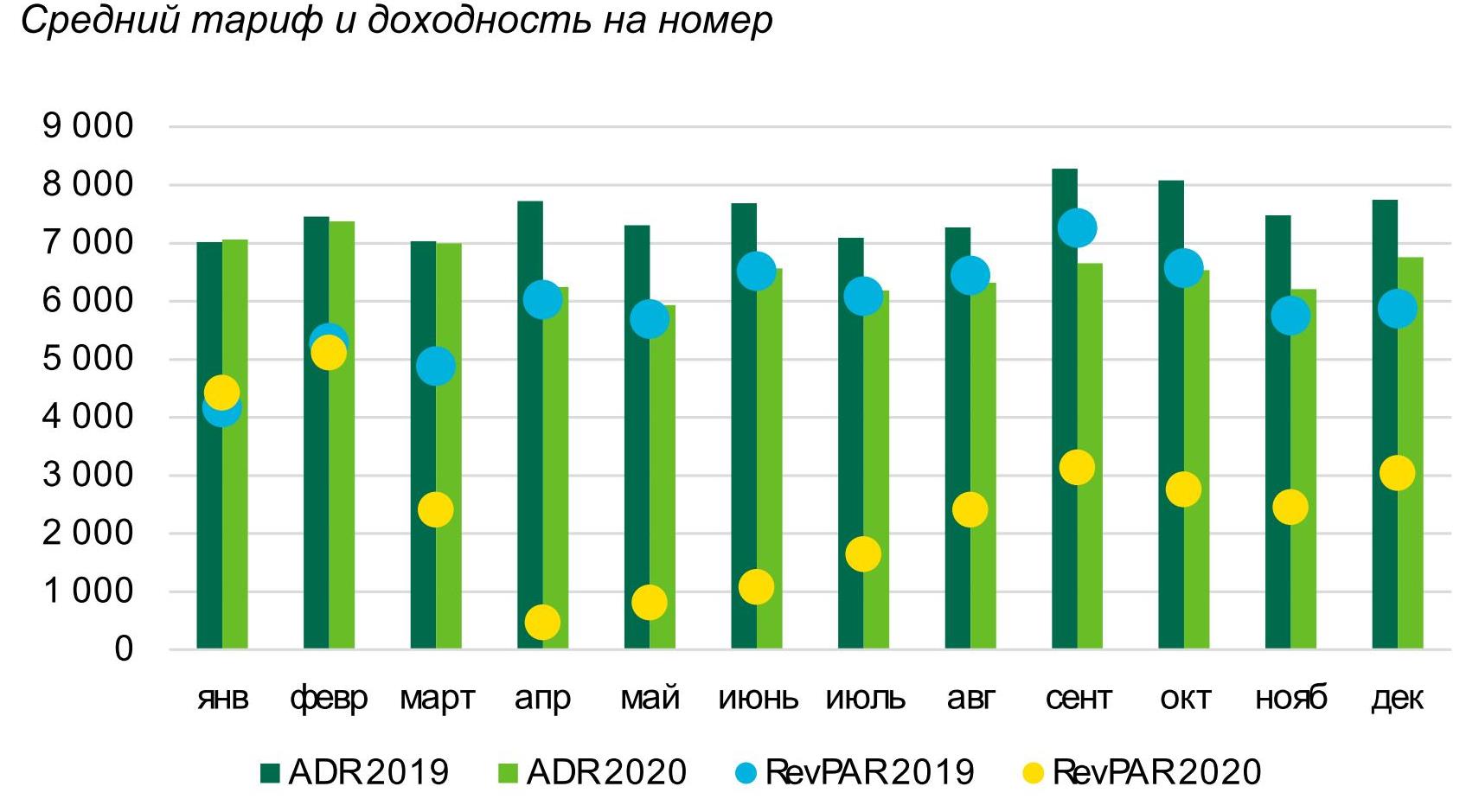

Средний тариф

Несмотря на рост загрузки в гостиницах Москвы в IV квартале 2020 года, средний тариф наоборот демонстрирует нисходящий тренд. Спрос на рынке перераспределяется, выбирая более низкие ценовые сегменты.

Доходность

В среднем за 2020 год доходность на номер по каждому из сегментов сократилась на 61-67%. В первом квартале снижение доходности составило 15,5%, во втором – минус 87%. В третьем – минус 64%, четвертый квартал – минус 54%, что привело к снижению на 63% в целом по году. Максимальное снижение на уровне 67% наблюдается в сегменте люкс.

Помесячная динамика гостиничного рынка Москвы, 2019-2020 гг.

Источник: CBRE, январь. 2021 г.

Источник: CBRE, январь. 2021 г.

Предложение

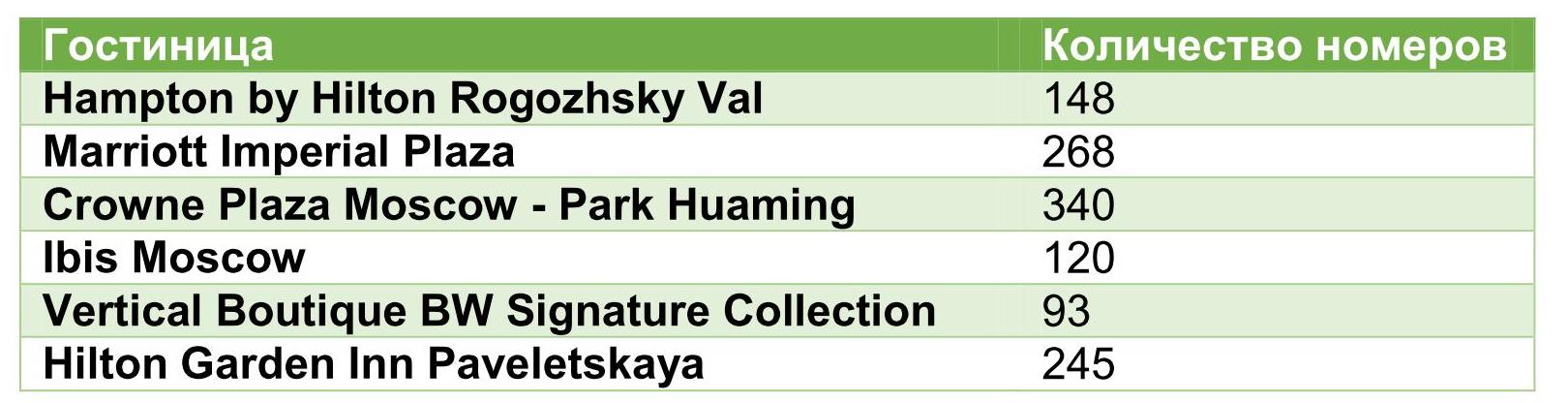

Рынок брендированных гостиниц вырос в 2020 году всего на 270 номеров. В октябре 2020 года состоялось открытие отеля Movenpick Moscow на 154 номера, в декабре открылся Holiday Inn Express Moscow - Khimki Go Park на 116 номеров.

Открытие нескольких гостиничных проектов было перенесено на 2021 год.

Гостиничные проекты, планируемые к открытию в 2021 году.

Источник: CBRE, январь. 2021 г.

Новые объекты в сегменте люкс ожидаются не ранее 2022 года.

Прогноз

Аналитики CBRE EMEA прогнозируют, что процесс восстановления гостиничных рынков европейских городов до показателей 2019 года займет три года.

При этом российский рынок, по мнению аналитиков компании CBRE, имеет все шансы восстановиться быстрее европейского – за полтора-два года (при условии снятия всех ограничений, открытия границ, возврата авиасообщения), этому будут способствовать несколько факторов: развитие внутреннего туризма, электронная виза, ограниченный объем будущего предложения.

Татьяна Белова, директор, руководитель подразделения индустрии гостеприимства отдела стратегического консалтинга CBRE, комментирует:

«2020 год стал вызовом для многих, и гостиничную отрасль можно назвать одной из самых пострадавших. Ограничения, закрытые границы, отсутствие авиасообщения привели к критическому снижению показателей работы гостиниц. При этом 2020 год для многих стал годом открытия для себя внутренних направлений. Начавшаяся в январе 2021 года вакцинация, а также текущая эпидемиологическая ситуация внушают некоторый оптимизм и позволяют рассчитывать на стабилизацию ситуации к середине 2021 года».

По итогам 2020 года, на петербургский складской рынок было выведено 187 110 кв. м новых площадей, что на 34% превышает показатель 2019 года. При этом на класс А пришлось 156 630 кв. м, на класс В – 30 480 кв. м. На 2021 год аналитики Bright Rich | CORFAC Int. прогнозируют ввод 288 000 кв. м – этот показатель станет рекордным за последние пять лет. В 2020 г. на рынок были выведены спекулятивные площади в складском комплексе «Марвел-Логистика» («PNK Парк Софийская») – 61 860 кв. м, новая очередь площадью 56 513 кв. м в логопарке «Осиновая роща», 14 544 кв. м в СК «Raum Бугры», 7 036 кв. м в СК «Петергофский», 3 571 кв. м в «Технопарке Мебельный 3» и 2 171 кв. м в складском комплексе «Ручьи».

Несмотря на то, что склады оказались самым устойчивым сегментом коммерческой недвижимости, годовой объем сделок (аренда, продажа, субаренда, продление договоров) уменьшился на 23% и составил 464 810 кв. м.

Среди ключевых сделок – аренда компанией «Эксклюзив» 37 000 кв. м в индустриальном парке «Русич-Шушары», покупка компанией Fix Price 35 400 кв. м в «PNK Парк Софийская 2», аренда компанией OZON 28 700 кв. м в складском комплексе «Марвел-Логистика» («PNK Софийская КАД»), покупка компанией «Ситилинк» склада в «Торгово-логистическом комплексе».

Средний уровень вакансии по рынку составляет 4,3%, или 162 470 кв. м. При этом на класс А приходится 3,3%, на класс В – 5,6%. Большая часть незанятых площадей расположена на севере Петербурга – 57 590 кв. м.

Средняя арендная ставка в классе А составляет 341 руб./кв. м/мес. (без учета НДС, ОРЕХ, коммунальных услуг, стеллажей), в классе В – 273 руб./кв. м/мес. (также triple net). Эксперты компании ожидают, что в 2021 г. ставки могут несколько вырасти – до 345 руб./кв. м/мес. в классе А и до 275 руб./кв. м/мес. в В-классе (triple net).

Евгений Титаренко, партнер Bright Rich | CORFAC Int., отмечает: «В 2021 году на рынке W&I ждем развития тех трендов, которые начали набирать популярность в 2020 г. Это перепрофилирование нерентабельных розничных магазинов в дарксторы, а также использование части помещений стрит-ритейла, в том числе цокольных этажей, под нужды экспресс-доставки, dark-kitchen и других востребованных направлений. Складская недвижимость, по нашим оценкам, продолжит оставаться одним из наиболее привлекательных направлений, в том числе с точки зрения инвестиций».