Ипотека на первичке: просроченная задолженность меняет структуру портфелей

Просроченная ипотечная задолженность по кредитам на покупку строящегося жилья увеличивает свой вес в общей структуре просроченных ипотечных долгов. По итогам января-апреля 2021 года в целом по России её доля выросла на 0,5 процентных пункта (п.п.), до 9,3%. В ряде регионов прирост составил 16 п.п., приблизившись к критичной отметке в 29%. К таким выводам пришли аналитики коллекторского агентства «Долговой Консультант» после анализа статистической информации Банка России и данных «Дом.рф».

В целом по стране объём просроченной задолженности по кредитам под залог договоров долевого участия (ДДУ) на 1 мая 2021 года составил 6,99 млрд рублей, прирост с начала года составил 1,2% или 11% по сравнению с годом ранее. В структуре общей ипотечной просроченной задолженности доля проблемных кредитов под залог ДДУ увеличилась на 0,5 п.п. с начала года или 1 п.п. в годовом исчислении, с 8,3% до 9,3%.

Таблица 1. Регионы-лидеры по темпу прироста доли просроченной ипотечной задолженности по кредитам на покупку строящегося жилья в общем объёме просроченной ипотеки

|

Регион |

Просроченная ипотечная задолженность под залог ДДУ, млн руб. на 01.05.2021 г. |

Доля в общем объёме просроченной ипотечной задолженности |

Изменение доли, п.п. |

|

Ивановская область |

101 |

29,1% |

16,14 |

|

Орловская область |

29 |

18,2% |

6,12 |

|

Томская область |

27 |

10,4% |

6,09 |

|

Мурманская область |

31 |

12,8% |

4,01 |

|

Пензенская область |

43 |

13,9% |

3,34 |

|

Краснодарский край |

565 |

19,3% |

3,26 |

|

Республика Крым |

8 |

14,3% |

2,96 |

|

Удмуртская Республика |

26 |

5,9% |

2,96 |

|

Республика Карелия |

15 |

10,6% |

2,30 |

|

Рязанская область |

74 |

21,5% |

2,10 |

|

Сахалинская область |

8 |

4,3% |

2,04 |

|

Чувашская Республика - Чувашия |

89 |

21,9% |

1,70 |

|

Ростовская область |

158 |

9,2% |

1,60 |

|

Самарская область |

105 |

7,3% |

1,40 |

|

Кабардино-Балкарская Республика |

15 |

6,1% |

1,29 |

Источник: КА «Долговой Консультант». Полная версия таблицы доступна по ссылке.

«Прирост доли просроченных ипотечных кредитов под залог ДДУ говорит о повышении рисков в ипотечном кредитовании. Банки, стремясь нарастить портфели по программам льготного ипотечного кредитования, несколько ослабили требования к заемщикам, — говорит Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант». — Теперь эти заемщики, не справившись с финансовым бременем, не платят по кредитам. Если строительство многоквартирного дома не остановлено, то, даже при отсутствии средств, заемщик может выйти из этой ситуации путем уступки права требования по ДДУ. С учетом роста цен на недвижимость эта операция может оказаться прибыльной, если не ждать, пока банк начислит миллионные штрафы за просрочку».

|

Регион |

Просроченная ипотечная задолженность под залог ДДУ, млн руб. на 01.05.2021 г. |

Изменение просроченной ипотечной задолженности под залог ДДУ за год |

Доля в общем объёме просроченной ипотечной задолженности |

|

Ивановская область |

101 |

494,1% |

29,1% |

|

Республика Крым |

8 |

300,0% |

14,3% |

|

Псковская область |

7 |

250,0% |

4,1% |

|

Удмуртская Республика |

26 |

188,9% |

5,9% |

|

Астраханская область |

25 |

127,3% |

6,1% |

|

Приморский край |

29 |

107,1% |

4,7% |

|

Магаданская область |

4 |

100,0% |

5,6% |

|

Республика Карелия |

15 |

87,5% |

10,6% |

|

Томская область |

27 |

68,8% |

10,4% |

|

Республика Коми |

18 |

63,6% |

6,3% |

|

Мурманская область |

31 |

63,2% |

12,8% |

|

Республика Мордовия |

8 |

60,0% |

6,4% |

|

Оренбургская область |

43 |

53,6% |

6,8% |

|

Орловская область |

29 |

52,6% |

18,2% |

|

Республика Северная Осетия - Алания |

47 |

51,6% |

7,4% |

Источник: КА «Долговой Консультант». Полная версия таблицы доступна по ссылке.

«Рост просроченной ипотеки по ДДУ в структуре общей просроченной задолженности напрямую зависит от темпов ввода жилья в эксплуатацию, чем больше квадратных метров застройщики сдают, тем меньше должны быть объёмы просроченной задолженности по ДДУ, — говорит Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант». — И хотя некоторые проблемные заёмщики не спешат оформлять право собственности на готовую квартиру, как правило, в течение полугода-года этот процесс неизбежно завершается. Текущая ситуация формируется вне тренда прошлых лет: количество введённых метров сокращается, размер просроченной задолженности растёт. Это происходит потому, что количество ипотечных сделок на первичном рынке за период действия льготной программы резко увеличилось».

Справочно: по данным «Дом.рф», в апреле 2021 года в РФ было сдано 2,4 млн. м2 жилья, что на 37% меньше, чем в апреле 2020 года, в мае — в 3,6 раза меньше, 2 млн м2 против 7,2 млн годом ранее.

В консалтинговой компании Bright Rich | CORFAC International подвели итоги I квартала 2021 года на рынке складской и индустриальной недвижимости Петербурга.

В I квартале 2021 года были введены в эксплуатацию три объекта складской недвижимости: распределительный центр для Fix Price общей площадью 35 581 кв. м на территории «PNK Парк Шушары 3», склад для компании «Ивапер» площадью 3 438 кв. м и реконструированный складской комплекс «Воздухоплавательная 19» площадью 1 440 кв. м. Спекулятивным является только последний из этих объектов.

Всего на 2021 год запланирован ввод 347 400 кв. м качественной индустриально-складской недвижимости, на класс А из них придется около 313 300 кв. м (или 90% запланированного ввода), на класс В – 34 100 кв. м.

Наиболее крупными объектами, заявленными к вводу на 2021 г., являются распределительный центр торговой сети «Лента» площадью 70 тыс. кв. м, склад площадью 48 975 кв. м в индустриальном парке «РУСИЧ – Шушары» и новая очередь логопарка «Осиновая Роща» площадью 25 тыс. кв. м.

Крупнейшие объекты заявленные к вводу в эксплуатацию в 2021 г.

|

Название склада |

Адрес |

Направление |

Класс |

Общая площадь, кв. м |

Вид склада |

Тип склада |

|

Лента |

Тосненский район |

Юг |

А |

70 000,0 |

Сухой |

Под собственные нужды |

|

РУСИЧ - Шушары |

Московское ш. |

Юг |

А |

48 975,0 |

Мультитемпературный |

Спекулятивный |

|

Осиновая роща |

Горское ш. |

Север |

А |

25 000,0 |

Сухой |

Спекулятивный |

|

Тродекс Логистик |

Пос. Шушары, Московское ш. |

Юг |

А |

23 100,0 |

Сухой |

Под собственные нужды |

|

Ahlers |

Волхонское ш. |

Юг |

А |

21 332,0 |

Сухой |

Спекулятивный/ |

|

ПСК «Новоселье 2» |

Красносельское ш. |

Юг |

В |

18 000,0 |

Сухой |

Спекулятивный |

|

Юклид |

Московское ш. |

Юг |

А |

17 998,0 |

Сухой |

Спекулятивный |

|

СDEK |

Софийская ул. |

Юг |

А |

17 000,0 |

Сухой |

Под собственные нужды |

|

Grando |

Почтовая ул. |

Юг |

А |

16 500,0 |

Мультитемпературный |

Спекулятивный |

|

Октавиан |

Токсовское ш. |

Север |

А |

15 800,0 |

Сухой |

Спекулятивный |

|

Reforma Парнас |

2-й Верхний переулок |

Север |

В |

9 720,0 |

Сухой |

Спекулятивный |

Доля спекулятивных объектов в структуре ввода на 2021 год составит 55% (191 400 кв. м). 83% нового строительства придется на южное направление Петербурга (287 500 кв. м), на северное в структуре ввода, запланированного на 2021 год, придется 17% новых площадей (59 900 кв. м).

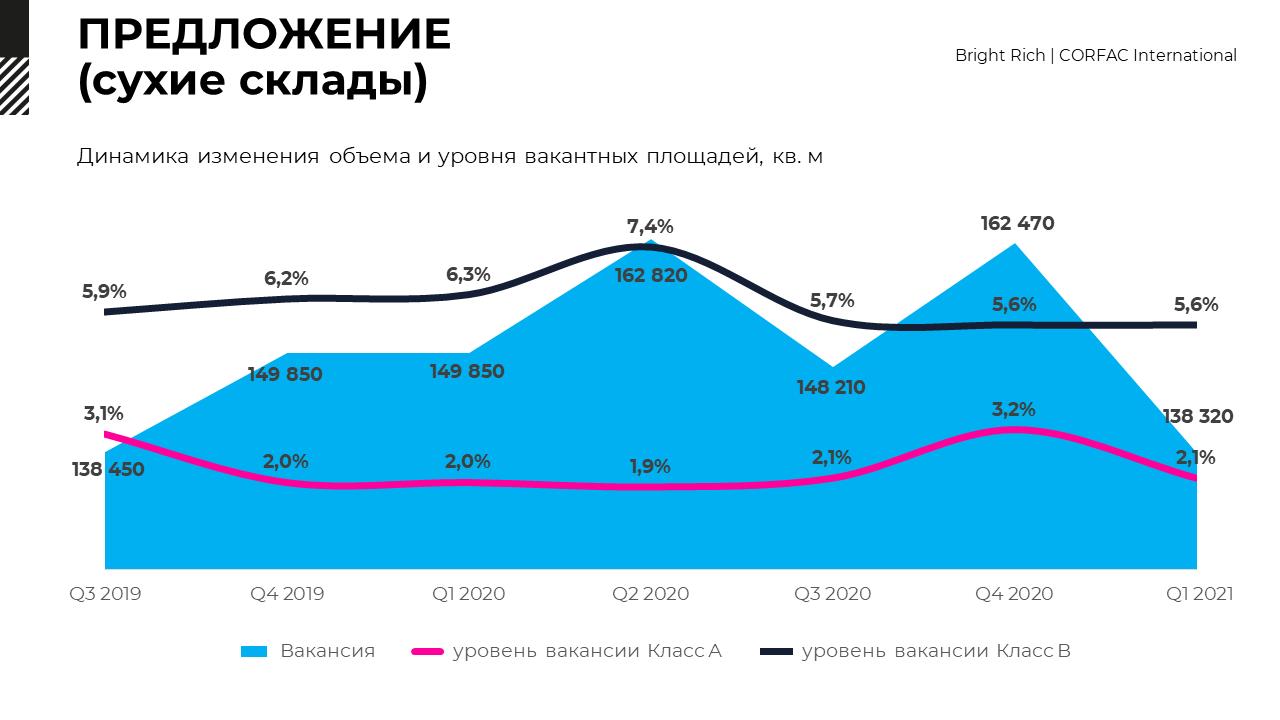

Общий уровень вакансии в сухих складах на конец I квартала 2021 г. составляет 3,5%, в классе А доля свободных площадей – 2,1%, в классе В – 5,6%. По сравнению с аналогичным периодом прошлого года уровень вакансии в А-классе практически не изменился, в В-классе снизился на 0,7% п.п.

Наибольший объем вакантных площадей представлен на юге города – 64 520 кв. м, или 47%. На восточное направление приходится 36% вакантных площадей (50 240 кв. м), на северное – 17% (23 560 кв. м).

По прогнозам Bright Rich | CORFAC International, к концу II квартала этого года объем свободных площадей может несколько увеличится – до 140 тыс. кв. м.

Средняя ставка аренды в сухих складских комплексах А-класса, по итогам I квартала 2021 г., составляет 348 руб./кв. м/мес. (без учета НДС, ОРЕХ, коммунальных услуг, стеллажей) и в классе В – 276 руб./кв. м/мес. (также triple net).

Объем вакансии в мультитемпературных складских объектах, на конец I квартала, составляет 18 870 кв. м в классе А и 9 420 кв. м в В-классе. При этом на юг города приходится 25 400 «квадратов», на северное направление – 2 890 «квадратов».

Евгений Титаренко, партнер Bright Rich | CORFAC Int., отмечает: «Ставки аренды из-за низкого уровня вакансии и индексации поползли вверх. По отношению к концу 2020 г. в классе А рост составил 2,1%, в классе В – на 1,1%. Уровень свободных площадей в готовых объектах остается на низком уровне. Объем неудовлетворенного спроса на качественные складские помещения имеет явный и отложенный характер и, по нашим оценкам, суммарно за I квартал 2021 года составляет порядка 65 тыс. кв. м. Он обусловлен ростом спроса со стороны малого и среднего бизнеса и сформирован в основном за счет площадей 1 000 – 2 500 кв. м. Частично недостаток складских площадей может быть восполнен за счет новых проектов, реализованных на земельных участках промышленного назначения. Мы видим интерес девелоперов к таким площадкам. Так, в I квартале 2021 года PNK Group увеличила площадь одного из своих индустриальных парков – «PNK Парка Шушары-3» на 28 га, на которых можно построить еще более 150 тыс. кв. м складов. Кроме того, состоялась продажа 2,9 га под строительство холодильного склада на 2-м Бадаевском пр. в промышленной зоне «Шушары». Сумма сделки, по нашей оценке, могла составить порядка 2,6 тыс. руб./кв. м».

В Bright Rich | CORFAC Int. прогнозируют также увеличение количества сделок по схеме built-to-suit и built-to-rent в текущем году. Что касается спекулятивных объектов нового строительства, в компании ожидают, что число предварительных договоров аренды возрастет, и, как следствие, складские комплексы будут практически заполнены к моменту ввода в эксплуатацию.

Согласно исследованиям Knight Frank St Petersburg, пик строительства в историческом центре Санкт-Петербурга пришёлся на 2018 год, когда одновременно строилось порядка 1,2 млн кв. метров. После этого начался спад, который будет наблюдаться в дальнейшем.

Генеральный директор Knight Frank St Petersburg Николай Пашков:

- Причиной падения стали несколько факторов. Во-первых, большинство девелоперских компаний занимаются редевелопментом участков и зданий нежилого назначения, а количество таких объектов в историческом центре с каждым годом уменьшается. Есть жилые дома, но заниматься расселением дома с целью его реновировать – огромные риски для девелопера, как с точки зрения затрат, так и сроков. Поэтому девелоперы стремятся купить нежилые объекты, чтобы на их месте построить здания, удовлетворяющие современному спросу.

Во-вторых, масштаб бизнеса у большинства девелоперских компаний вырос настолько, что им экономически невыгодно браться за реконструкцию отдельно взятого здания в центре. Они стремятся заниматься квартальной застройкой. Поэтому девелоперы стали осваивать территории «серого пояса»: они покупают заводские площадки и строят кварталы нового жилья. Есть примеры, когда девелоперы выкупали у города аварийные здания на торгах за копейки, реконструировали и продавали их, как жильё. Но, к сожалению, эти случаи показывают, что для того, чтобы девелопер взялся реновировать здание, его надо довести до аварийного состояния, выселить всех жильцов, и только в этом случае проект станет интересен застройщикам.

Строительство в историческом центре постепенно будет замедляться. Из-за совокупности экономических и регулятивных предпосылок и рисков, связанных с градозащитной деятельностью, девелоперы с неохотой будут браться за объекты там.

МАТЕРИАЛЫ ПО ТЕМЕ:

Себе дороже, но все же: редевелопмент исторических зданий Петербурга