Ипотека на первичке: просроченная задолженность меняет структуру портфелей

Просроченная ипотечная задолженность по кредитам на покупку строящегося жилья увеличивает свой вес в общей структуре просроченных ипотечных долгов. По итогам января-апреля 2021 года в целом по России её доля выросла на 0,5 процентных пункта (п.п.), до 9,3%. В ряде регионов прирост составил 16 п.п., приблизившись к критичной отметке в 29%. К таким выводам пришли аналитики коллекторского агентства «Долговой Консультант» после анализа статистической информации Банка России и данных «Дом.рф».

В целом по стране объём просроченной задолженности по кредитам под залог договоров долевого участия (ДДУ) на 1 мая 2021 года составил 6,99 млрд рублей, прирост с начала года составил 1,2% или 11% по сравнению с годом ранее. В структуре общей ипотечной просроченной задолженности доля проблемных кредитов под залог ДДУ увеличилась на 0,5 п.п. с начала года или 1 п.п. в годовом исчислении, с 8,3% до 9,3%.

Таблица 1. Регионы-лидеры по темпу прироста доли просроченной ипотечной задолженности по кредитам на покупку строящегося жилья в общем объёме просроченной ипотеки

|

Регион |

Просроченная ипотечная задолженность под залог ДДУ, млн руб. на 01.05.2021 г. |

Доля в общем объёме просроченной ипотечной задолженности |

Изменение доли, п.п. |

|

Ивановская область |

101 |

29,1% |

16,14 |

|

Орловская область |

29 |

18,2% |

6,12 |

|

Томская область |

27 |

10,4% |

6,09 |

|

Мурманская область |

31 |

12,8% |

4,01 |

|

Пензенская область |

43 |

13,9% |

3,34 |

|

Краснодарский край |

565 |

19,3% |

3,26 |

|

Республика Крым |

8 |

14,3% |

2,96 |

|

Удмуртская Республика |

26 |

5,9% |

2,96 |

|

Республика Карелия |

15 |

10,6% |

2,30 |

|

Рязанская область |

74 |

21,5% |

2,10 |

|

Сахалинская область |

8 |

4,3% |

2,04 |

|

Чувашская Республика - Чувашия |

89 |

21,9% |

1,70 |

|

Ростовская область |

158 |

9,2% |

1,60 |

|

Самарская область |

105 |

7,3% |

1,40 |

|

Кабардино-Балкарская Республика |

15 |

6,1% |

1,29 |

Источник: КА «Долговой Консультант». Полная версия таблицы доступна по ссылке.

«Прирост доли просроченных ипотечных кредитов под залог ДДУ говорит о повышении рисков в ипотечном кредитовании. Банки, стремясь нарастить портфели по программам льготного ипотечного кредитования, несколько ослабили требования к заемщикам, — говорит Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант». — Теперь эти заемщики, не справившись с финансовым бременем, не платят по кредитам. Если строительство многоквартирного дома не остановлено, то, даже при отсутствии средств, заемщик может выйти из этой ситуации путем уступки права требования по ДДУ. С учетом роста цен на недвижимость эта операция может оказаться прибыльной, если не ждать, пока банк начислит миллионные штрафы за просрочку».

|

Регион |

Просроченная ипотечная задолженность под залог ДДУ, млн руб. на 01.05.2021 г. |

Изменение просроченной ипотечной задолженности под залог ДДУ за год |

Доля в общем объёме просроченной ипотечной задолженности |

|

Ивановская область |

101 |

494,1% |

29,1% |

|

Республика Крым |

8 |

300,0% |

14,3% |

|

Псковская область |

7 |

250,0% |

4,1% |

|

Удмуртская Республика |

26 |

188,9% |

5,9% |

|

Астраханская область |

25 |

127,3% |

6,1% |

|

Приморский край |

29 |

107,1% |

4,7% |

|

Магаданская область |

4 |

100,0% |

5,6% |

|

Республика Карелия |

15 |

87,5% |

10,6% |

|

Томская область |

27 |

68,8% |

10,4% |

|

Республика Коми |

18 |

63,6% |

6,3% |

|

Мурманская область |

31 |

63,2% |

12,8% |

|

Республика Мордовия |

8 |

60,0% |

6,4% |

|

Оренбургская область |

43 |

53,6% |

6,8% |

|

Орловская область |

29 |

52,6% |

18,2% |

|

Республика Северная Осетия - Алания |

47 |

51,6% |

7,4% |

Источник: КА «Долговой Консультант». Полная версия таблицы доступна по ссылке.

«Рост просроченной ипотеки по ДДУ в структуре общей просроченной задолженности напрямую зависит от темпов ввода жилья в эксплуатацию, чем больше квадратных метров застройщики сдают, тем меньше должны быть объёмы просроченной задолженности по ДДУ, — говорит Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант». — И хотя некоторые проблемные заёмщики не спешат оформлять право собственности на готовую квартиру, как правило, в течение полугода-года этот процесс неизбежно завершается. Текущая ситуация формируется вне тренда прошлых лет: количество введённых метров сокращается, размер просроченной задолженности растёт. Это происходит потому, что количество ипотечных сделок на первичном рынке за период действия льготной программы резко увеличилось».

Справочно: по данным «Дом.рф», в апреле 2021 года в РФ было сдано 2,4 млн. м2 жилья, что на 37% меньше, чем в апреле 2020 года, в мае — в 3,6 раза меньше, 2 млн м2 против 7,2 млн годом ранее.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года в сегменте московского стрит-ритейла и дала прогноз по развитию рынка в 2021 году.

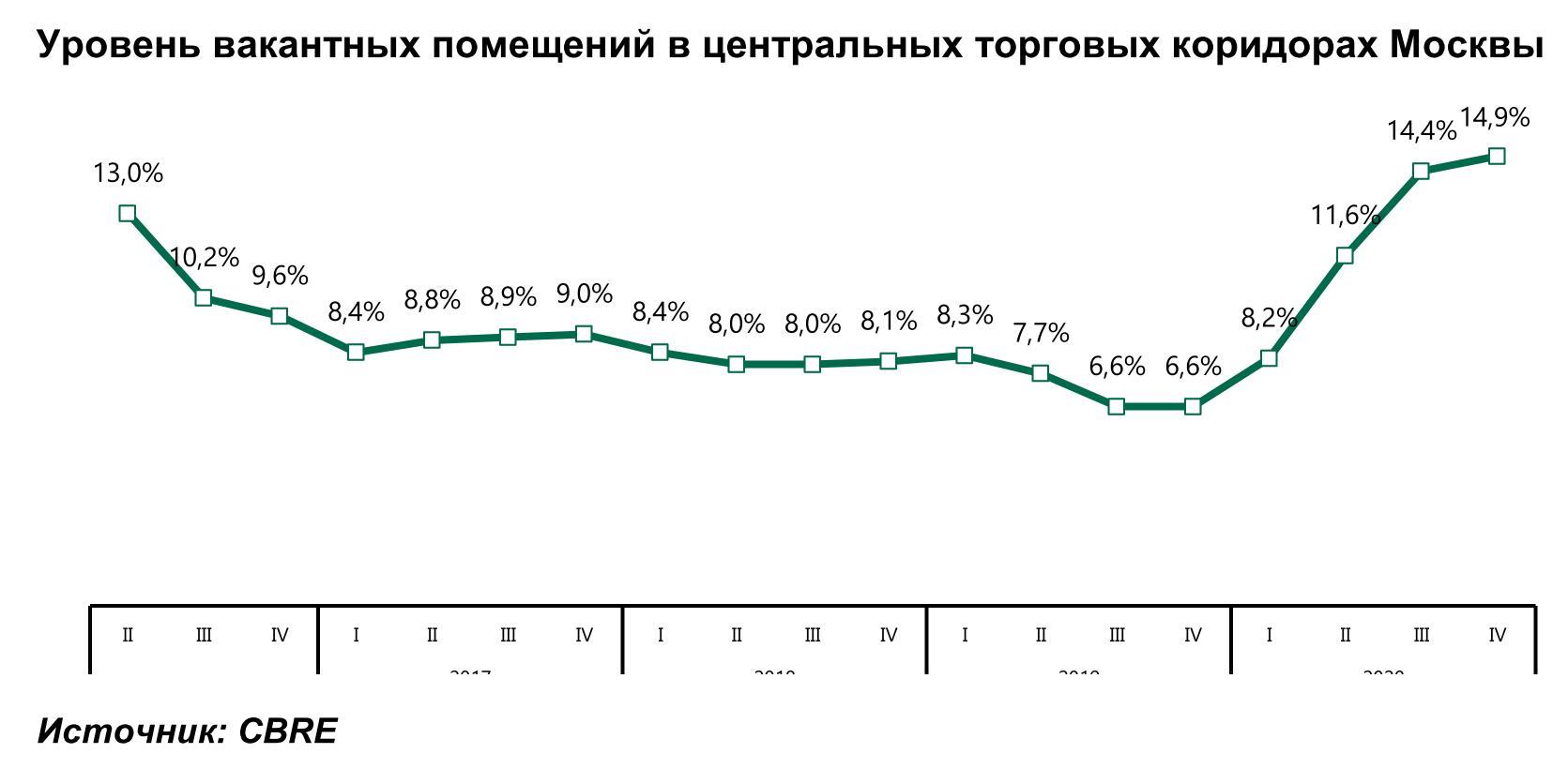

Уровень вакантных помещений

По итогам IV квартала 2020 года уровень вакантных помещений в центральных торговых коридорах Москвы составил 14,9%, увеличившись за три месяца на 0.5 п. п. В октябре-декабре 2020 зафиксировано наименьшее число закрытий с начала года – общее число освободивших помещений арендаторов почти в два раза меньше, чем в II и III кварталах.

Профиль арендаторов

Существенных изменений в структуре арендаторов центральных торговых коридоров с начала года не произошло. Как правило, ротация происходит между арендаторами аналогичной или схожей сферы деятельности. Во многом это связано с уже сложившимся профилем торгового коридора. Например, в районе Патриарших прудов, на Пятницкой и Мясницкой улицах уже долгие годы развиваются преимущественно ресторанные концепции, а улицы Петровка и Столешников переулок востребованы у fashion-ритейлеров.

Количество закрытий среди люксовых операторов за время пандемии было минимальным. Безусловно, отсутствие иностранных туристов, отмена деловых поездок негативно сказались на продажах, особенно в первой половине года. Иностранные туристы обеспечивали более 15% локальных продаж, а по итогам 2020 года количество иностранных туристов сократится на 70-80%.

Тем не менее, отток туризма был компенсирован усилением локального спроса, и многие компании по производству предметов роскоши сообщили о рекордных показателях продаж в III-IV кварталах. Стабильность расположения люксовых операторов обусловлена ограниченной зоной присутствия и дефицитом качественных опций в центре, сроком окупаемости инвестиций в отделку помещения, а также репутационными рисками в случае закрытия.

Коммерческие условия

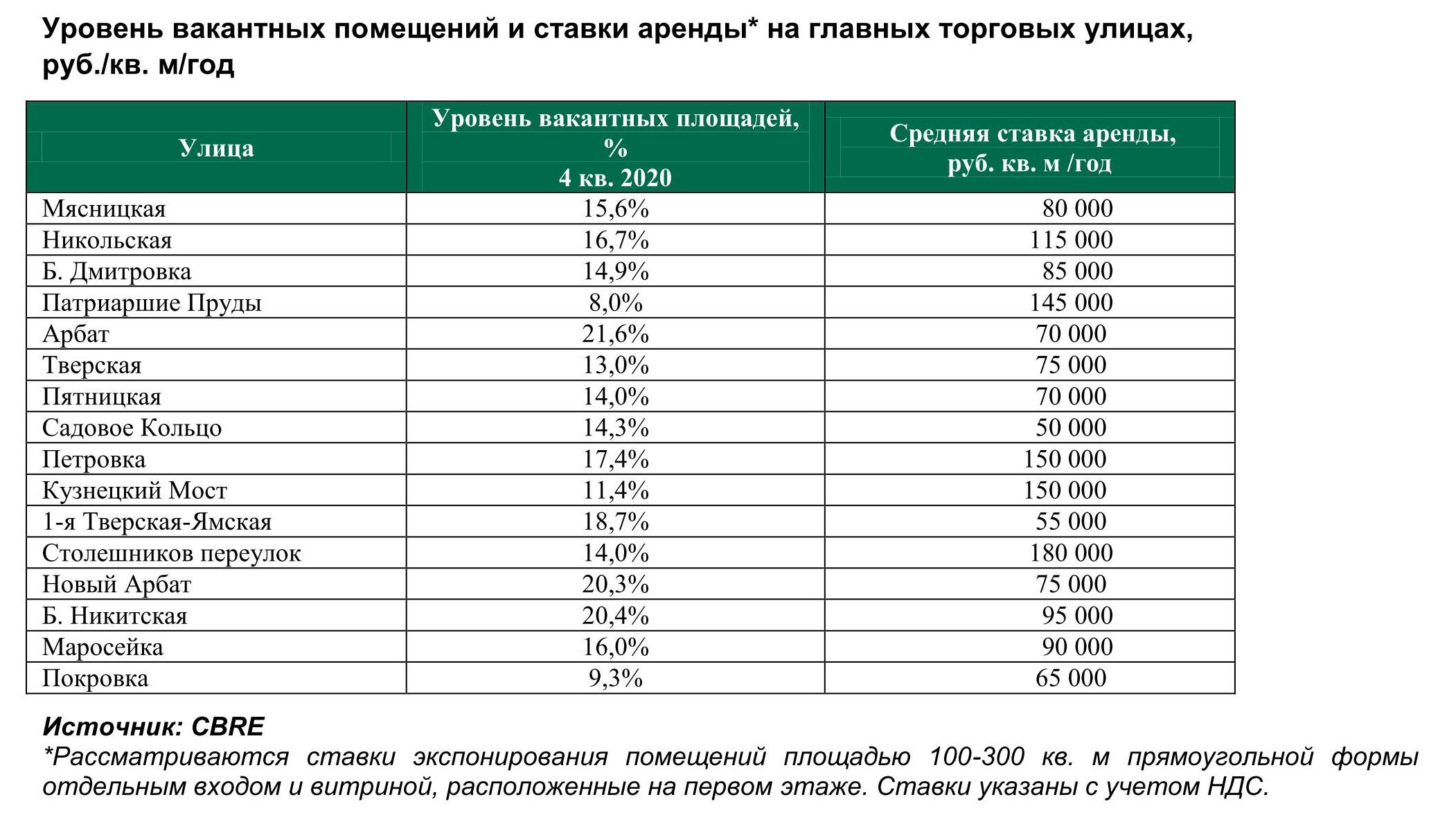

В период с октября по декабрь арендные ставки на свободные помещения в центральных торговых коридорах оставались стабильными ввиду замедления роста свободных помещений, а также по причине сохраняющегося низкого спроса со стороны ритейлеров: большинство операторов готовы вернуться к рассмотрению новых предложений аренды и обсуждению планов по развитию не ранее следующего года. Например, на улицах Арбат и Никольская, где уровень свободных помещений составляет 21,6% и 16,7% соответственно, арендодатели не корректировали ставки аренды. В востребованных локациях Патриарших прудов и центральной части ул. Кузнецкий Мост сохраняются наиболее высокие арендные ставки, значение которых не меняется с декабря 2019 г., а срок экспонирования остается одним из минимальных – 1-3 месяца. Отрицательная динамика арендных ставок сохранилась на Садовом кольце (-9%), Тверской (-6%), 1-й Тверской-Ямской (-8%) и Новом Арбате (-6%).

Прогноз

Баланс спроса и предложения в 2021 году будет зависеть от дальнейшего развития эпидемиологической ситуации во всем мире. На наш взгляд, наибольшее влияние на рынок центральных торговых коридоров сегодня оказывают следующие последствия пандемии: отсутствие туристов и отмена деловых поездок, увеличение доли офисных сотрудников, работающих из дома, а также снижение реальных располагаемых доходов населения.

- Восстановление туристического потока к докризисному уровню ожидается не ранее 2023/2024 года[1]. Таким образом, восстановление продаж у торговых операторов, ориентированных на туристический поток, займет 2-3 года.

- Возвращение работников в офисы произойдет по мере нормализации ситуации на локальном уровне. Учитывая тот факт, что компании активно возвращались к работе из офиса летом, можно предположить, что при благоприятной эпидемиологической ситуации большинство сотрудников вернется в офисы.

- Восстановление потребительского спроса к докризисному уровню, согласно последнему прогнозу Oxford Economics, ожидается не ранее 2022 г.

Юлия Назарова, руководитель направления стрит-ритейла компании CBRE отмечает:

«Несмотря на то, что темп роста закрытий замедлился, сегодня мы наблюдаем возрастающую поляризацию между участками одних и тех же улиц. Так, например, уровень вакантных помещений на ул. Петровка от Кузнецкого моста до Столешникова переулка составляет 3%, в то время как показатель между домами 17 и 34 составляет 27%, что несомненно отражается на уровне арендных ставок».

[1] The State of Fashion 2021, McKinsey & Company

По данным департамента аналитики компании «БОН ТОН», по итогам ноября 2020 г. на первичном рынке апартаментов Москвы объем предложения снизился на 4,4% площади и на 5,2% лотов. За год объем предложения сократился на 16% площади и 23% лотов.

Большая доля предложения приходится на премиум-класс (40,8%), которая уменьшилась за месяц на 2,1%, а объем - на 9,1%. Доля бизнес-класса практически не изменилась и составляет 38,2%, а его объем уменьшился на 5%. На долю массового сегмента приходится не более 21%.

Почти 65% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (31,7%), САО (19,1%) и СВАО (13,7%). В ноябре во всех округах объем предложения сократился, кроме ВАО и СЗАО, в которых вышли новые проекты. Больше всего объем уменьшился в ЗАО – на 19% и в ЮАО на 20%.

Сейчас 68,6% предложения находится на заключительной стадии, объем которого уменьшился на 3,5%. На начальной стадии доля предложения находится 23,9% предложения, который уменьшился на 5,4% за месяц. На стадии монтажных работ доля тоже практически не изменилась и составляет 7,5%, а объем сократился на 15,3%.

Половина предложения апартаментов приходится на 2 типа лотов: 2е с долей 27,1% и 3е с долей 21%. Больше всего сократился объем предложения 1-комнатных и 3-комнатных лотов – на 18% и 17%. Средняя площадь предложения составляет 71 кв. м.

Средневзвешенная цена квадратного метра (СВЦ) по итогам ноября 2020 г. составила 367,3 тыс. руб., которая за месяц выросла на 1%, за год - на 18%. Больше всего за месяц выросла СВЦ в премиум-классе – на 4,7%, за год – на 17,7% и составила 561,1 тыс. руб. СВЦ в бизнес-классе выросла за месяц 2%, за год на 13,6% и составила 263,3 тыс. руб. В комфорт-классе рост за год составил 5,3% до 181,6 тыс. руб.

Таблица 1. СВЦ по классам, тыс. руб.

|

Класс |

ноя.19 |

окт.20 |

ноя.20 |

Динамика, мес., % |

Динамика, год, % |

|

премиум |

476,8 |

536,1 |

561,1 |

4,7% |

17,7% |

|

бизнес |

231,7 |

258,2 |

263,3 |

2,0% |

13,6% |

|

комфорт |

172,5 |

187,5 |

181,6 |

-3,2% |

5,3% |

|

стандарт |

0,0 |

178,4 |

181,5 |

1,8% |

|

|

Среднее |

310,8 |

364,2 |

367,7 |

1,0% |

18,3% |