Впервые с начала пандемии средний уровень вакантности в стрит-ритейле стал снижаться

По итогам II квартала 2021 г. средний уровень вакантности в стрит-ритейле (центральные торговые коридоры Москвы) составил 11,9%, что выше прошлогоднего показателя аналогичного периода на 3,9 п.п. (8,0% во II квартале 2020 г.) При этом по сравнению с итогами I квартала 2021 г. доля свободных площадей снизилась на 0,5 п.п. Это первый раз с начала пандемии в марте 2020 г., когда вакантность в сегменте стрит-ритейла стала сокращаться.

Снижение свободных площадей за последние три месяца говорит об оживлении рынка стрит-ритейла благодаря снятию многих ограничительных мер, что способствовало активизации офлайн деятельности ритейлеров.

В первом полугодии 2021 г. было зафиксировано 257 открытий, что на треть больше показателя 2020 г., но на 38% ниже показателя 2019 г. Причем 128 открытий в январе-июне 2021 г. пришлось на операторов категории «общественное питание» – почти в три раза больше, чем в 2020 г., но меньше на 29%, чем в 2019 г.

В то же время в первом полугодии 2021 г. было на 5% больше закрытий чем в аналогичном периоде прошлого года. Больше всего пришлось на категории «общественное питание», «красоты и здоровье» и «услуги» – суммарно 144 закрытий, что на 19% выше показателя 2020 г., но ниже 2019 г. на 26%.

Дальнейшая динамика вакантности в сегменте стрит-ритейла будет зависеть от развития ситуации с пандемией, а именно будут ли продлеваться текущие ограничения или вводиться новые. По прогнозам Colliers, при позитивном развитии ситуации вакантность в ближайшей перспективе останется на текущем уровне либо незначительно снизится.

Валерия Гвоздева, заместитель директора департамента стрит-ритейла Colliers: «Снижение уровня вакантных площадей в первом полугодии 2021 г. происходило за счет активного развития e-commerce, концепций общепита и мини-форматов продуктовых ритейлеров, под которые бизнес искал новые помещения как в центре, так и в спальных районах. Помимо этого, все больше брендов думают о диверсификации бизнеса и освоении новых сегментов, что также сокращает вакантность. Арендаторы в свою очередь все чаще стали рассматривать переход на процент от товарооборота для разделения рисков. Продолжает активно развиваться гибридный формат – когда собственник делает мелкую нарезку помещений и сдает их в аренду, таким образом, повышая стоимость квадратного метра, а арендатор выигрывает за счет синергии с другими бизнесами. По нашим оценкам, в ближайшей перспективе сегмент стрит-ритейла продолжит плавное восстановление, будут развиваться новые форматы, арендаторы будут искать дополнительные возможности для сотрудничества и повышения своего дохода».

Динамика среднего уровня вакантности центральных улиц Москвы, %

Наиболее востребованные у бизнеса помещения – площадь до 300 кв. м, расположенные в локациях с высоким сформированным трафиком, у которых есть зона выгрузки/погрузки товара, а также парковочные места.

В течение шести месяцев 2021 г. динамично заполнялись помещения, расположенные на пешеходных улицах (-2,1 п.п.), на Патриарших прудах (-2,1 п.п.) и на Бульварном кольце (-4,5 п.п.).

Незначительный рост доли вакантных помещений был зафиксирован на центральных торговых улицах (+0,1 п.п.) и на Садовом кольце (+1,6 п.п.).

Новый Арбат (-3 п.п.), впервые за долгое время стал активно пополняться новыми проектами (их количество под конец полугодия возросло до 15) – кофейня Starbucks, спортивный магазин Adidas, бар «Мумий Тролль music bar», гастробар «Волки & Елки», сеть заведений «Чайхана Navat» и др. Примечательно, что для чайханы Navat данная локация будет второй в Москве после Большой Лубянки.

Динамика вакантности по типам торговых коридоров, %

Динамика вакантности основных торговых улиц Москвы, %

|

Улица |

П1 2020 |

П2 2020 |

П1 2021 |

|

Мясницкая ул. |

7% |

6% |

18% |

|

Петровка ул. |

7% |

12% |

14% |

|

Кузнецкий Мост ул. |

2% |

4% |

8% |

|

Арбат ул. |

8% |

10% |

9% |

|

Новый Арбат ул. |

5% |

9% |

6% |

|

Столешников пер. |

4% |

9% |

7% |

|

Пятницкая ул. |

3% |

7% |

7% |

|

Рождественка ул. |

4% |

6% |

2% |

Структура открытий магазинов и заведений от общего количества открытий по каждому году, %

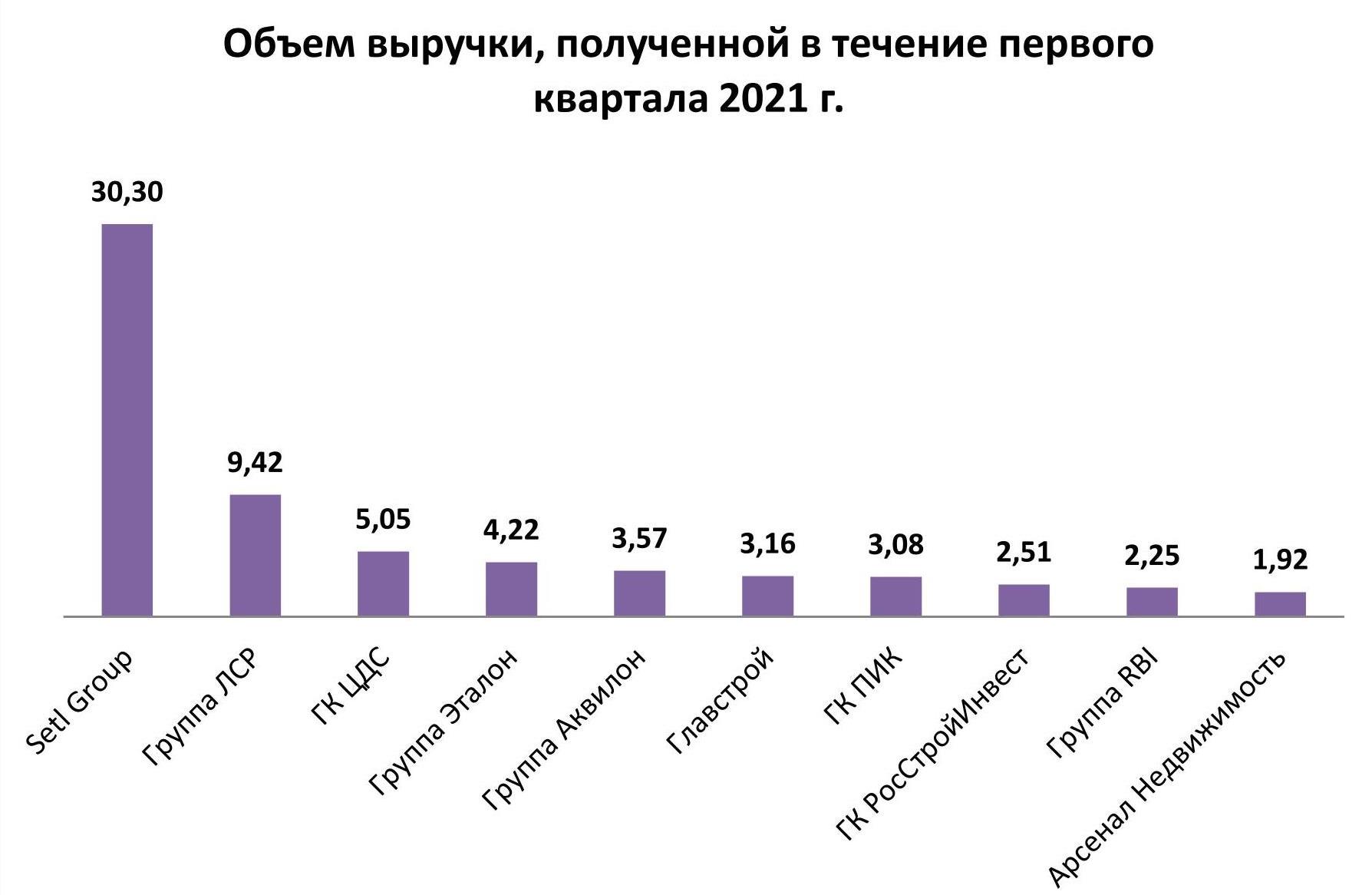

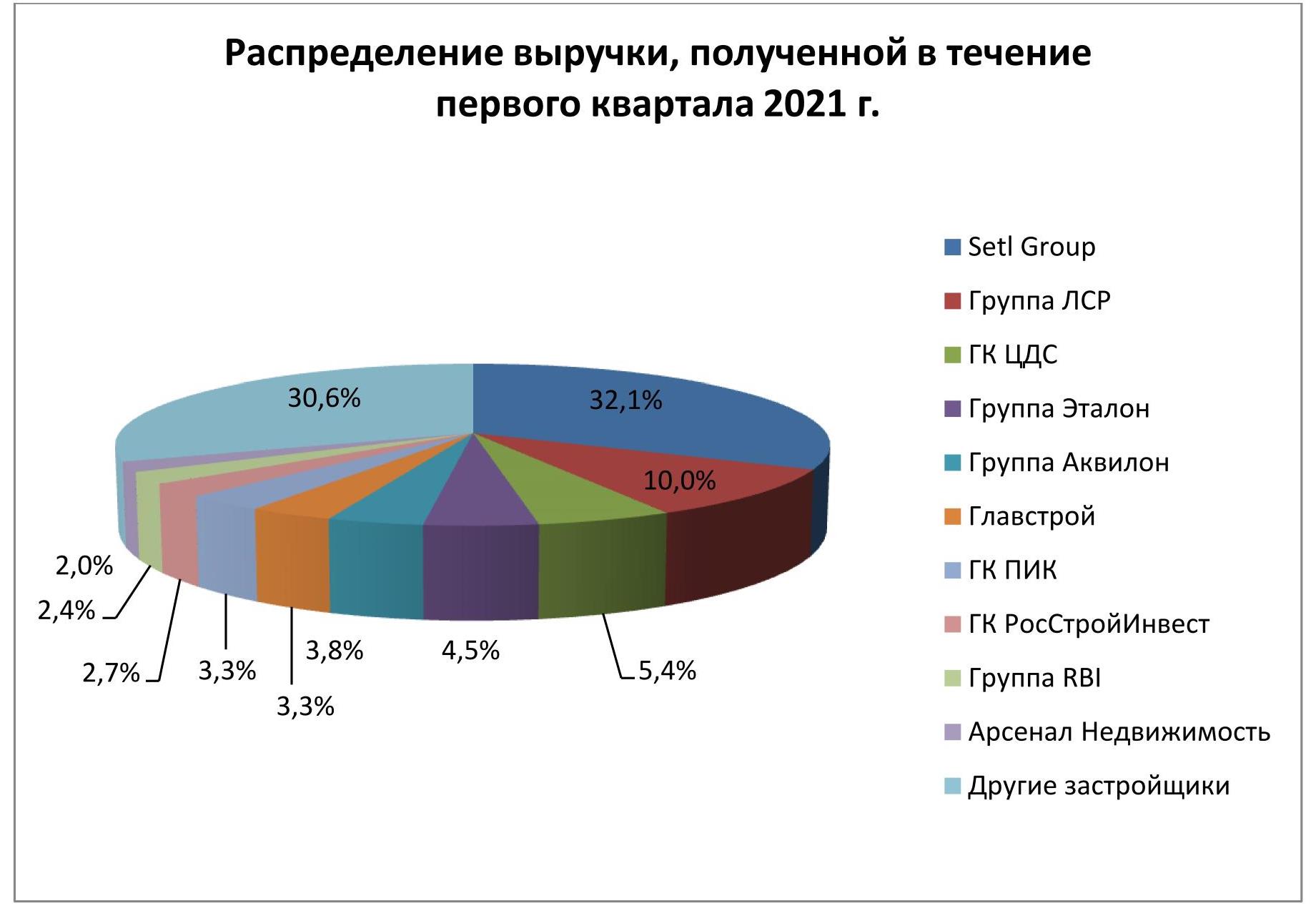

Строительная индустрия Санкт-Петербурга может занести себе в актив первый квартал текущего года. Выручка выросла почти на четверть (23,9%) по сравнению с январем-мартом 2020-го при сопоставимом количестве реализованных лотов. Портал Urbanus.ru изучил, как распределена денежная масса, вложенная в покупку нового жилья, между участниками рынка.

За первые три месяца 2021 г. 64 петербургских девелопера получили 94,33 млрд рублей (оценка Urbanus.ru) от продаж квартир и апартаментов. Почти треть от этой суммы – 30,30 млрд рублей – досталась Setl Group. В ее портфеле на сегодняшний день сосредоточено 15 жилых массивов[1], в которых реализация ведется через договоры долевого участия. В этом пуле есть два сверхгиганта – ЖК «Чистое небо» в Приморском районе (10,07 млрд рублей выручки) и «Солнечный город» в Красносельском (7,18 млрд рублей выручки). На протяжении нескольких лет они остаются безусловными лидерами рынка, конкурируя исключительно между собой. Кроме того, застройщик располагает еще тремя проектами, которые за три месяца преодолели отметку в 2 млрд рублей – ЖК «Панорама Парк Сосновка» (2,58 млрд рублей, четвертый результат по городу), ЖК «Зеленый квартал» (2,49 млрд рублей, шестой результат по городу) и ЖК Svetlana Park (2,24 млрд рублей, седьмой результат по городу). Масштаб этого достижения выглядит тем более впечатляющим, если учесть, что лишь восемь петербургских компаний помимо Setl Group смогли заработать в течение первого квартала те же 2 млрд рублей. И еще 13 девелоперов пополнили свои бюджеты суммой от 1 до 2 млрд рублей. Иными словами, только 22 из 64 участников рынка (то есть одна треть) перешагнули за январь-март рубеж в 1 млрд рублей. В Москве таковых насчитывается 39 (из 83).

Группа ЛСР вынуждена оставаться в положении «вечного второго», контролируя 10,0% первичного рынка в Санкт-Петербурге. В 2021 г. она заметно укрепила свои позиции, запустив вторую очередь ЖК «Морская набережная» на Васильевском острове, и активировав адрес Neva Residence на Петровском. Флагманом ее флотилии выступает крупнейший массив на территории Невского района – ЖК «Цивилизация» (вместе с комплексом «Цивилизация на Неве»). За три месяца здесь состоялось 386 продаж на 3,31 млрд рублей (третий результат по городу). Другой сверхкрупный проект под брендом ЛСР – ЖК «Цветной город». В течение квартала из новостройки выбыли 507 квартир общей стоимостью 2,02 млрд рублей.

На третью строчку поднялась ГК «ЦДС». Она заручилась поддержкой почти 800 покупателей, перечислившими 5,05 млрд рублей за приобретенные квартиры. Самый успешный в коммерческом плане из ее проектов – ЖК «ЦДС Черная речка», собравший кассу в 1,76 млрд рублей.

Группа «Эталон» временно отодвинулась на четвертую позицию. В настоящее время ее интересы преимущественно сосредоточены в полосе между Обводным каналом и широтой, проходящей через станцию метро «Московские ворота». В рамках этих границ базируются пять из девяти новостроек «Эталона» и генерируются более 60% корпоративной выручки (2,56 из 4,22 млрд рублей).

Планку в 3 млрд рублей выручки взяли также Группа «Аквилон», сформировавшая линейку из восьми проектов, петербургское подразделение компании «Главстрой» (ее ЖК «Северная долина» занимает четвертое место среди самых кассовых новостроек) и ГК «ПИК» с тремя жилыми комплексами.

Топ-5 самых кассовых новостроек Санкт-Петербурга по итогам первого квартала 2021 г.

|

Жилой комплекс |

Застройщик |

Район |

Объем выручки, млрд рублей |

Количество реализованных лотов |

|

Чистое небо |

Setl Group |

Приморский |

10,07 |

1873 |

|

Солнечный город* |

Setl Group |

Красносельский |

7,18 |

1562 |

|

Цивилизация** |

Группа ЛСР |

Невский |

3,31 |

386 |

|

Панорама Парк Сосновка |

Setl Group |

Выборгский |

2,58 |

351 |

|

Северная долина |

Главстрой |

Выборгский |

2,54 |

469 |

*с учетом ЖК «Солнечный город. Резиденции»

** с учетом ЖК «Цивилизация на Неве»

Арьергард топ-10 образуют ГК «РосСтройИнвест» (2,51 млрд рублей), Группа RBI (2,25 млрд рублей) и «Арсенал Недвижимость» (1,92 млрд рублей). Вплотную по своим финансовым показателям к этой группе приближается компания «Полис Групп» (1,89 млрд рублей).

[1] ЖК «Солнечный город. Резиденции» рассматривается в контексте исследования как составная часть проекта «Солнечный город», а «Стрижи в Невском 2» как вторая очередь ЖК «Стрижи в Невском».

Средняя площадь квартир бизнес-класса на вторичном рынке за последние пять лет уменьшилась по всем типам квартир, в то время как в массовом сегменте везде кроме однокомнатных квартир средняя площадь увеличилась. Департамент консалтинга и аналитики агентства недвижимости «Азбука Жилья» проанализировал динамику изменения среднего размера квартир на вторичном жилом рынке «старой» Москвы.

В настоящий момент средняя площадь однокомнатной квартиры на вторичном жилом рынке составляет 38,29 кв. м, что меньше, чем год назад на 2,1%. Средняя площадь двухкомнатной квартиры – 58,61 кв. м, что меньше на 1,4%, чем в конце 1 квартала 2020 года. Средняя площадь трехкомнатной квартиры – 87,48 кв. м (практически без изменений за прошедший год).

|

Тип квартиры |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

39.12 |

38.29 |

-2.1% |

|

2 комн. |

59.44 |

58.61 |

-1.4% |

|

3 комн. |

87.58 |

87.48 |

-0.1% |

|

многокомн. |

156.81 |

157.76 |

0.6% |

В разрезе по классам за последний год в массовом сегменте средняя площадь снизилась на 1,4% до 36,73 кв. м у однокомнатных квартир и на 2,4% до 53,63 кв. м у двухкомнатных квартир.

В бизнес-классе наибольшее снижение за год наблюдается у однокомнатных квартир – на 4% до 43,58 кв. м. Также снизилась средняя площадь у трехкомнатных квартир – на 2,7% до 107,16 кв. м.

|

МАССОВЫЙ СЕГМЕНТ |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

37.24 |

36.73 |

-1.4% |

|

2 комн. |

54.93 |

53.63 |

-2.4% |

|

3 комн. |

77.54 |

76.83 |

-0.9% |

|

многокомн. |

122.08 |

122.99 |

0.7% |

|

БИЗНЕС-КЛАСС |

1 кв. 2020 |

1 кв. 2021 |

Динамика за год |

|

1 комн. |

45.4 |

43.58 |

-4.0% |

|

2 комн. |

72.98 |

72.36 |

-0.8% |

|

3 комн. |

110.08 |

107.16 |

-2.7% |

|

многокомн. |

181.94 |

182.26 |

0.2% |

По сравнению с периодом пятилетней давности наблюдается тренд уменьшения показателя средней площади квартир в бизнес-классе. Больше всего снизился средний размер однокомнатных квартир – на 14,2%. Но и по другим типам квартир наблюдается снижение – на 5,7% у двухкомнатных квартир и на 6,8% у трехкомнатных квартир. В то же время изменения среднего метража в массовом сегменте были менее значительными – в среднем на 2%. При этом за 5 лет средняя площадь двухкомнатных квартир увеличилась на 1,7%, а трехкомнатных и многокомнатных на 2,5% и 2,4% соответственно.

|

МАССОВЫЙ СЕГМЕНТ |

1 кв. 2016 |

1 кв. 2021 |

5 лет |

|

1 комн. |

37.41 |

36.73 |

-1.8% |

|

2 комн. |

52.75 |

53.63 |

1.7% |

|

3 комн. |

74.95 |

76.83 |

2.5% |

|

многокомн. |

120.16 |

122.99 |

2.4% |

|

БИЗНЕС-КЛАСС |

1 кв. 2016 |

1 кв. 2021 |

5 лет |

|

1 комн. |

50.77 |

43.58 |

-14.2% |

|

2 комн. |

76.77 |

72.36 |

-5.7% |

|

3 комн. |

115.04 |

107.16 |

-6.8% |

|

многокомн. |

188.54 |

182.26 |

-3.3% |

«Снижение средней площади квартир за последние 5 лет связано с тем, что вторичный рынок пополнился новостройками, которые построили за данный период. Именно на первичном жилом рынке в сегменте бизнес-класса уже несколько лет наблюдается уменьшение площади квартир. Площадь квартир в бизнес-классе в период с 2013 по 2020 год снизилась на 28%. Более низкий метраж квартир позволяет уменьшить общую стоимость жилья, а значит увеличить круг потенциальных покупателей», - отмечает Ярослав Дарусенков, руководитель департамента консалтинга и аналитики агентства недвижимости «Азбука Жилья».