Средняя цена «квадрата» квартир бизнес-класса выросла за год на 33,5%

По данным департамента аналитики компании «БОН ТОН», по итогам мая 2021 г. совокупный объем предложения квартир бизнес-класса на первичном рынке старой Москвы составил 612 тыс. кв.м и 8,3 тыс. лотов. За месяц объем экспозиции вырос на 1,4% площади и на 0,7% лотов, в годовой динамике сокращение составило – 24,4% площади и 22% лотов.

Около 70% предложения приходится на 4 округа: ЮАО – 27,5% (+2,5% за месяц, +13,5% за год), ЗАО – 14% (-2,7% за месяц, -8,9% за год), СВАО -13,9% (-1,3% за месяц, +4,2% за год) и СЗАО -11,6% (-0,3% за месяц, +3,3% за год). Лидером по росту экспозиции за месяц стал ЮВАО – на 41%, за год – ЮВАО и ЮАО – на 64% и 45% соответственно. Больше всего предложение за месяц сократилось в ЗАО – на 16%, а в годовом выражении – в САО и ЗАО - на 72% и 54% соответственно.

Большая часть предложения квартир бизнес-класса представлена на начальной стадии строительной готовности - 51,7% площади (+0,1% за месяц, -15,4% за год): на нулевом цикле - 43% (+4,3% за месяц, +27% за год) и на стадии монтажа первых этажей – 4,4% (-4,1% за месяц, -11,6% за год). Объем предложения на этой стадии строительного цикла вырос за месяц на 1,5%, за год - на 7,5%.

На заключительной стадии находится 38% площади (-4,9% за месяц, -12% за год): на стадии фасадно-отделочных работ (ФОР) – 19,9% (-2,8% за месяц, -6,5% за год), благоустройства – 4,6% (-1,4% за месяц, +1,9% за год) и введены – 13,4% (-0,7% за месяц, -7,3% за год). Объем предложения сократился за месяц на 10%, за год – на 43%.

Большая доля предложения реализуется без отделки 69,4% лотов (+3% за месяц, -8,6% за год), на долю предложения с предчистовой отделкой приходится 22,1% (-3,4% за месяц, +5% за год), с отделкой – 8,6% (+0,4% за месяц, +3,8% за год). Объем предложения без отделки за год сократился на 30%, с полной отделкой, напротив, вырос на 41%.

По итогам мая 2021 г. средневзвешенная цена квадратного метра (СВЦ) квартир бизнес-класса составила 352 тыс. руб. (+2% за месяц, +33,5% за год). Самым доступным округом стал ВАО с СВЦ на уровне 268,2 тыс. руб. (+1,1% за месяц, +26,5% за год), самым дорогим - СЗАО - 390,7 тыс. руб. (+12,7% за месяц, +49,6% за год). Больше всего за месяц и за год СВЦ выросла в СЗАО – на 12,7% и 49,6% соответственно.

Рейтинг округов по СВЦ на рынке квартир бизнес-класса, тыс. руб.

Эксперты портала Urbanus.ru совместно с аналитиками платформы bnMAP.pro изучили ситуацию на рынке новостроек Санкт-Петербурга и Ленинградской области, чтобы установить в какой мере рынки зависят от банковского финансирования, направляемого на покупку жилья. В последнем квартале прошлого года влияние ипотечных программ на уровень спроса заметно уменьшился. Однако этот тренд оказался краткосрочным.

В июне прошлого года мощности ипотечного стимулирования вышли на максимальные показатели. Три четверти (75,7%) всех объектов недвижимости на первичном рынке Санкт-Петербурга покупались на заемные средства. Кредитная «лихорадка» продолжалась все лето, но уже осенью доля ипотечных лотов начала снижаться. В ноябре индикатор опустился до 64,8%, а накануне Нового года – уже до 63,7%. Однако в первом квартале 2021-го спрос на кредиты вновь активизировался. В январе удельный вес квартир и апартаментов, на покупку которых было получено банковское финансирование, достиг 68,1%, к началу весны – 71,7%. В целом по сравнению с началом прошлого года сектор ипотечных лотов в структуре розничных сделок расширился на 14 процентных пунктов (до 69,6%).

Важно учитывать, что подъем кредитования происходит на фоне снижения покупательной способности целевой аудитории. За год квадратный метр прибавил в цене 27,4%. При этом, согласно официальной статистике, уровень реальных доходов жителей Санкт-Петербурга остался таким же, как в 2019 г. Это означает, что нагрузка ипотечных выплат на семейные бюджеты стала ощущаться намного сильнее. В сложившихся обстоятельствах уменьшить тяжесть ежемесячных платежей представляется возможным только при увеличении срока кредитования. Расчеты bnMAP.pro подтверждают эту тенденцию. По состоянию на январь-февраль 2020 г. покупатель жилья в «северной столице» брал кредит в среднем на 17 лет и 5 месяцев. В 2021-м этот период увеличился на 23 месяца. Как правило, ипотечные обязательства растягиваются на 20 лет (38% случаев) или еще дольше (26% случаев). Краткосрочные программы по кредитованию (до 10 лет включительно) задействуются относительно редко – в 15% случаев.

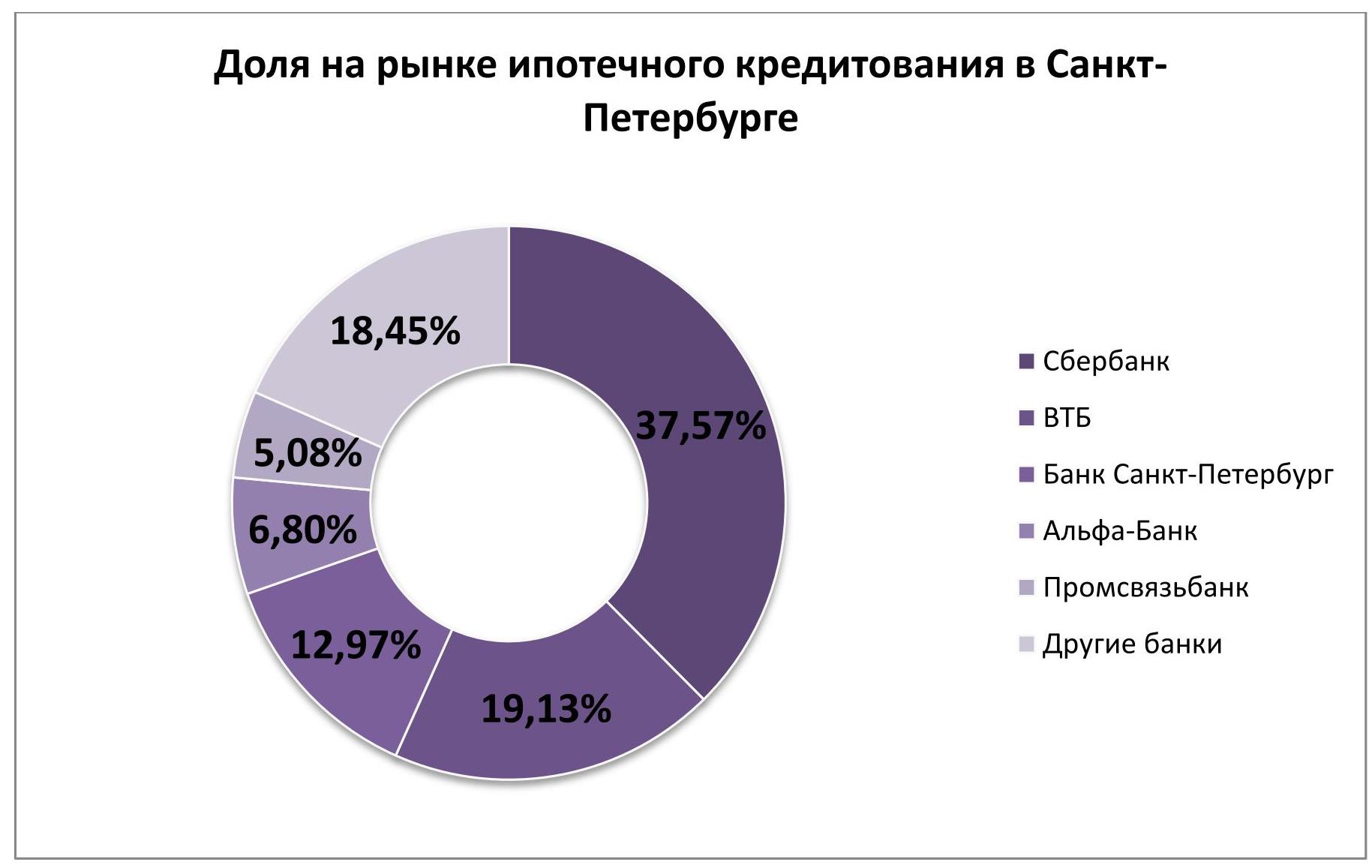

По количеству профинансированных сделок первое место занимает Сбербанк. Его выбирает свыше трети всех ипотечных заемщиков (37,57%). Группа ВТБ серьезно отстает по этому показателю. Ее представительство ограничивается 19,13%. Тройку крупнейших залогодержателей по местной традиции замыкает «Банк Санкт-Петербург». К его услугам обращаются без малого 13% ипотечников. Среди значимых «миноритариев» нужно выделить «Альфа-Банк» (доля 6,80%) и «Промсвязьбанк» (5,08%).

На рынке Ленинградской области зафиксированы схожие процессы. В регионе также наметился рост интереса к ипотечным продуктам. Здесь, как и в Санкт-Петербурге, зависимость спроса от банковских кредитов начала ослабевать осенью. Доля ипотечных сделок понизилась до 67,7% в ноябре. Затем последовал предновогодний всплеск (70,2%). В январе рынок вновь вернулся к показателям конца осени. Но в феврале-марте ипотечная составляющая в структуре розничных сделок достигла 72,7-74,2%.

Покупатель жилья в Ленинградской области также вынужден мириться с увеличением срока обременения. За последний год этот показатель вырос на 19 месяцев – до 18 лет и 10 месяцев.

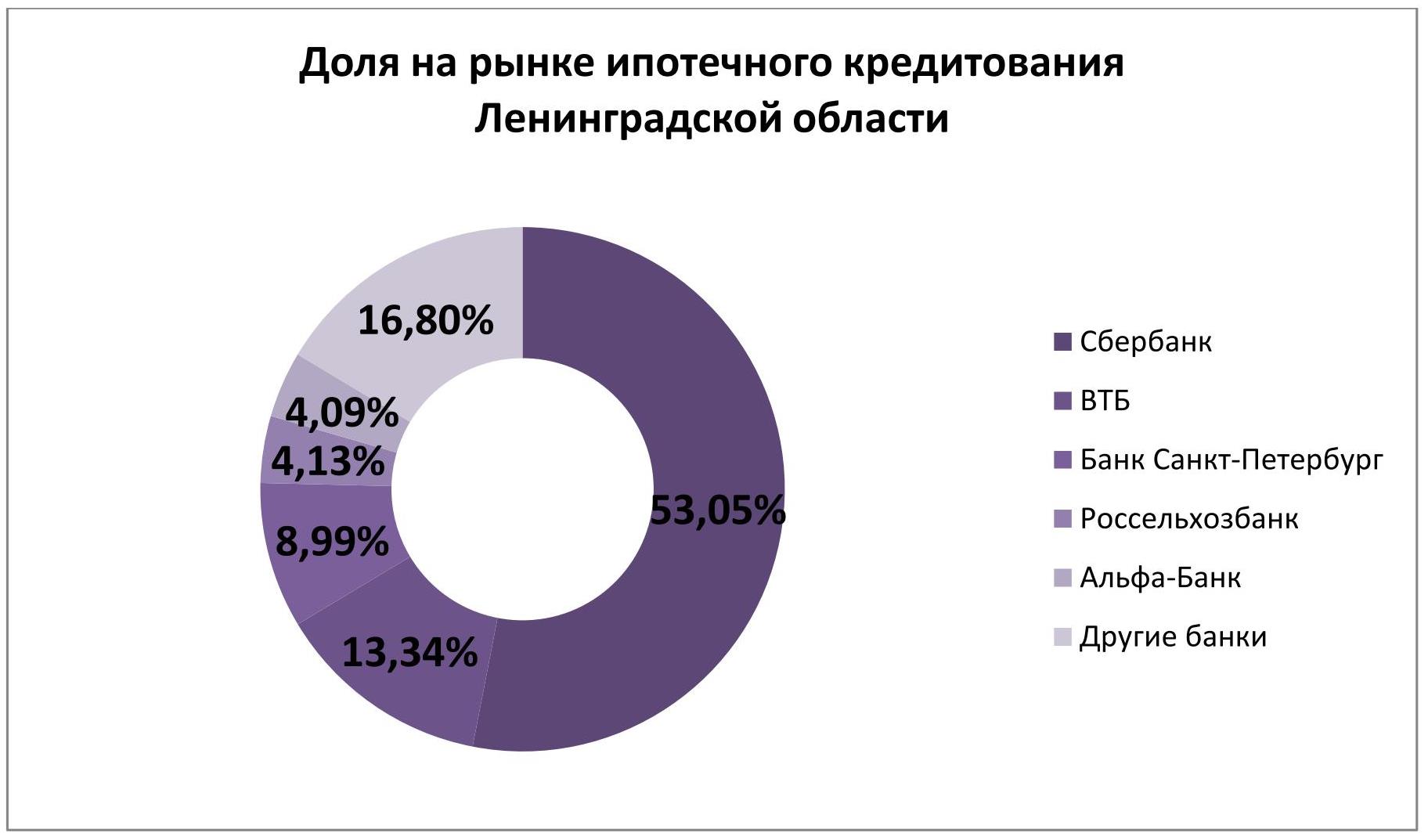

Гегемония Сбербанка в области проявляется намного сильнее, чем в Санкт-Петербурге. Под его контролем находится больше половины (53,05%) рынка ипотечного кредитования. Лишь 13,34% тех, кто нуждается в займе, предпочитают ВТБ и менее 9% – «Банк Санкт-Петербург». Также в топ-5 нашлось место для «Россельхозбанка», на счету которого 4,13% выданных кредитов. Он смог потеснить «Альфа-Банк», сектор которого чуть меньше – 4,09%.

По оценкам Knight Frank St Petersburg, развитие сегмента доставки продуктов и дарксторов привели к росту спроса на городские склады (urban logistic).

В последнее время у арендаторов в Петербурге резко вырос спрос на склады внутри КАД размером 2000 – 3000 кв. м, но свободных помещений подобного размера в черте города практически не осталось. Средняя доля свободных площадей по итогам марта 2021 г. составила 1,7%, снизившись на 2,4 п. п. в сравнении с итогами 2019 г. Объем вакантных площадей снизился более чем в 2 раза. Средневзвешенная ставка аренды увеличилась на 9%, и составила 530 руб./м2/мес. в сравнении с декабрем 2019 г. Главным драйвером роста urban logistic стал переход жителей города на доставку продуктов питания и готовой еды.

Объем качественной складской недвижимости в городской черте составил 1,256 тыс. кв. м., это 31% от совокупного объёма площадей, расположенных в Санкт-Петербурге и близлежащих районов Ленинградской области. На долю спекулятивного предложения в городской черте пришлось 74% складских площадей.

Повышенный интерес арендаторов гарантирует выгоду для девелоперов, но развивать это направление непросто из-за нехватки участков. Хорошей альтернативой могли бы стать площади, которые предлагаются в «сером поясе», но они не отвечают запросам арендаторов, поскольку не дают возможности хранить продукты. Кроме того, в большинстве случаев компании хотят иметь алкогольную лицензию, а сделать ее в старом здании не представляется возможным. Компании смотрят в сторону современных складов.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «В периметре города есть много организаций, которые владеют земельными участками до 10 тыс. кв. м., на этой площади они могли бы возводить склады от 1500 до 2000 кв. м. и очень успешно сдавать их в аренду. Стоимость возведения таких складов достаточно приемлема, при том, что ставка аренды будет не ниже, чем на классе А».