Обновленная льготная ипотека позволяет купить только 19% квартир

Президент России Владимир Путин на пленарном заседании Петербургского международного экономического форума выступил за продление программы льготной ипотеки еще на год. Однако максимальный лимит кредита составит 3 млн рублей для всех регионов, а ставка повысится до 7%. Эксперты Циан рассчитали, какой объем первичного рынка и квартиры с какими характеристиками попадают под новые условия льготного ипотечного кредитования.

Для дальнейших расчетов применяется условие, что потенциальный покупатель обращается к застройщику с минимально возможным первым взносом в 15% от стоимости квартиры. С учетом максимального лимита в 3 млн рублей, стоимость выбранного жилья не должна превышать 3,530 млн рублей. Первый взнос в данной ситуации составит около 530 тыс. рублей.

- 19% квартир на первичном рынке крупных городов (500 тыс. +) можно будет купить по льготной ипотеке на новых условиях. Без учета рынка Москвы и Санкт-Петербурга – 27%. С прежним лимитом 6 млн рублей доля подходящих квартир составляла в регионах 88%.

- В Москве с обновлением максимального кредита доля подходящего жилья снизится с 58% до 0%. В Санкт-Петербурге – с 87% до 5%.

- Снижение лимита до 3 млн рублей сделало субсидию неактуальной для Москвы, Сочи, Казани и Санкт-Петербурга.

- Максимальная доля квартир, подходящих для субсидии, зафиксирована в Кирове (80%) и Челябинске (74%).

- Стоимость квартиры по льготной ипотеке (2,65 млн рублей) – в два раза ниже, чем в целом по рынку (5,15 млн).

- Для того, чтобы воспользоваться льготной ипотекой, нужно собрать в среднем 42% от стоимости жилья вместо минимально разрешенных банками 15%. Порядка 70% стоимости в качестве первого взноса придется копить в Москве, Петербурге и Сочи.

- По льготной ипотеке удастся купить преимущественно однокомнатные квартиры. Средняя площадь жилья, подходящего под субсидию с первым взносом 15%, - 37,8 кв. м. Это на 33% меньше, чем в среднем по рынку (56,6 кв. м).

- Трехмиллионный лимит по льготной ипотеке уже превышен в 2/3 регионов.

- Каждую пятую квартиру на первичном рынке крупных городов можно купить по льготной ипотеке на новых условиях

Эксперты Циан проанализировали, какая доля от объема предложения новостроек в городах с численностью населения от 500 тысяч человек соответствует условиям льготной ипотеки. Для этого были посчитаны квартиры в строящихся (не сданных) корпусах, продажи которых идут по ДДУ, в т.ч. с эскроу-счетами. Учитывались города, объем предложения на первичном рынке которых превысил 500 квартир (26 населенных пунктов).

При минимальном первом взносе 15% по обновленной льготной ипотеке можно будет взять в кредит каждую пятую квартиру (19%). Однако доля доступного жилья во многом зависит от конкретного города. В аутсайдерах - Москва, где на первичном рынке отсутствуют предложения в бюджете до 3,53 млн рублей. В Московской области под новый лимит подходит порядка 12% всего предложения или около 3 тыс. лотов, причем речь идет о городах дальнего Подмосковья на востоке области, т.е не самых престижных локациях.

Менее 10 подходящих лотов в Сочи – иными словами, наравне с Москвой данный город выбывает из списка локаций, где актуальная обновленная льготная ипотека с минимальным первоначальным взносом. Не повезло и жителям Казани и Санкт-Петербурга, где с первым взносом в 15% можно выбирать всего из 4% и 5% квартир соответственно. Иными словами, льготная ипотека теперь неактуальна для городов с самой высокой ценой квадратного метра по РФ.

Менее трети всех квартир подходит под трёхмиллионный лимит во Владивостоке, Нижнем Новгороде, Екатеринбурге, Уфе, Краснодаре, Тюмени, Новосибирске.

В 6 из 26 городов даже с минимальным первым взносом можно выбирать как минимум из половины всех квартир в продаже. В лидерах – Киров (80%), Челябинск (74%). В списке также – Иркутск, Рязань, Ростов-на-Дону и Пенза.

С прежним лимитом для регионов в 6 млн рублей и соответственно максимальной стоимостью квартиры примерно в 6,7 млн (первый взнос 15%) в перечисленных городах доля доступного жилья составляла 88% (не учитывается Москва и Санкт-Петербург с другими максимальными лимитами). Сейчас – 27% (только для городов с лимитом 6 млн рублей).

Что касается Москвы и Петербурга, то с лимитом в 12 млн рублей на сегодняшний день и первым взносом 15%, максимальная стоимость жилья не может превышать примерно 14,12 млн рублей. В данном бюджете экспонируются на первичном рынке 58% квартир в столице и 87% в Санкт-Петербурге. После ограничения лимита 3 млн, в Москве не останется подходящего предложения, в Санкт-Петербурге его доля снизится до 5%.

Доля квартир первичного рынка, подходящих для льготной ипотеки по новым правилам (п.в.15%, сумма кредита - 3 млн)

|

Город |

Доля квартир, подходящих под условия льготной ипотеки |

Средняя площадь квартиры по льготной ипотеке, кв. м |

Средняя площадь квартиры на первичном рынке, кв. м |

Разница в площади (квартира по льготной ипотеке/ предложение на рынке), кв. м |

Средняя стоимость квартиры по льготной ипотеке, млн р. |

Средняя стоимость квартиры в целом по рынку, млн р. |

Разница в стоимости, кол-во раз |

Необходимый первый взнос по льготной ипотеке для покупки средней квартиры с лимитом 3 млн |

|

Киров |

80% |

43 |

49 |

-6 |

2,16 |

2,56 |

1,2 |

достаточно минимального |

|

Челябинск |

74% |

48,8 |

58 |

-9,2 |

2,3 |

2,95 |

1,3 |

достаточно минимального |

|

Иркутск |

59% |

29,8 |

43,7 |

-13,9 |

2,24 |

3,63 |

1,6 |

17% |

|

Рязань |

53% |

43 |

60,9 |

-17,9 |

2,42 |

3,57 |

1,5 |

16% |

|

Ростов-на-Дону |

51% |

36,9 |

49,6 |

-12,7 |

2,8 |

3,89 |

1,4 |

23% |

|

Пенза |

51% |

38,8 |

56,2 |

-17,4 |

2,53 |

3,72 |

1,5 |

19% |

|

Воронеж |

45% |

43,8 |

58,8 |

-15 |

2,66 |

4,12 |

1,5 |

27% |

|

Барнаул |

44% |

42,4 |

62,4 |

-20 |

2,69 |

3,95 |

1,5 |

24% |

|

Ярославль |

43% |

43,1 |

62,5 |

-19,3 |

2,73 |

3,77 |

1,4 |

20% |

|

Волгоград |

42% |

45,9 |

63,1 |

-17,2 |

2,84 |

3,99 |

1,4 |

25% |

|

Красноярск |

39% |

41,5 |

59,9 |

-18,4 |

2,82 |

4,46 |

1,6 |

33% |

|

Ижевск |

36% |

42,7 |

58,6 |

-15,9 |

2,74 |

4 |

1,5 |

25% |

|

Липецк |

36% |

50,4 |

69,5 |

-19,2 |

2,9 |

3,95 |

1,4 |

24% |

|

Пермь |

34% |

39,4 |

58 |

-18,6 |

2,86 |

4,33 |

1,5 |

31% |

|

Самара |

34% |

42,8 |

58,7 |

-16 |

2,66 |

4,64 |

1,7 |

35% |

|

Новосибирск |

31% |

37,6 |

56,1 |

-18,5 |

2,77 |

5,06 |

1,8 |

41% |

|

Тюмень |

30% |

33,7 |

57,6 |

-23,9 |

2,87 |

5,07 |

1,8 |

41% |

|

Краснодар |

29% |

38 |

53,5 |

-15,5 |

2,61 |

4,77 |

1,8 |

37% |

|

Уфа |

27% |

38,1 |

59,7 |

-21,6 |

2,76 |

5,39 |

2 |

44% |

|

Екатеринбург |

20% |

33 |

61,2 |

-28,2 |

2,83 |

6,04 |

2,1 |

50% |

|

Нижний Новгород |

20% |

28,7 |

56,6 |

-27,9 |

2,9 |

5,54 |

1,9 |

46% |

|

Владивосток |

18% |

27,5 |

47,4 |

-19,9 |

3,29 |

6,08 |

1,8 |

51% |

|

Санкт-Петербург |

5% |

23,7 |

53,6 |

-29,9 |

3,02 |

9,7 |

3,2 |

69% |

|

Казань |

4% |

31 |

55,9 |

-24,9 |

3,16 |

6,22 |

2 |

52% |

|

Сочи |

0% |

22,1 |

43,8 |

-21,7 |

3,4 |

10,56 |

3,1 |

72% |

|

Москва |

Нет подходящих квартир |

12 |

75% |

|||||

|

Все города |

19% |

37,8 |

56,6 |

-18,8 (33%) |

2,65 |

5,15 |

1,94 |

42% |

Источник: Аналитический центр Циан

- Реальный первый взнос – 42% вместо 15%

По подсчетам аналитиков Циан, в среднем по 26 городам, попавшим в выборку (более 500 строящихся квартир, население от 500 тыс. человек), бюджет предложения составил 5,15 млн рублей. Средняя цена квартиры, которая попадает в программу льготного ипотечного кредитования по обновленному лимиту – 2,65 млн. Таким образом, реальная стоимость квартиры в новостройке – в два раза выше, чем стоимость жилья, подходящего под программу льготного ипотечного кредитования.

Наибольшая разница между реальной стоимостью и стоимостью доступного жилья по льготной ипотеке зафиксирована в Сочи и Казани (более чем в три раза). Минимальная разница (в пределах 30%) – в Челябинске, Кирове, Волгограде, Ярославле, Липецке.

Циан подсчитал, какой реальный первый взнос должен быть у заемщика, чтобы воспользоваться программой льготного ипотечного кредитования с лимитом в 3 млн рублей. В целом по всем 26 городам – это 42% от цены средней квартиры.

В Москве придется копить 75% от стоимости средней квартиры, в Сочи – 72%, в Санкт-Петербурге – 69%. Около половины стоимости жилья нужно собрать в Казани, Владивостоке, Екатеринбурге и Нижнем Новгороде.

Стандартный минимальный первый взнос в 15-20% при трехмиллионном лимите доступен в Кирове, Челябинске, Рязани, Иркутске, Пензе и Ярославле.

То есть льготная ипотека по-прежнему останется инструментом покупки, но для тех клиентов, кто сможет собрать больший взнос на покупку жилья, в не минимальный в размере 15%.

- В тесноте, да не в обиде: квартира по льготной ипотеке на треть меньше средней по рынку

По льготной ипотеке удастся купить преимущественно однокомнатные квартиры. Средняя площадь жилья, подходящего под субсидию с первым взносом 15%, - 37,8 кв. м. Это на 33% меньше, чем в среднем по рынку (56,6 кв. м). То есть обновленная льготная ипотека скорее походит тем, кто приобретает свое первое жилье.

В отдельных городах средняя площадь подходящей квартиры соответствует только студии, пригодной для проживания максимум одного человека. Это Сочи (22 кв. м), Санкт-Петербург (23,7 кв. м), Владивосток (27,4 кв. м), Нижний Новгород (28,7 кв. м), Иркутск (29,8 кв. м), Казань (31 кв.м).

Рассчитывать на компактные двухкомнатные квартиры, в т.ч – евроформата, можно покупателям в Волгограде (45,9 кв. м), Челябинске(48,8 кв. м) и Липецке (50,3 кв. м).

Самые существенные «потери» относительно средней площади в квадратных метрах зафиксированы в Санкт-Петербурге (-30 «квадратов»), Екатеринбурге (-28,2 «квадрата»), Нижнем Новгороде (-27,9 «квадратов»). Максимально приближенными к средней площади квартиры по льготной ипотеке оказались в Кирове (-6 кв. м), Челябинске (-9,2 кв. м) и Ростове-на-Дону (-12,7 кв. м).

Циан отмечает, что благодаря «семейной ипотеке», заемщики по которой априори интересуются большей площадью (так как в семье есть хотя бы один ребенок), покупатели смогут выбирать и большие площади ( с лимитом по кредиту до 12 млн рублей и ставкой 6%). Таким образом, льготное ипотечное кредитования в новом формате скорее подходит для несемейных покупателей, выбирающих свое первое жилье. А «семейная ипотека» позволяет компенсировать низкий кредитный лимит для остальных категорий клиентов.

- Трехмиллионный лимит по льготной ипотеке уже превышен в 2/3 регионов

Средний размер займа на первичном рынке в целом по РФ в апреле 2021 г. – 3,9 млн р., что на треть выше, чем будет выдаваться по льготной ипотеке после 1 июля. В разрезе федеральных округов лимит в 3 млн пока не превышен только в Южном и Приволжском ФО.

Источник: Аналитический центр Циан по данным ЦБ РФ

Жители 29 регионов фактически не почувствуют пересмотра программы – в них средняя сумма займа по льготной ипотеке - до 3 млн рублей. Для сравнения – всего год назад (на старте льготного ипотечного кредитования) до 3 млн рублей привлекали жители 68 регионов.

В Москве средний ипотечный займ составляет сейчас 7 млн рублей, Санкт-Петербурге – 4,6 млн. таким образом, снижение лимита фактически означает завершение программы льготного ипотечного кредитования для данных локаций.

|

Средняя сумма ипотечного займа на первичном рынке |

|||

|

2,2- 2,5 млн |

2,6-2,8 млн |

2,9 млн |

3 млн |

|

Алтай |

Удмуртия |

Пермский край |

Ярославская обл. |

|

Псковская обл. |

Челябинская обл. |

Башкортостан |

Крым |

|

Алтайский край |

Марий Эл |

Свердловская обл. |

Кемеровская обл. |

|

Курганская обл. |

Краснодарский край |

Тамбовская обл. |

Костромская обл. |

|

Ульяновская обл. |

Пензенская обл. |

Карелия |

Хакасия |

|

Воронежская обл. |

Калининградская обл. |

||

|

Оренбургская обл. |

Ростовская обл. |

||

|

Рязанская обл. |

Вологодская обл. |

||

|

Кировская обл. |

|||

|

Самарская обл. |

|||

|

Чувашия |

Источник: Аналитический центр Циан |

||

“Обновленный лимит по льготной ипотеке позволит снизить ежемесячную индексацию цен на жилье, поскольку порядка 70% покупателей приобретают квартиры в кредит, – отмечает Алексей Попов, руководитель аналитического центра Циан. – Также с рынка уйдет наиболее рискованная категория заемщиков, которые брали 12 млн рублей, а в качестве первого взноса – привлекали потребительский кредит. В итоге это снизит количество потенциально неблагонадежных клиентов.

Расширение программы льготной ипотеки на семьи с одним ребёнком позволит частично компенсировать урезанный лимит. Но часть спроса перейдет на вторичный рынок, где также действует льготное ипотечное кредитование для семей с детьми.

Но едва ли не более важным фактором сейчас становятся показатели доступности жилья, цены на которое выросли за год почти на четверть при стагнирующих доходах населения. Поэтому многое будет зависеть и от того, смогут ли сами банки предлагать дополнительные «субсидии» в рамках собственных программ с девелоперами”.

Доля квартир с отделкой от застройщика на рынке массовых новостроек Москвы в 2020 году увеличилась на 19 п.п. и составила 65% к концу 2020 года, по подсчетам аналитиков «Метриум». Вместе с тем снизилась доля не только квартир без ремонта, но и с предчистовой отделкой.

В декабре 2020 года на рынке массовых новостроек Москвы застройщики продавали порядка 14,1 тыс. квартир, подсчитали аналитики «Метриум». Из них 9,2 тысяч предлагались девелоперами с финишной отделкой. Порядка 3,6 тыс. квартир были предусмотрены без ремонта и еще 1,3 тыс. – в формате white box, то есть в предчистовой отделке.

За прошедший год сократилось предложение всех типов отделки, кроме чистовой. Число вариантов жилья под ключ за год увеличилось на 19%. Количество квартир без ремонта в продаже снизилось почти наполовину (–48%). Число вариантов жилья с предчистовой отделкой также радикально уменьшилось – на 40%.

«Квартиры с отделкой позволяют существенно расширить потенциальную аудиторию покупателей, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – Когда мы даем клиентам выбор, мы можем привлечь покупателей с разными тактическими целями – одни стремятся пораньше заселиться и сэкономить, другим хочется полностью реализовать свой дизайн-проект. Некоторые застройщики идут дальше, и предлагают несколько вариантов отделки. К примеру, в нашем проекте “Любовь и голуби” все квартиры и апартаменты предлагаются с отделкой white box. Дополнительно клиент может заказать финишную отделку, которая представлена в двух ценовых пакетах – “комфорт” и “бизнес”, которые различаются по стоимости материалов, используемых для ремонта».

Соотношение квартир с разным типом отделки к концу 2020 года было таким. Большая часть жилья продавалась под ключ (65% против 46% годом ранее). Доля квартир без отделки составила 25%, тогда как в декабре 2019 года она достигала 41%. Предложение квартир с предчистовой отделкой снизилось за год с 13% до 9%.

«Квартира с отделкой – во многом антикризисный продукт, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Отделка от застройщика дешевле ремонта собственными силами и заселиться можно сразу после получения ключей, не затрачивая средства, скажем, на аренду временного жилья. Стоимость ремонта включается в ипотеку, если покупатель привлекает кредит. В то же время линейка квартир без отделки также останется на рынке, потому что всегда найдутся клиенты, которые хотят радикально перестроить планировку жилья или реализовать авангардный проект».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

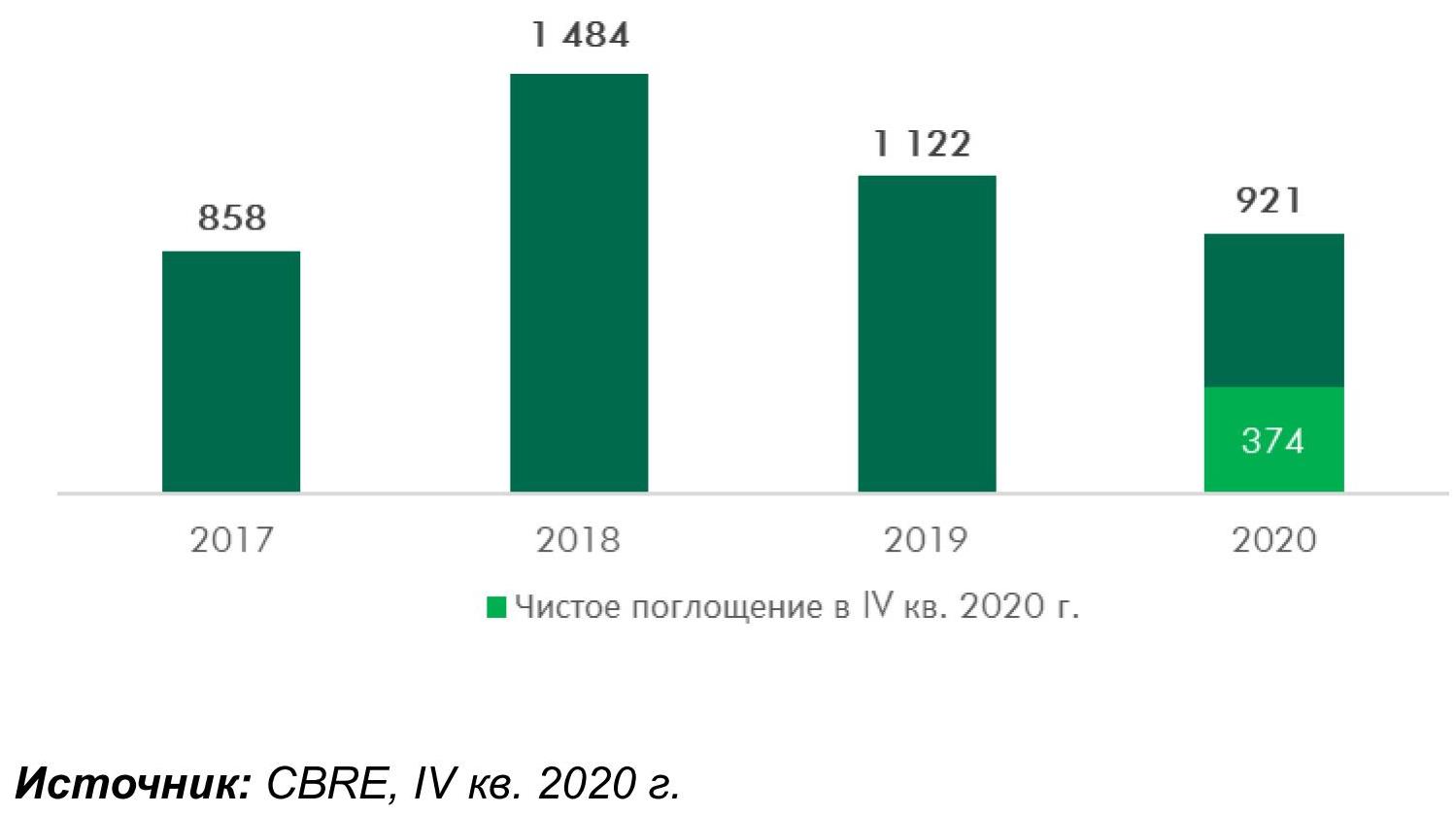

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».