Свято место – крупные девелоперы не спешат строить в провинции

За прошедший год число застройщиков в России сократилось на 20%, подсчитали аналитики «Метриум», основываясь на рейтинге девелоперов Ерз.рф. Стало меньше не только малых девелоперов, но и компаний с крупными проектами. Заметнее всего это отразилось на строительстве в небольших городах, однако крупные застройщики, за исключением нескольких компаний, пока не стремятся в провинцию.

Пандемия коронавируса, резкие падения и взлеты продаж, продолжение постепенного перехода на банковское финансирование, рост себестоимости строительства – все эти тенденции противоречиво повлияли на российский девелопмент за прошедший год. Проанализировав статистику Единой информационной системы жилищного строительства (ЕИСЖС) и Единого ресурса застройщиков (Erzrf.ru), эксперты «Метриум» рассказывают, как за последний год в России изменилось число девелоперов, география и масштабы их деятельности, а также оценили, в каком состоянии отрасль приближается к новому поворотному пункту – завершению субсидирования ипотеки 1 июля.

Застройщиков в России стало на 20% меньше

С апреля 2020 года число компаний, которые строят дома по закону о долевом строительстве, сократилось на 20%. К началу мая прошлого года в рейтинге Единого ресурса застройщиков насчитывалось 2 694 девелоперских компаний, которые строили более 113 млн кв.м жилья. К маю 2021 года список сократился до 2 148 компаний, а общий объем застройки уменьшился до 100 млн кв.м. Таким образом, подсчитали эксперты «Метриум», за 12 месяцев с начала пандемии количество девелоперов в стране снизилось на 20%, а масштабы строительства – на 12%.

За пределами столичных субрынков жилья (то есть за пределами Москвы с Московской областью и Санкт-Петербурга с Ленинградской областью) год назад работали 2 177 застройщиков, а сейчас их число снизилось до 1 732, то есть на 20%. В такой же мере стало меньше девелоперов и в столичных регионах.

В провинции за последний год стали строить на 12% меньше жилья. Если год назад за пределами столичных регионов возводили 63,8 млн кв.м, то сейчас – 56 млн. В Московском и Санкт-Петербургском регионах сейчас строят на 11% меньше жилья, чем год назад – 44,1 млн против 49,5 млн кв.м.

Впрочем, в разрезе масштабов девелоперского бизнеса и регионов его присутствия сокращение строительства не столь же равномерно.

С рынка уходят самые маленькие компании

Заметнее всего за прошедший год стало меньше компаний, которые реализуют небольшие строительные проекты. По данным ЕИСЖС, к началу мая 2020 года в России работали 900 групп компаний, которые возводили жилье суммарной площадью до 10 тыс. кв.м., а в теперь их число сократилось до 788, то есть на 12%. Аналитики «Метриум» отмечают, что уменьшение этого показателя не всегда означает ликвидацию застройщика. Возможно, девелопер нарастил объемы строительства и перешел в другую «весовую категорию», но поскольку именно небольшим застройщикам было сложно получить банковское финансирование, такой сценарий скорее исключение, чем правило.

Между тем самая многочисленна группа застройщиков в России – те, кто строят от 10 тыс. до 50 тыс. «квадратов», – за прошедший год не изменилась. К ней относятся немногим более 900 компаний.

Ряды более крупных застройщиков также поредели. По подсчетам экспертов «Метриум», на 10% меньше стало компаний, которые строят 50-500 тыс. кв.м, а также на 28% тех, кто возводит от 500 тыс. до 1 млн кв.м. Правда, в последнем случае речь идет о малочисленной группе застройщиков.

«Уход с рынка крупных девелоперов, которые строят более 500 тыс. кв.м, – это большая редкость и событие для рынка, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Поэтому очевидно, что в когорте застройщиков с крупномасштабным бизнесом речь идет о перераспределении между ними рынка и динамике их портфелей. Если мы посмотрим на верхнюю двадцатку крупнейших девелоперов России, то увидим, что за прошедший год некоторые из них снизили объем строительства на 10-15%, тогда как другие его нарастили на 10-20%. По данной статистике мы видим, как в первую очередь сокращается прослойка средних застройщиков (строят от 50 до 500 тыс. кв.м), а также маленьких девелоперов. Среди “тяжеловесов” с переменным успехом идет борьба за рынок, покупателей и участки под строительство, что прямо влияет на масштаб их деятельности».

Впрочем, отмечают эксперты «Метриум», пока конкурентная борьба разворачивается в основном в крупных городах страны, тогда как в маленьких населенных пунктах застройщиков присутствует всё меньше.

Источник: «Метриум» по данным ЕИСЖС

Меньше всего строительство сократилось в городах-миллионниках

Уход застройщиков и сокращение строительства в прошедшем году заметнее всего были в маленьких городах. Основываясь на данных ЕИСЖС, аналитики «Метриум» подсчитали, что в городах с населением до 50 тыс. человек (типичный районный центр) с апреля 2020 по апрель 2021 года застройщиков стало на 9% меньше, а в городах с населением от 50 тыс. до 250 тыс. – на 14%. В региональных центрах (города с населением от 250 тыс. до 1 млн человек) также число девелоперов сократилось – на 8%. Больше игроков стало только в городах-миллионниках – на 3%.

Объемы строительства при этом сократились во всех городах России, но в наибольшей степени – в городах с населением менее 1 млн человек. Так, в пунктах с населением до 50 тыс. жителей стали строить на 4% меньше, чем год назад; в городах, где живут 50-250 тыс. человек, – на 14%; в центрах с 250 тыс. – 1 млн жителей – на 7%. В городах-миллионниках суммарная площадь застройки уменьшилась только на 3%.

Эксперты «Метриум» полагают, что строительство в провинции сокращается из-за низкой рентабельности жилых проектов и небольшой емкости рынка. Платежеспособных покупателей здесь меньше, чем в крупных городах, как и разница между себестоимостью строительства и конечной ценой квадратного метра на рынке. Банки кредитуют проекты здесь неохотно. Соответственно на строительном рынке освобождается ниша, которую могут занять более крупные застройщики, но они с этим не спешат.

Источник: «Метриум» по данным ЕИСЖС

Крупные девелоперы не спешат в провинцию

Освобождающиеся ниши на региональных рынках жилья гипотетически могут занять крупные федеральные застройщики, но их экспансия за пределами столиц пока весьма ограниченная. Почти все крупнейшие девелоперы России «родом» из Москвы и Санкт-Петербурга и работают там же. Но есть и исключения.

Аналитики «Метриум» проанализировали географию деятельности крупнейших застройщиков. Они посчитали, сколько жилья строят эти девелоперы за пределами «домашних» регионов (то есть по месту регистрации), а также вне столичных агломераций (Москва и Московская область, Санкт-Петербург и Ленинградская область).

Как выяснилось, только шесть из 20 крупнейших застройщиков страны возводят больше 100 тыс. кв.м. жилья в провинции. Больше всего строит за пределами столиц и домашнего региона компания «ЮгСтройИнвест» (Ставропольский край), которая работает в Краснодарском крае и Ростовской области, где она возводит в сумме 785 тыс. кв.м. жилья. На втором месте группа «ПИК» (Москва), которая помимо Москвы, Санкт-Петербурга и Московской области реализует в провинции 655 тыс. кв.м. жилья. Наконец на третьей позиции – «Кортрос» (Москва), которая строит в регионах 543 тыс. кв.м. жилья.

«Полагаю, крупные застройщики неизбежно будут выходить на региональные рынки жилья, – говорит Станислав Киселёв, генеральный директор ГК «КОРТРОС». – В столицах рынок перегрет, конкуренция высокая, площадки для строительства всё сложнее. Конечно, прежде всего интересны большие города, которые динамично развиваются. Здесь столичные застройщики вполне могут найти свою нишу, и наш опыт это подтверждает. В Екатеринбурге мы реализуем крупнейший жилищный проект в Европе в районе Академический и возглавляем топ застройщиков по Свердловской области. Также мы строим жилье в Пермском крае, а ранее работали еще и в Ярославской области. Только в Екатеринбурге мы возводим 9 млн кв.м. жилья. Московские девелоперы могут привнести в регионы более прогрессивные практики строительства и высокое качество продукта, что поможет занять конкурентную нишу и получить прибыль».

Сколько жилья строят крупнейшие российские девелоперы в провинции

|

Топ-20 застройщиков по объему строительства |

Домашний регион |

Апрель 2021 |

Апрель 2020 |

||||

|

Строят всего, тыс. кв.м |

Регионы присутствия кроме домашнего |

Строят за пределами домашнего* региона, тыс. кв.м |

Строят всего, тыс. кв.м |

Регионы присутствия кроме домашнего |

Строят за пределами домашнего* региона, тыс. кв.м |

||

|

ЮгСтройИнвест (ГК ЮСИ) |

Ставропольский край |

1 340 |

2 |

785 |

978 |

2 |

510 |

|

ПИК |

Москва |

5 896 |

9 |

655 |

6 760 |

8 |

923 |

|

КОРТРОС |

Москва |

751 |

3 |

543** |

707 |

2 |

360 |

|

Брусника |

Свердловская область |

595 |

5 |

480 |

525 |

4 |

338 |

|

ИНТЕКО |

Москва |

501 |

2 |

187 |

517 |

2 |

196 |

|

ЛСР |

Санкт-Петербург |

2 657 |

3 |

176 |

3 076 |

2 |

184 |

|

ФСК |

Москва |

1 218 |

3 |

57 |

737 |

3 |

69 |

|

Холдинг Setl Group |

Санкт-Петербург |

2 368 |

1 |

48 |

2 581 |

1 |

27 |

|

Самолет |

Москва |

1 377 |

1 |

0 |

1 098 |

1 |

0 |

|

ЮгСтройИмпериал |

Краснодарский край |

1 204 |

0 |

0 |

1 105 |

0 |

0 |

|

ИНГРАД |

Москва |

1 146 |

1 |

0 |

1 213 |

1 |

0 |

|

Гранель |

Москва |

887 |

1 |

0 |

963 |

1 |

0 |

|

Эталон |

Санкт-Петербург |

875 |

2 |

0 |

756 |

2 |

0 |

|

Главстрой |

Москва |

850 |

2 |

0 |

1 086 |

3 |

25 |

|

А101 ДЕВЕЛОПМЕНТ |

Москва |

822 |

0 |

0 |

689 |

0 |

0 |

|

СпецСтройКубань |

Краснодарский край |

808 |

0 |

0 |

838 |

0 |

0 |

|

ДОНСТРОЙ |

Москва |

801 |

0 |

0 |

462 |

0 |

0 |

|

Группа ЦДС |

Санкт-Петербург |

778 |

1 |

0 |

836 |

1 |

0 |

|

MR Group |

Москва |

755 |

0 |

0 |

616 |

1 |

0 |

|

Аквилон |

Архангельская область |

672 |

2 |

0 |

537 |

2 |

0 |

|

МИЦ |

Москва |

623 |

1 |

0 |

849 |

1 |

0 |

*Без учета строительства в Москве, Московской области, Санкт-Петербурге и Ленинградской области

**Уточненные данные застройщика

Источник: «Метриум» по данным ЕИСЖС и ЕРЗ

Впрочем, отмечают эксперты «Метриум», в 2021 году общая площадь строящегося большими девелоперами жилья в провинции увеличилась. Если в апреле прошлого года она составляла 2,6 млн кв.м, то в апреле 2021 года – 2,9 млн кв.м. Таким образом, застройщики нарастили свое присутствие на региональных рынках жилья на 11%.

«В ближайшие годы едва ли можно ожидать, что крупные застройщики заменят уходящих с локальных рынков небольших игроков, – полагает Мария Литинецкая. – Строить одну трехподъездную пятиэтажку в небольшом районном центре далеко за пределами отлаженной цепочки производства, логистики и сбыта крупной компании не интересно и накладно. Поэтому дефицит нового жилья в провинции может обостриться, особенно с учетом стремительно растущего объема ветхого жилья. Все эти проблемы осложнит прекращение субсидирования ипотечных ставок. Чем сложнее и депрессивнее локальный рынок, тем хуже придется там застройщикам без поддержки со стороны платежеспособного покупателя. В такой ситуации необходимо разработать меры поддержки девелоперов, работающих в небольших городах, а также пакет стимулов для крупных игроков, чтобы способствовать их выходу на региональные рынки».

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек массового сегмента. Объем предложения сократился на 25,9%. Средняя цена квадратного метра составила 225 025 руб. (+8,4% за квартал; +21,1% за год).

По данным «Метриум», на рынке новостроек массового сегмента г. Москвы по итогам I квартала 2021 года в реализации находились 87 проектов с общим объемом предложения около 10 480[1] квартир, суммарная площадь лотов составила 560 тыс. кв. м. Количество экспонируемых лотов относительно IV квартала 2020 года сократилось на 25,9%, а продаваемая площадь уменьшилась на 27,9%.

Новые проекты на рынке новостроек массового сегмента в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

Источник: «Метриум»

Также рынок пополнился 14 корпусами в составе следующих проектов:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

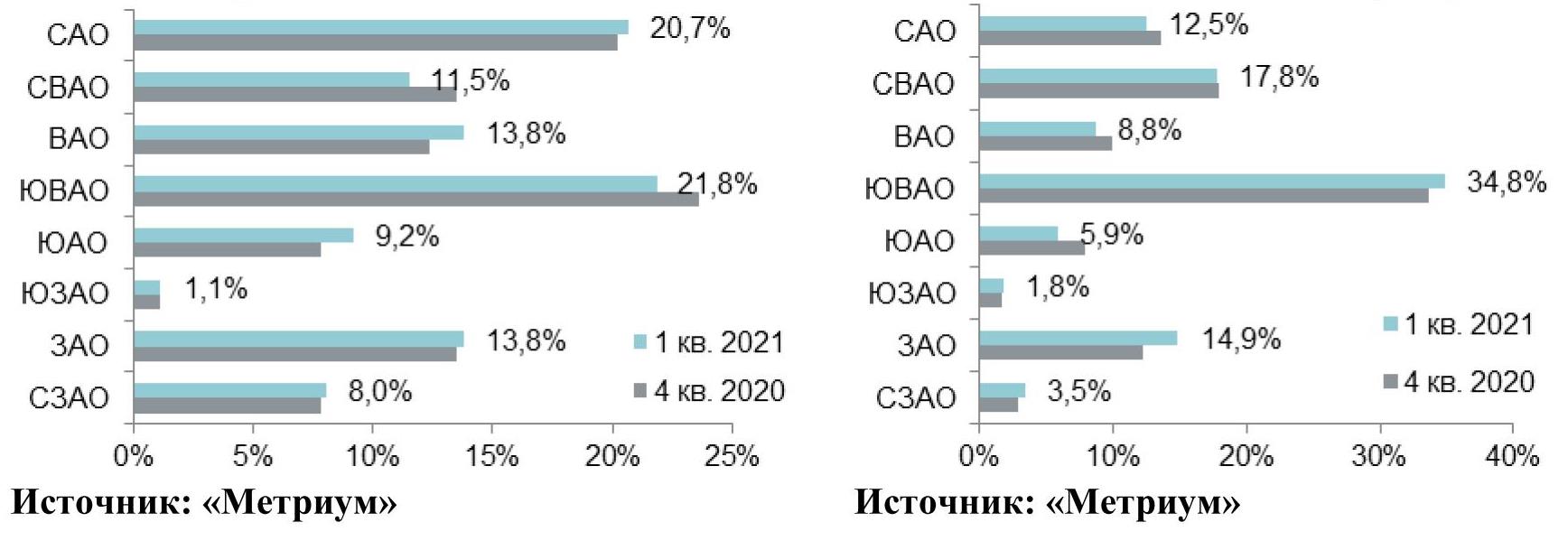

В структуре предложения по округам наибольший объем предложения представлен в ЮВАО (34,8%; +1,2 п.п.). Доля СВАО составила 17,8% рынка (-0,1 п.п.), немногим меньше приходится на САО (12,5%; -1,1 п.п.). Выросла доля ЗАО (14,9%; +2,6 п.п.), так как в округе состоялся релиз нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК). Было замечено сокращение экспозиции в ВАО и ЮАО, их доли составили 8,8% (-1,3 п.п.) и 5,9% (-2,0 п.п.) соответственно. Минимальное количество лотов предлагается в СЗАО (3,5%; +0,5 п.п.) и ЮЗАО (1,8%; +0,1 п.п.).

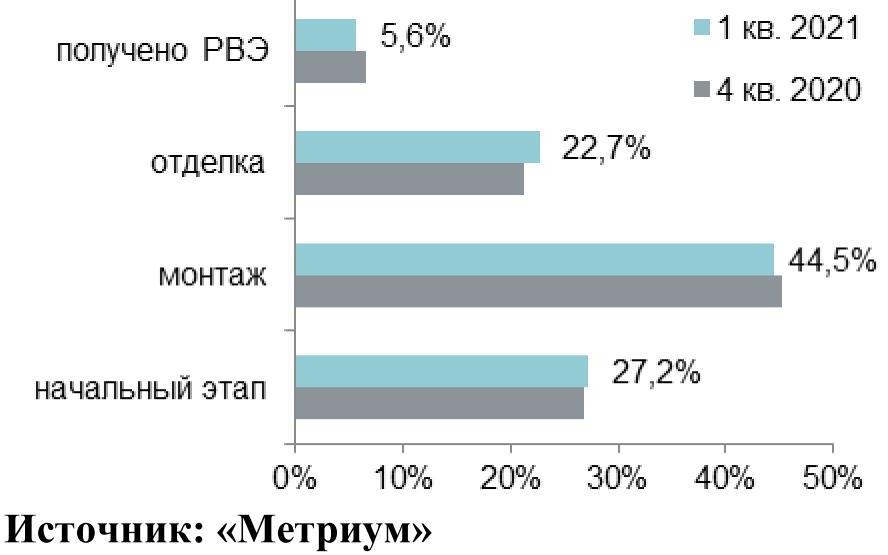

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (44,5%; -0,6 п.п.). В корпусах на начальном этапе строительной готовности представлено 27,2% квартир (+0,4 п.п.). Доля лотов в домах, в которых проводятся отделочные работы, выросла на 1,3 п.п., составив 22,7%. Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (5,6%; -1,1 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

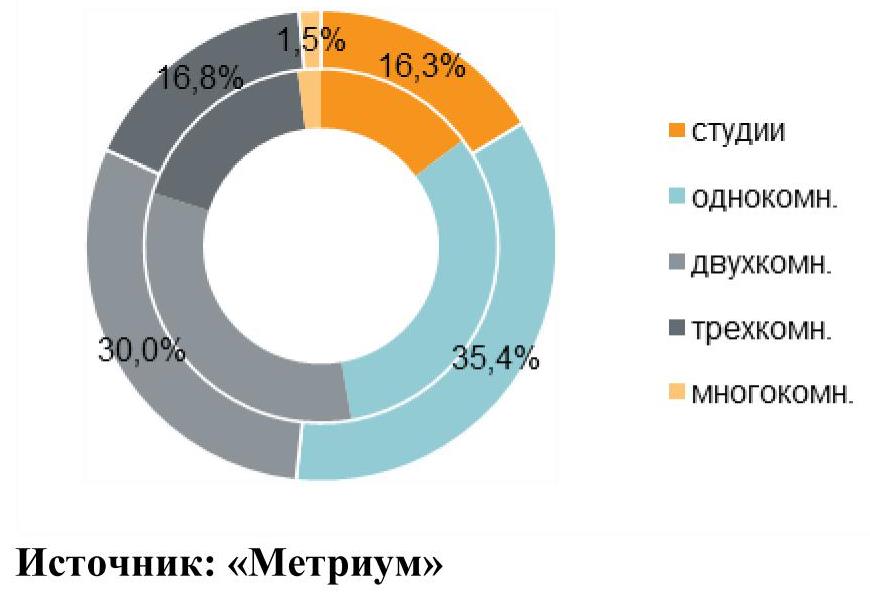

По итогам I квартала наблюдалось плавное увеличение доли студий и однокомнатных квартир за счет сокращения доли остальных типов квартир. Преимущественный объем предложения представлен однокомнатными квартирами (35,4%; -3,0 п.п.). Доля двухкомнатных квартир уменьшилась на 2,7 п.п., составив 30% рынка. Почти в равном соотношении представлены трехкомнатные квартиры и квартиры-студии: 16,8% (-1,2 п.п.) и 16,3% (+1,5 п.п.) соответственно. Многокомнатные лоты занимают наименьшую долю от совокупного объема предложения (1,5%; -0,7 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

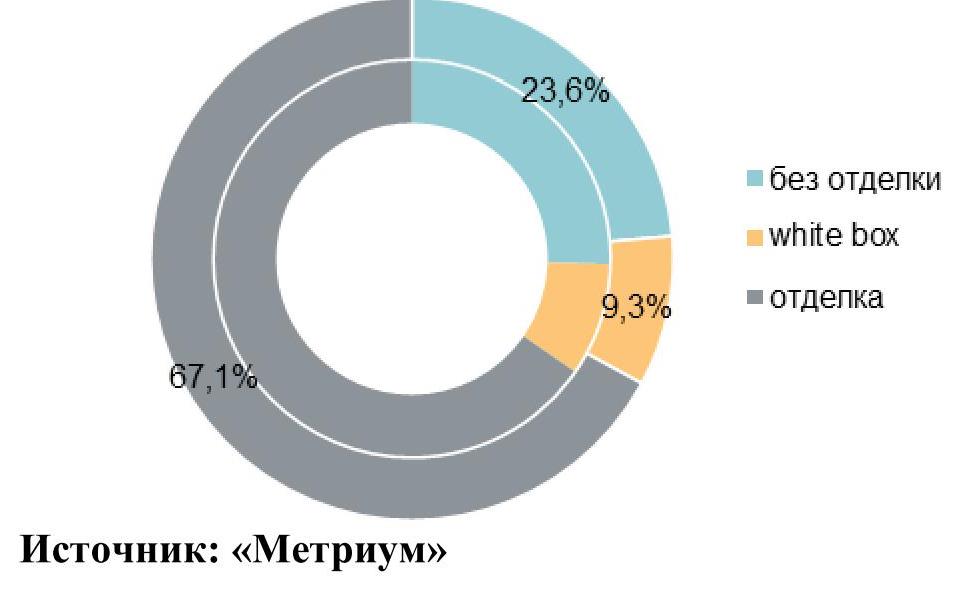

Тренд увеличения доли квартир с отделкой в I квартале 2021 года продолжился. Основной объем предложения на первичном рынке новостроек Москвы экспонируется с финишной отделкой (67,1%), доля выросла за квартал на 1,7 п.п. На квартиры без отделки пришлось 23,6% рынка (-1,8 п.п.). Доля квартир с отделкой white box составила 9,3% (+0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

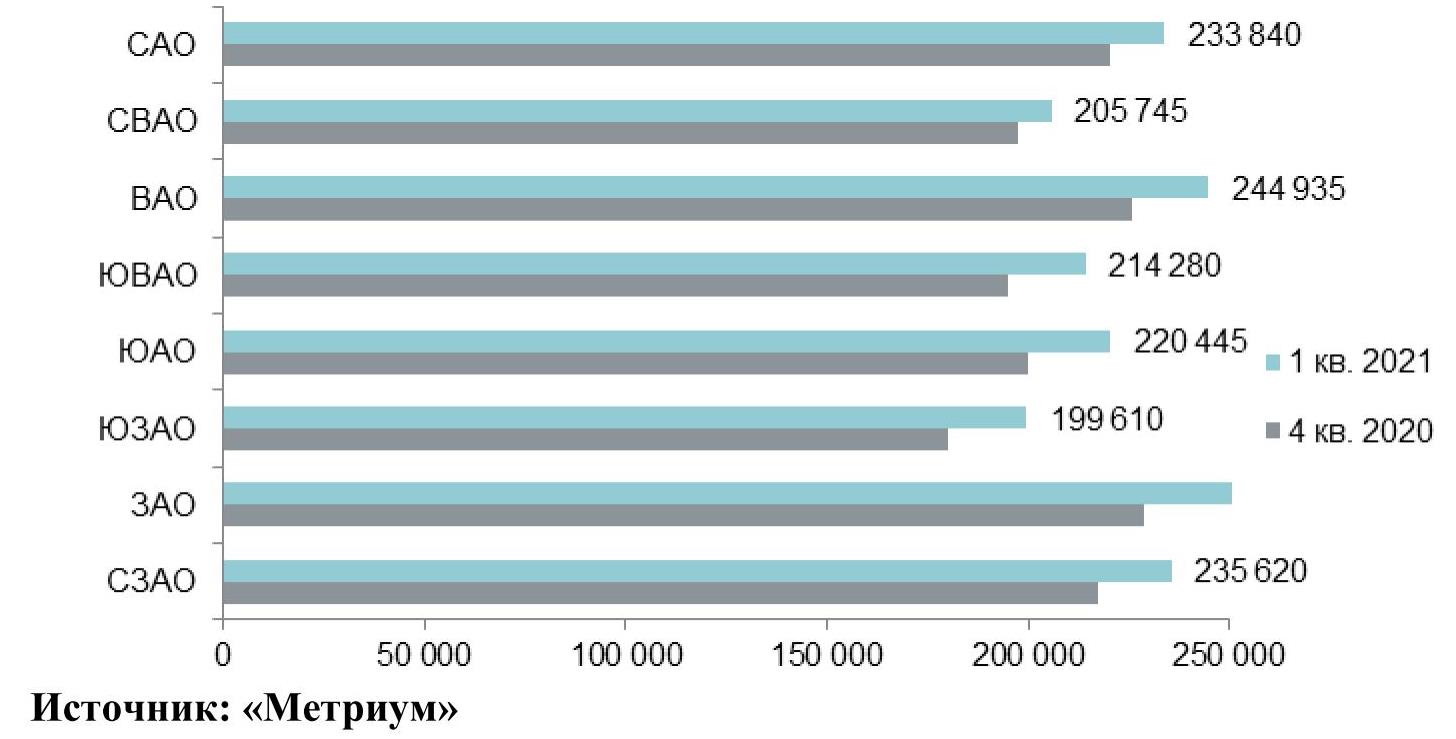

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам I квартала составила 225 025 руб. (+8,4% за квартал; +21,1% за год). Рост цен зафиксирован во всех округах. Наибольший прирост отмечен в ЮЗАО, ЗАО и ЮАО (+10,7%, +10,6% и +10,4% соответственно), что связано с плановым повышением цен во многих проектах, а также изменением структуры предложения – увеличилась доля квартир меньшей комнатности с более высокой ценой квадратного метра. Во всех остальных округах средневзвешенная цена квадратного метра выросла от 4,2% до 9,8%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I квартале 2021 г.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 12,03 млн руб. (+5,6% за квартал; +10% за год). Однако основной прирост показателя наблюдался в марте. В январе-феврале текущего года средний бюджет предложения не превышал 11,76 млн руб. В разрезе типологий средние бюджеты за прошедший квартал увеличились до следующих уровней:

– студии – 6,54 млн руб. (+8,0%);

– однокомнатные – 9,54 млн руб. (+8,1%);

– двухкомнатные – 13,79 млн руб. (+9,2%);

– трёхкомнатные – 18,36 млн руб. (+8,5%);

– многокомнатные – 25,61 млн руб. (+12,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,0 |

26,3 |

40,2 |

182 000 |

248 705 |

445 400 |

4 047 000 |

6 540 825 |

10 785 315 |

|

1К |

30,7 |

40,8 |

65,2 |

168 877 |

233 705 |

411 600 |

6 017 200 |

9 535 455 |

19 239 815 |

|

2К |

43,7 |

62,5 |

110,9 |

137 251 |

220 560 |

356 100 |

8 692 320 |

13 785 390 |

26 592 155 |

|

3К |

65,3 |

85,5 |

139,6 |

128 792 |

214 850 |

350 665 |

10 067 400 |

18 360 805 |

33 551 035 |

|

4К+ |

81,2 |

112,7 |

129,1 |

160 000 |

227 125 |

325 370 |

15 744 900 |

25 607 410 |

39 174 525 |

|

итого[2] |

14,0 |

53,4 |

139,6 |

128 792 |

225 025 |

445 400 |

4 047 000 |

12 026 280 |

39 174 525 |

Источник: «Метриум»

Рейтинг самых доступных предложений в марте 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4,1 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 16,4 кв. м за 4,8 млн руб.

Основные тенденции

«В I квартале 2021 года активность девелоперов в сегменте первичного рынка новостроек массового сегмента была умеренной – вышло три новых проекта, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За аналогичный период в 2020 году в реализацию поступило только два новых жилых комплекса. В начале 2021 года застройщики продолжили реализацию уже представленных проектов массового сегмента. Так, за три месяца вышло большое количество новых корпусов в составе «старых» проектов (14 корпусов против 11 в I кв. 2020 года).

Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться, достигнув очередного антирекорда. В I квартале 2021 года объем экспозиции снизился до 10,5 тыс. штук. (-25,9% за квартал; -21,7% за год).

Средневзвешенная цена квадратного метра предложения при этом достигла очередного максимума. К концу марта квадратный метр в новостройках столицы стоил в среднем 225 тыс. рублей (год назад – 185,8 тысяч рублей). В отдельных округах показатель вплотную приблизился к отметке в 250 тыс. руб. и даже превысил ее. Пропорционально средней цене квадратного метра увеличился и средний бюджет предложения до 12 млн руб. (+5,6% за квартал; за год «всего» +10% за счет уменьшения средней площади квартиры в экспозиции на 5,4 кв.м).

В первые три месяца 2021 года количество заключенных сделок на первичном рынке «старой» Москвы по всем сегментам составило около 14,6 тыс.[3] (+23% относительно аналогичного периода 2020 года). Доля ипотеки достигла 64% против 55% годом ранее. Таким образом, высокий спрос продолжает присутствовать на рынке, что обуславливает дефицит предложения и рост цен.

Ситуация на рынке продолжает обостряться и рынок уходит все дальше от состояния баланса. Объем предложения продолжает падать, а цены достигают новых высот. Вероятнее всего, текущие тенденции сохранятся на рынке до середины 2021 года, однако нельзя предсказать насколько предельные значения будут достигнуты по основным показателям спроса и предложения. Сгладить текущее состояния рынка может выход нового объема квартир и стабилизация спроса, что начнет происходить в конце II – начале III квартала текущего года».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в «старой» Москве, без оптовых покупок.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

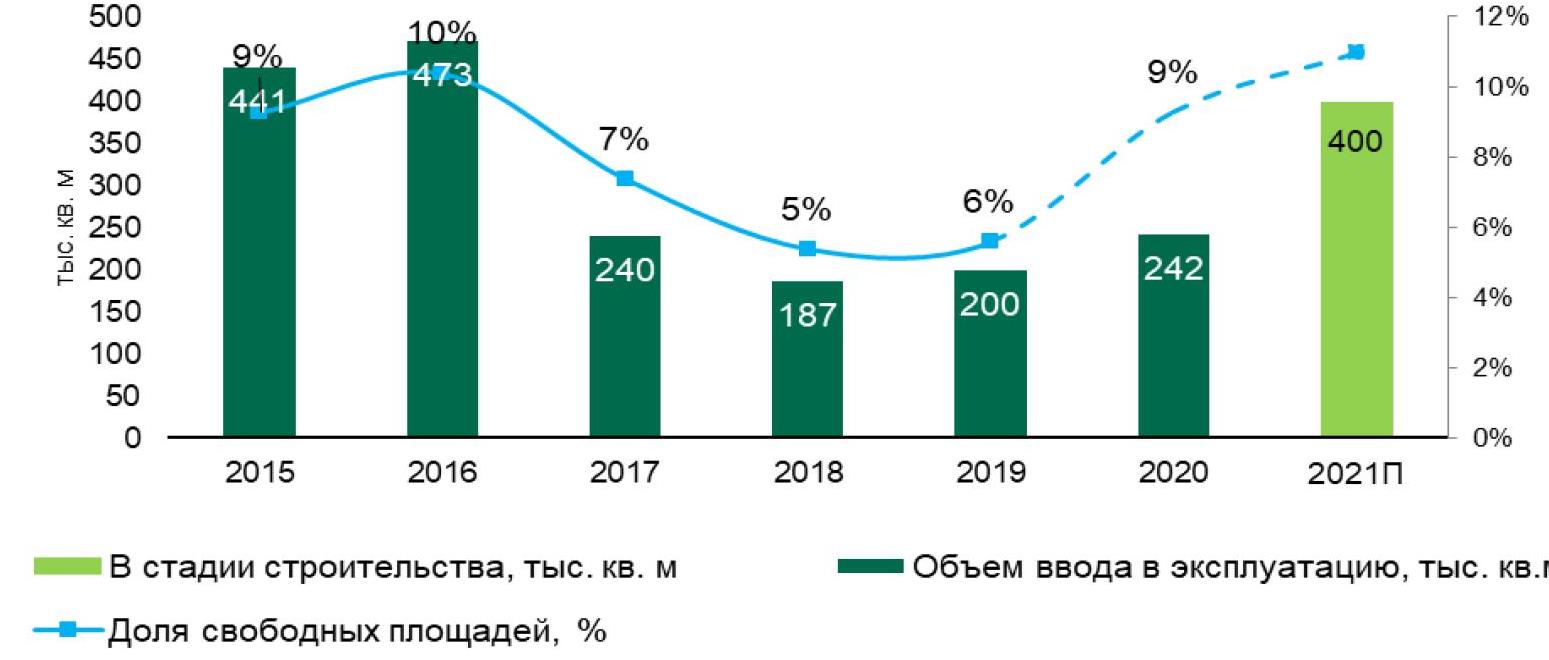

Новое предложение

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

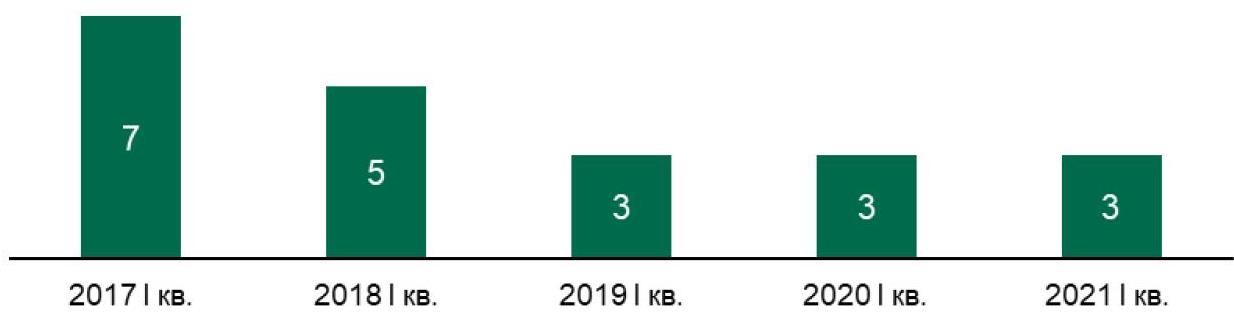

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.