Итоги мая на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги мая на московском рынке новостроек массового сегмента. Объем предложения впервые с начала года увеличился на 18,2%. Средневзвешенная цена квадратного метра выросла на 2,1% за месяц и 15% с начала года, составив 238 670 руб.

По данным «Метриум», по итогам мая 2021 года на рынке новостроек массового сегмента г. Москвы в реализации находились 90 проектов с общим объемом предложения около 11 955[1] квартир, их суммарная площадь составила 620 тыс. кв. м. Количество экспонируемых лотов относительно апреля впервые с начала года увеличилось на 18,2%, а продаваемая площадь выросла на 16,7%.

Новые проекты на рынке новостроек массового сегмента в мае 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Южные сады |

А101 Девелопмент |

Южное Бутово |

ЮЗАО |

|

2 |

Михалковский |

РГ-Девелопмент |

Головинский |

САО |

Источник: «Метриум»

Первичный рынок жилья пополнился двумя новыми проектами. Кроме того, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Лучи» (корп. 12);

– «Мякинино парк» (корп. 3.2, 3.4);

– «Сиреневый парк» (3-я очередь: корп. 3.1, 3.2);

– «LIFE-Варшавская» (корп. 4, 5);

– ÀLIA (корп. 6, 7).

Лидером в структуре экспозиции по округам по-прежнему является ЮВАО (27,8%; -7,1 п.п.), но при этом это единственный округ, в котором объем предложения в абсолютном выражении сократился (почти на 200 квартир). Второе и третье место у округов СВАО и САО, где сконцентрировано 14,8% (-1,9 п.п.) и 14,5% (-1,9 п.п.) всех квартир соответственно. В САО открылись продажи в новом проекте «Михалковский» (девелопер «РГ-Девелопмент») с ограниченным пулом квартир, поэтому новинка не оказала ощутимого влияния на объем экспозиции в локации. В ЗАО, несмотря на выход новых корпусов в проектах «Лучи» и «Мякинино парк» и общего увеличения количества экспонируемых квартир в округе на 190 лотов, отмечено уменьшение доли предложения на 0,4 п.п. (до 12,5%). Самый заметный прирост доли экспозиции зафиксирован в ЮЗАО (9,5%; +7,6 п.п.) из-за старта продаж в новом проекте «Южные сады» (девелопер «А101 Девелопмент»), на данный округ с мая 2019 приходилась минимальная доля рынка. В ВАО отмечено сокращение доли квартир на 0,2 п.п. (до 8,4%). Наименьшие доли наблюдались в ЮАО (7,8%; +2,6 п.п.) и СЗАО (4,8%; +1,2 п.п.), где стартовали продажи в новых корпусах «LIFE-Варшавская» (ЮАО), ÀLIA (СЗАО).

Выход новых проектов и корпусов с большим объемом экспонируемых квартир изменил структуру предложения по стадиям строительной готовности. В мае наибольший объем экспозиции массового сегмента был представлен в объектах, находящихся на начальном этапе строительства (39,6%; +11,5 п.п.). Почти треть предложения в домах на этапе монтажа этажей – 32,8% (-8,6 п.п.). В корпусах на этапе отделочных работ предлагалось 24,2% (-1,5 п.п.) от совокупного количества квартир на рынке. Меньше всего квартир реализовывалось во введенных в эксплуатацию домах (3,4%; -1,5 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

Практически две трети рынка новостроек массового сегмента представлены однокомнатными (33,7%) и двухкомнатными (29,8%) лотами, однако за отчетный период их доли сократились на 1,1 п.п. и 0,5 п.п. соответственно. Студии и трехкомнатные квартиры, напротив, в отчетном периоде укрепили свои позиции. Их доли составили 19,1% (+1,2 п.п.) и 16,3% (+0,7 п.п.) соответственно. Также наблюдалось незначительное снижение доли многокомнатных квартир (1,1%; -0,3 п.п.).

Структура предложения по типу квартир

(внешний круг – май 2021 г., внутренний круг – апрель 2021 г.), количество квартир

Источник: «Метриум»

Основной объем квартир на рынке массового сегмента по-прежнему представлен с финишной отделкой. Однако за отчетный период доля лотов с готовым ремонтом заметно снизилась с 68,1% до 60,2%. На квартиры без отделки пришлось 26,4% рынка (+3,4 п.п.), а доля квартир с отделкой white box составила 13,3% (+4,4 п.п.).

Структура предложения по типу отделки

(внешний круг – май 2021 г., внутренний круг – апрель 2021 г.), количество квартир

Источник: «Метриум»

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам мая составила 238 670 руб. за кв. м (+2,1% за прошедший месяц; +15,0% с начала года; +27,1% за 12 месяцев). Повышение средневзвешенных цен отмечено в большинстве округов Москвы в диапазоне 1,5-6,2%. Наибольший прирост зафиксирован в ЮАО (+6,2%), где во многих проектах произошло плановое повышение цен, а также вышли новые корпуса с ценой квадратного метра выше среднерыночной. Снижение цены квадратного метра отмечено только в ЮЗАО (-6,5%), что связано с выходом ощутимого объема предложения в проекте «Южные сады» по относительно низкой стартовой цене.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в мае 2021 г.

Источник: «Метриум»

В отчетном периоде средневзвешенный бюджет предложения квартир массового сегмента составил 12,37 млн руб. (+0,7% за прошедший месяц; +8,6% с начала года; +11,7% за 12 месяцев). Рост бюджетов наблюдался во всех типологиях, кроме трехкомнатных квартир (-0,2%). Наибольшее заметное повышение стоимости отмечено среди многокомнатных лотов (+4,4%). В остальных типологиях бюджет предложения увеличился в пределах 0,3-2,9%:

– студии – 6,90 млн руб. (+0,3%);

– однокомнатные – 10,14 млн руб. (+2,9%);

– двухкомнатные – 14,37 млн руб. (+1,3%);

– трёхкомнатные – 18,86 млн руб. (-0,2%);

– многокомнатные – 26,82 млн руб. (+4,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||

|

СТ |

15,5 |

25,7 |

40,0 |

185 000 |

268 655 |

486 400 |

4 500 000 |

6 901 215 |

11 491 648 |

|||

|

1К |

31,0 |

40,4 |

61,6 |

173 000 |

251 120 |

507 800 |

6 203 700 |

10 139 445 |

20 267 439 |

|||

|

2К |

45,0 |

61,7 |

103,5 |

145 000 |

233 005 |

411 100 |

8 757 980 |

14 365 085 |

28 391 194 |

|||

|

3К |

65,3 |

84,4 |

139,6 |

144 400 |

223 425 |

362 700 |

10 714 300 |

18 861 615 |

38 162 583 |

|||

|

4К+ |

93,0 |

113,3 |

130,6 |

160 000 |

236 760 |

372 000 |

16 870 200 |

26 816 125 |

44 788 800 |

|||

|

итого[2] |

15,5 |

51,8 |

139,6 |

144 400 |

238 670 |

507 800 |

4 500 000 |

12 370 620 |

44 788 800 |

|||

Источник: «Метриум»

Рейтинг самых доступных предложений в мае 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,5 млн руб.

– ЖК «Южные сады» (ЮЗАО / р-н Южное Бутово): студия площадью 21,8 кв. м за 4,6 млн руб.

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в мае 2021 года впервые с начала года наблюдалось увеличение объема предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Количество квартир в экспозиции выросло на 18,2% практически до 12 тыс. штук. (+18,2% за месяц; -15,5% с начала года; -12,4% за год). Последний раз на рынке происходило наращивание объема предложения в декабре 2020 года, когда экспозиция составила около 14 тыс. квартир (+11,3% относительно ноября 2020 года). Начавшееся восстановление связано с повышением девелоперской активности в мае 2021: на первичный рынок массового сегмента в реализацию поступили два новых жилых комплекса, а в продажу вышли девять корпусов в уже реализуемых проектах.

В мае средняя цена за квадратный метр выросла до 238,7 тыс. руб. за кв. м (+2,1% за месяц; +15,0% с начала года; +27,1% за год). Вслед за средней ценой квадратного метра увеличился и средний бюджет предложения до 12,4 млн руб. (+0,7% за месяц; +8,6% с начала года; +11,7% за год). При этом средняя площадь экспонируемой квартиры сократилась до 52 кв.м (-7 кв.м за год).

Из-за праздников и установлении нерабочих дней в мае 2021 года спрос на первичном рынке начал плавно корректироваться, однако покупательская активность все еще выше среднерыночной. Количество зарегистрированных ДДУ[3] в отчетном периоде составило порядка 4,8 тыс. штук, что на 23% меньше, чем в прошлом месяце. В мае традиционно покупательская активность ниже, но сравнивать продажи в текущем периоде с маем 2020 года не совсем корректно из-за пандемии: относительно аналогичного месяца прошлого года спрос вырос в 2,38 раза, а относительно мая 2019 года количество сделок увеличилось на 39%. Доля ипотечных сделок в отчетном месяце в «старой» Москве составила 67% (+2 п.п. за месяц) от общего объема зарегистрированных ДДУ.

На Петербургском международном экономическом форуме лидером страны было фактически объявлено о завершении программы льготной ипотеки с 1 июля 2021 года для больших городов, где сосредоточены крупные субрынки первичного жилья с относительно высокой стоимостью квадратного метра. Заявленный лимит в 3 млн рублей не достаточен для приобретения квартиры в Московском регионе, что вынудит покупателей вернуться к стандартным ипотечным программам. Переход московского рынка с ипотечной ставки 6,5% к ставке 8-9% снизит покупательскую активность.

Сейчас сложно предсказать какую стратегию продаж и ценообразования по проектам выберут девелоперы до конца действия льготной ипотеки и после ее завершения. Скорее всего их решения будут носить реактивный характер – изменения стратегии поведения на рынке в ответ на результативность месячных продаж в каждом конкретном проекте с учетом набранной финансовой прочности. Главной угрозой для строительного рынка становится увеличение ключевой ставки ЦБ РФ на фоне роста инфляционных ожиданий регулятора. Партнерские ипотечные программы с банками по ипотечным ставкам ниже среднерыночных – это возможный способ поддержать спрос, но подобный инструмент смогут использовать только крупные застройщики».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой.

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

В I квартале 2021 года, по подсчетам экспертов компании «Метриум», более половины (53%) договоров долевого участия пришлись на долю 15 наиболее популярных у покупателей проектов новостроек бизнес-класса. Таким образом, сохраняется тренд, когда лидеры аккумулируют значительную часть спроса.

По состоянию на конец марта на первичном рынке жилой недвижимости столицы представлены 93 проекта бизнес-класса (на четыре меньше, чем год назад), в которых за первые три месяца этого года было реализовано порядка 5,8 тыс. жилых помещений. Это на 36% больше, чем за аналогичный период прошлого года, подсчитали аналитики «Метриум».

Сам рейтинг за прошедший квартал обновился на 60% и включает в себя 9 новых объектов. Сохранил свои позиции только лидер рейтинга ЖК «Символ». Стоит отметить, что входящие в топ-15 новостройки относительно равномерно распределены по округам. Больше всего проектов реализуется в ЗАО и СЗАО (по три), затем следуют ЮАО, САО и СВАО (по два), по одному расположены в ЮВАО, ЦАО и ЮЗАО. Исключением служит только восток столицы, в топ-15 не вошел ни один из трех размещенных на его территории объектов.

Неизменным с прошлого периода остался лидер рейтинга – ЖК «Символ» от компании «Донстрой» (ЮВАО, район Лефортово). За I квартал в нем было продано более 730 квартир (12,7% от общего количества сделок в бизнес-классе), что сопоставимо с показателями успешных проектов массового сегмента и в 2,8 раза больше, чем у серебряного призера. Средняя стоимость квадратного метра в данном проекте составляет 278,5 тыс. рублей, что на 13,4% ниже среднерыночного показателя.

На втором месте расположился дебютант рейтинга – другой проект от «Донстрой», ЖК «Событие» (ЗАО, район Раменки). Реализация второй очереди в нем началась в январе этого года. «Квадрат» в данном комплексе, в среднем, обойдется в 344,2 тыс. рублей (4 место по стоимости в топ-15).

Третье место занял ЖК «Now. Квартал на набережной», расположенный в Даниловском районе на юге столицы. Еще в конце прошлого года данный проект располагался на 6 месте и демонстрировал тенденцию к спаду покупательского интереса, но выход в продажу новой очереди подстегнул спрос, благодаря чему объект замкнул тройку призеров. Средняя стоимость квадратного метра в ЖК сопоставима со среднерыночной и составляет 320 тыс. рублей.

Самые продаваемые новостройки бизнес-класса в Москве в I квартале 2021 года*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ в бизнес-классе |

Средняя цена предложения в марте 2021 года, тыс. руб/кв.м |

|

1 |

▬ |

Символ |

Лефортово |

733 |

12,7% |

278,5 |

|

2 |

▲ |

Событие |

Раменки |

263 |

4,6% |

344,2 |

|

3 |

▲ |

Now. Квартал на набережной |

Даниловский |

226 |

3,9% |

320 |

|

4 |

▲ |

Достижение |

Останкинский |

220 |

3,8% |

308,7 |

|

5 |

▲ |

Фестиваль Парк-2 |

Левобережный |

209 |

3,6% |

251,6 |

|

6 |

▲ |

Остров** |

Хорошево-Мневники |

187 |

3,2% |

392,5 |

|

7 |

▼ |

Headliner |

Пресненский |

159 |

2,8% |

255,9 |

|

8 |

▼ |

Селигер Сити |

Западное Дегунино |

144 |

2,5% |

261,4 |

|

9 |

▼ |

ЗИЛАРТ |

Даниловский |

137 |

2,4% |

375 |

|

10 |

▼ |

Настоящее |

Раменки |

137 |

2,4% |

363,3 |

|

11 |

▼ |

КутузовGRAD II |

Можайский |

134 |

2,3% |

312,6 |

|

12 |

▲ |

Sydney City |

Хорошево-Мневники |

134 |

2,3% |

383,5 |

|

13 |

▲ |

Архитектор |

Обручевский |

128 |

2,2% |

313,0 |

|

14 |

▲ |

Level Причальный |

Хорошево-Мневники |

115 |

2,0% |

351,8 |

|

15 |

▲ |

Режиссер |

Ростокино |

111 |

1,9% |

344,0 |

*По количеству зарегистрированных ДДУ на имя физического лица, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

**Данные по ЖК «Остров» относятся только к корпусам 4 и 5, которые соответствуют бизнес-классу. Помимо этого, в проекте представлены корпуса премиум-класса (1, 2, 3).

Источник: «Метриум»

Эксперты «Метриум» отмечают, что за три месяца 2021 года количество ЖК, в которых средняя стоимость квадратного метра превышает среднерыночный показатель (321,8 тыс. рублей) увеличилась практически в два раза – с 4 до 7. Это обусловлено появлением новых проектов с высокой относительно рынка стартовой ценой, а также увеличением покупательского интереса к новинкам. Дороже всего «квадрат» обойдется в ЖК «Остров» (392,5 тыс. рублей), далее следуют ЖК Sydney City (383,5 тыс. рублей) и ЖК «ЗИЛАРТ» (375 тыс. рублей). Самая низкая стоимость квадратного метра зафиксирована в ЖК «Фестиваль Парк-2» (251,6 тыс. рублей), ЖК Headliner (255,9 тыс. рублей) и ЖК «Селигер Сити» (261,4 тыс. рублей).

«Спрос на новостройки бизнес-класса продолжает расти, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Как и в 2020 году, самыми востребованными за первые три месяца стали проекты с умеренной стоимостью квадратного метра (ниже или сопоставимой со среднерыночным показателем). Спрос на них стимулируется пока еще доступными ставками по ипотеке, а также относительно низкой доходностью таких видов консервативных инвестиций, как банковские вклады и облигации. Вполне вероятно, что подобная тенденция продолжится и во II квартале 2021 года. Пока не завершилась программа льготной ипотеки и ЦБ РФ не начал активно поднимать ключевую ставку, спрос, вероятнее всего, будет сохранятся на рынке высоким».

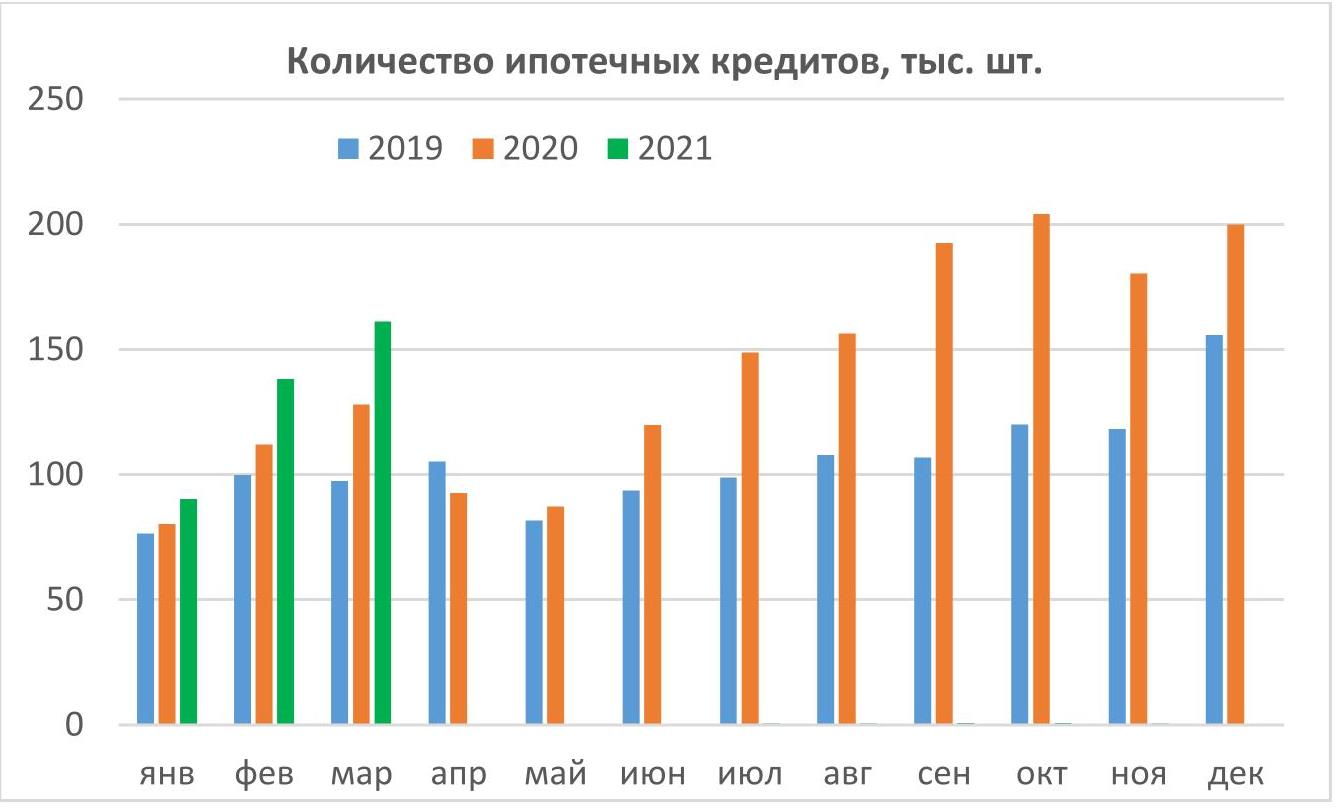

По данным Объединенного кредитного бюро (ОКБ), банки выдали в I кв. 2021 года 390 тысяч ипотечных кредитов, что на 22% больше, чем в I кв. прошлого года. В частности, в марте россияне получили 161 тысячу кредитов – на 26% больше, чем в марте 2020 года.

Среди 30 регионов, лидирующих по количеству выданных за I кв. 2021 г. ипотечных кредитов, наименьший рост был отмечен в Санкт-Петербурге (+3% по сравнению с первым кварталом прошлого года), Ленинградской области (+10%), Нижегородской и Московской областях (по +12%) и Татарстане (+15%). Наибольший рост – в Оренбургской области (+32%), Алтайском крае и Кемеровской области (по +33%), Удмуртской республике (+39%) и Тюменской области (+42%). В Москве рост составил 20%.

Александрович Артур, генеральный директор ОКБ:

"Темпы роста ипотечного кредитования в первом квартале замедлились по сравнению со второй половиной прошлого года, когда они превышали 50%. В основном это связано с тем, что россияне досрочно реализовали спрос на ипотечные кредиты, а также с ростом цен на недвижимость. При этом благодаря низким ставкам и еще действующей программе льготной ипотеки выдачи продолжают быть высокими."

Количество ипотечных кредитов, тыс. шт.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2021 год к 2020 году, % |

|

|

январь |

35 |

44 |

79 |

76 |

80 |

90 |

13% |

|

февраль |

81 |

57 |

103 |

100 |

112 |

138 |

23% |

|

март |

60 |

82 |

117 |

97 |

128 |

161 |

26% |

|

апрель |

67 |

79 |

125 |

105 |

93 |

||

|

май |

56 |

75 |

119 |

82 |

87 |

||

|

июнь |

61 |

81 |

122 |

94 |

120 |

||

|

июль |

59 |

80 |

123 |

99 |

149 |

||

|

август |

67 |

92 |

129 |

108 |

156 |

||

|

сентябрь |

69 |

95 |

124 |

107 |

193 |

||

|

октябрь |

68 |

119 |

143 |

120 |

204 |

||

|

ноябрь |

74 |

123 |

142 |

118 |

180 |

||

|

декабрь |

93 |

148 |

153 |

156 |

200 |

Количество ипотечных кредитов, тыс. шт.

|

регион |

I кв. 2021 |

к I кв. 2020 |

|

|

1 |

МОСКВА |

34,3 |

20% |

|

2 |

МОСКОВСКАЯ ОБЛАСТЬ |

24,0 |

12% |

|

3 |

САНКТ-ПЕТЕРБУРГ |

19,2 |

3% |

|

4 |

ТАТАРСТАН РЕСПУБЛИКА |

14,3 |

15% |

|

5 |

СВЕРДЛОВСКАЯ ОБЛАСТЬ |

14,3 |

25% |

|

6 |

БАШКОРТОСТАН |

13,5 |

18% |

|

7 |

НОВОСИБИРСКАЯ ОБЛАСТЬ |

12,4 |

31% |

|

8 |

КРАСНОДАРСКИЙ КРАЙ |

11,9 |

28% |

|

9 |

ЧЕЛЯБИНСКАЯ ОБЛАСТЬ |

10,1 |

25% |

|

10 |

КРАСНОЯРСКИЙ КРАЙ |

9,9 |

22% |

|

11 |

ПЕРМСКИЙ КРАЙ |

8,9 |

19% |

|

12 |

САМАРСКАЯ ОБЛАСТЬ |

8,6 |

15% |

|

13 |

РОСТОВСКАЯ ОБЛАСТЬ |

8,2 |

21% |

|

14 |

НИЖЕГОРОДСКАЯ ОБЛАСТЬ |

7,7 |

12% |

|

15 |

ЮГРА |

7,5 |

28% |

|

16 |

КЕМЕРОВСКАЯ ОБЛАСТЬ |

7,4 |

33% |

|

17 |

АЛТАЙСКИЙ КРАЙ |

7,0 |

33% |

|

18 |

ТЮМЕНСКАЯ ОБЛАСТЬ |

6,6 |

42% |

|

19 |

ОМСКАЯ ОБЛАСТЬ |

5,9 |

17% |

|

20 |

ОРЕНБУРГСКАЯ ОБЛАСТЬ |

5,8 |

32% |

|

21 |

ИРКУТСКАЯ ОБЛАСТЬ |

5,8 |

30% |

|

22 |

ВОРОНЕЖСКАЯ ОБЛАСТЬ |

5,7 |

18% |

|

23 |

САРАТОВСКАЯ ОБЛАСТЬ |

5,5 |

19% |

|

24 |

УДМУРТСКАЯ РЕСПУБЛИКА |

5,5 |

39% |

|

25 |

ВОЛГОГРАДСКАЯ ОБЛАСТЬ |

5,3 |

26% |

|

26 |

ЛЕНИНГРАДСКАЯ ОБЛАСТЬ |

5,2 |

10% |

|

27 |

ПРИМОРСКИЙ КРАЙ |

4,7 |

19% |

|

28 |

ЧУВАШИЯ РЕСПУБЛИКА |

4,3 |

22% |

|

29 |

СТАВРОПОЛЬСКИЙ КРАЙ |

4,3 |

31% |

|

30 |

КИРОВСКАЯ ОБЛАСТЬ |

4,1 |

18% |

* Данные являются предварительными. Обращаем внимание, что информация для СМИ также оперативно публикуются в нашем telegram-канале и на сайте bki-okb.ru.