На море и в Питер - куда уезжают москвичи

Пандемия коронавируса ускорила процесс перевода сотрудников многих столичных компаний на удаленный режим работы, что стало причиной увеличения спроса на приобретение жилья в других регионах – в полтора раза после самоизоляции. Циан выяснил, куда собираются переезжать жители Москвы и какие квартиры ищут в других регионах.

Для того чтобы выяснить, в каких регионах жители Москвы ищут квартиру, эксперты Циан проанализировали IP-адреса пользователей сайта сian.ru. Оценен потенциальный спрос за два периода: до пандемии (с октября 2019 года по март 2020 года) и после снятия ограничительных мер (с октября 2020 года по март 2021 года). Таким образом, из анализа исключен период локдауна и первые месяцы выхода из самоизоляции, когда рынок только перестраивался на работу в новых условиях.

- После самоизоляции москвичи стали в полтора раза чаще интересоваться недвижимостью других регионов.

- На Краснодарский край, Санкт-Петербург и Крым приходится треть всего спроса из Москвы. После самоизоляции сменился лидер – им стал Краснодарский край вместо Петербурга.

- Жителей Москвы стала чаще интересовать недвижимость на российских пляжных курортах (Краснодарского края и Крыма) – 22% после самоизоляции против 16% до. На граничащие с Московской областью регионы приходится 19% спроса. То есть каждый второй запрос от жителей Москвы (55%) по поиску недвижимости – на российских курортах, в Петербурге или в соседних регионах.

- После самоизоляции Южный округ максимально приблизился по концентрации столичного спроса к Центральному ФО. Наименьший интерес жители Москвы проявляют к Дальнему Востоку и Северо-Кавказскому ФО (1-2% от всего числа просмотров объявлений).

- Самое просторное жилье ищут на Северном Кавказе и в Петербурге. Самые скромные запросы в регионах, граничащих с Московской областью.

- Региональная недвижимость обойдется на четверть больше, чем до пандемии: средний чек просмотренной квартиры составил 3,88 млн рублей.

Из столицы переезжают в полтора раза активнее после самоизоляции

Для оценки московского спроса в регионах Циан учел просмотры объявлений на вторичном рынке по всем регионам, за исключением Московского (количество просмотров в котором из Москвы во многом генерируют сами жители Подмосковья, ежедневно находящиеся по работе в столице).

Спрос по остальным субъектам РФ в целом был принят за 100%. Общее число просмотров объявлений со стороны жителей Москвы в других регионах оказалось на 49% выше после самоизоляции (с октября 2020 года по март 2021 года), чем до (с октября 2019 года по март 2020 года).

В то же время рост числа просмотров объявлений на столичную недвижимость (а не региональную) со стороны жителей Москвы оказался выше всего на 16%. Интерес к другим субъектам вырос значительнее.

Данной тенденции способствовало несколько факторов. В первую очередь – возможность удаленной работы не на временной, а на постоянной основе. В Москве немало приезжих, не имеющих собственного приобретенного жилья. Получив возможность работать на дистанционной основе и сохранив столичный уровень заработной платы, часть мигрантов решили вернуться на родину, купив там квартиру.

Второй фактор – это закрытые границы. С одной стороны, это ограничивает инвестиционные сделки на рынке недвижимости в других странах. Одновременно растет спрос на рынке российских курортов, как для инвестиций, так и постоянного проживания.

Третий фактор - рекордный рост цен на недвижимость (+16% за год в Москве) привел к тому, что инвесторы стали рассматривать в том числе региональные рынки, как объект для вложений.

На море и в Питер - куда уезжают москвичи

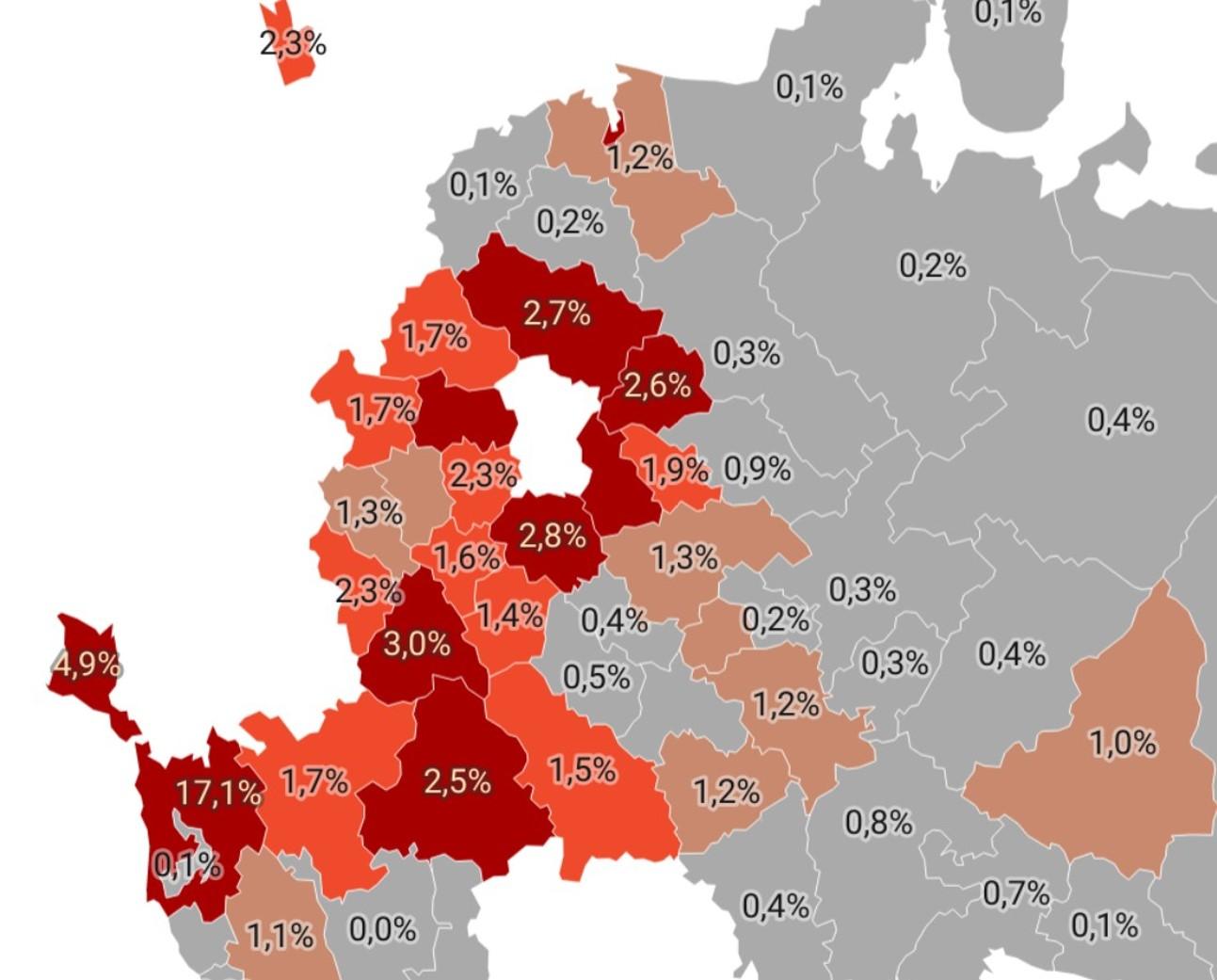

Доля просмотров жителями Москвы объявлений в каждом регионе

Более трети (36%) всего спроса на региональную недвижимость от жителей Москвы после самоизоляции (с октября 2020 года по март 2021 года) приходится всего на три региона: Краснодарский край (17%), Санкт-Петербург (15%) и Крым (4,9%). Причем до пандемии лидером спроса на недвижимость в регионах был Петербург (15%). Кубань оставалась на втором месте с 11,1% спроса. Крым до пандемии был только на пятой строке с долей спроса в 3,7%. Третье место год назад занимала Рязанская область, которая сейчас находится на седьмом месте.

В пандемию жители Москвы стали интересоваться недвижимостью черноморских российских курортов значительно чаще: на Краснодарский край и Крым приходится сейчас 22% спроса. Год назад, до самоизоляции – всего 15%. Абсолютным рекордсменом по уровню спроса стал именно Краснодарский край (+6 п.п. за год). Крым прибавил меньше (+1,1 п.п.). Примерно столько же в доле столичного спроса потерял и Петербург (-0,9 п.п.).

С 4 по 9 место в рейтинге регионов с наибольшим спросом из Москвы – субъекты Центрального ФО: Калужская, Владимирская, Воронежская, Рязанская, Тверская и Ярославская области. За исключением Воронежской области, все это – соседи первого порядка (субъекты, граничащие с Московской областью, в лидеры не попала только Смоленская область, занимающая 17 место, и Тульская (12 место). Год назад в топ-10 регионов столичного спроса входила Тульская область, которую вытеснила после пандемии Ярославская, занимавшая ранее 11 место. В целом на соседей первого порядка после пандемии приходится 19% спроса жителей Москвы. До «коронакризиса» - 22%.

Подобная статистика говорит о большом количество трудовых мигрантов, когда переезд в Москву становится стратегией для заработка на квартиру в родном городе. Возможность взять ипотеку в регионе и уехать обратно, продолжая работать в столичной компании дистанционно, ведет к росту спроса на недвижимость граничащих с Московской областью локаций.

На десятом месте по спросу со стороны жителей Москвы – Волгоградская область, входящая в состав Южного ФО.

Таким образом, каждый второй запрос от жителей Москвы (55%) по покупке недвижимости – на российских курортах, Петербурге или в соседних с московским регионах.

Топ-10 регионов-лидеров по количеству просмотров объявлений от жителей Москвы

|

Место в рейтинге после самоизоляции |

Место в рейтинге до пандемии |

Регион* |

Доля спроса от жителей Москвы после самоизоляции (окт. 2020-март 2021) |

Доля спроса от жителей Москвы до пандемии (окт. 2019-март 2020) |

Динамика п.п |

Федеральный округ |

|

1 (+1) |

2 |

Краснодарский край |

17,1% |

11,1% |

6,0 |

Южный ФО |

|

2 (-1) |

1 |

Санкт-Петербург |

14,1% |

15,0% |

-0,9 |

Северо-Западный ФО |

|

3 (+2) |

5 |

Республика Крым |

4,9% |

3,7% |

1,1 |

Южный ФО |

|

4 (-2) |

6 |

Калужская область |

3,8% |

3,7% |

0,1% |

Центральный ФО |

|

5 (+2) |

7 |

Владимирская область |

3,0% |

3,6% |

-0,6 |

Центральный ФО |

|

6 (-2) |

4 |

Воронежская область |

3,0% |

3,8% |

-0,8 |

Центральный ФО |

|

7 (-4) |

3 |

Рязанская область |

2,8% |

3,9% |

-1,1 |

Центральный ФО |

|

8 (+1) |

9 |

Тверская область |

2,7% |

3,2% |

-0,5 |

Центральный ФО |

|

9 |

11 |

Ярославская область |

2,6% |

2,6% |

0 |

Центральный ФО |

|

10 (+1) |

10 |

Волгоградская область |

2,5% |

2,6% |

-0,1 |

Южный ФО |

Источник: расчеты Аналитического центра Циан

Южный округ конкурирует с Центральным федеральным округом

До самоизоляции безусловным лидером по числу просмотров объявлений от столичных жителей был Центральный ФО (42% всего потенциального спроса). На втором месте с отрывом более чем в два раза – Южный ФО (20%). На третьем – Северо-Западный ФО с примерно такой же долей (19%).

Пандемия существенно изменила расклад – москвичи потянулись на юг. Доля Центрального ФО снизилась на 8 п.п. – до 34%. Одновременно Южный ФО максимально сократил разницу, прибавив те же 8 п.п.- до 28%. По остальным федеральным округам изменения оказались минимальными.

В Центральном ФО лидерами спроса (без учетам Московской области) являются Калужская (11% внутри ФО), Владимирская и Воронежская области (по 9%).

В Южном ФО – Краснодарский край (62% спроса в ФО), Крым (18%) и Волгоградская область (9%).

В Северо-Западном ФО жители Москвы интересуются недвижимостью в Петербурге (74% внутри ФО) и Калининградской области (12%), то есть снова в приоритете локации с выходом к морю. Ленинградскую область рассматривают 7% тех, кто планирует переехать в Северо-Западный ФО.

В Приволжском округе, на который приходится примерно 10% всех просмотров объявлений из Москвы, в лидерах спроса – Саратовская (15%), Самарская области и Татарстан (по 12%).

В Сибирском ФО (3% спроса) москвичи интересуются покупкой недвижимости в Новосибирской (27%), Омской (17%) областях и Красноярском крае (16%). Примерно столько же столичных жителей готовы уехать и на Урал. В Уральском ФО наибольший спрос приходится на Свердловскую (36%), Челябинскую (25%) и Тюменскую (24%) области.

В аутсайдерах – Северный Кавказ, недвижимость в которых ищут всего 2% жителей Москвы. Причем половина спроса (51%) приходится на Ставропольский край. С большим отрывом идет Дагестан (21% от спроса в ФО).

И совсем не хотят переезжать из столицы на Дальний Восток (1% всех просмотров объявлений из Москвы). Те, кто все же решился к столь кардинальной смене места жительства, рассматривают в ДФО Амурскую область и Хабаровский край (по 27%).

Источник: расчеты Аналитического центра Циан

В целом по РФ спрос от жителей Москвы распределен крайне неравномерно. Более чем в половине регионов (в 45), доля просмотров не превысила 0,5%. Причем речь идет не только о Сибири, Дальнем Востоке, Северном Кавказ, которые в целом не занимают большую долю рынка. Например, в Южном ФО москвичи практически не интересуются жильем в Астраханской области, Калмыкии и Адыгее. В Приволжском без внимания столичных жителей - Марий Эл, Удмуртия, Мордовия, Кировская область, Ульяновская, Пермский край. В Северо-Западном ФО при общей востребованности направления практически не пользуется вниманием недвижимость в Архангельской, Новгородской области, Карелии, Вологодской, Псковской области.

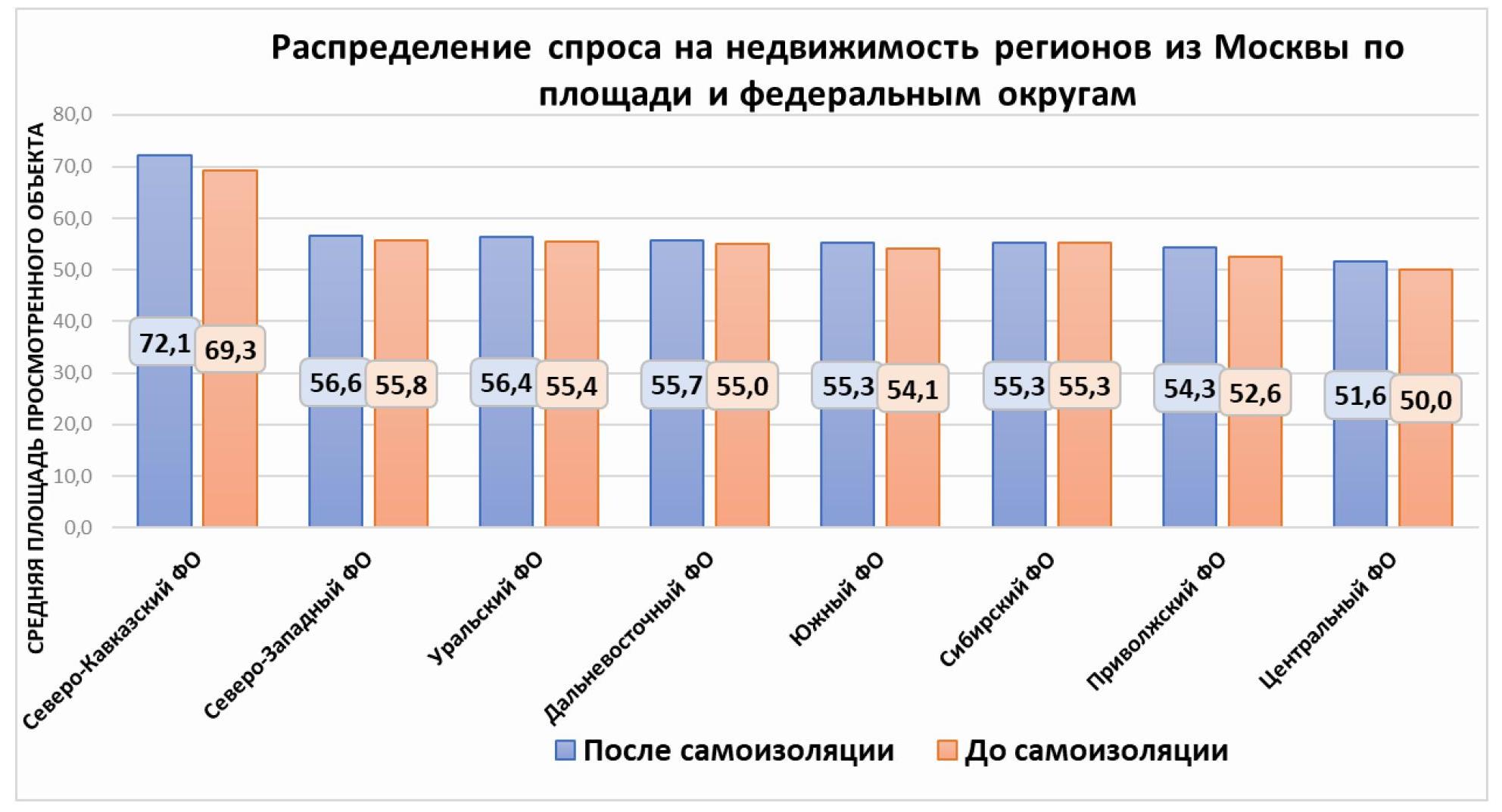

Самые большие квартиры из Москвы ищут на Северном Кавказе

Средняя запрашиваемая жителями Москвы площадь на вторичном рынке других регионов составила после самоизоляции 56,1 кв. м – это выше (+2,2%), чем до пандемии – 54,9 кв. м. Примечательно, что в Москве средняя площадь, интересная жителям столицы – 54,3 кв. м. То есть в регионах потенциальные покупатели из Москвы в среднем хотят приобрести чуть большую площадь. Причина - и в меньших ценах, и в структуре самого спроса.

Рекордсменами по средней запрашиваемой площади на вторичном рынке стали республики Северного Кавказа. В Ингушетии столичные запросы приходят на квартиры средней площадью 98 кв. м, и это выше, чем до пандемии (89 кв. м). Большие площади ищут также в Чечне (81,5 кв. м), Дагестане (74 кв. м) и Северной Осетии (68 кв. м). В пятерку субъектов с наибольшей запрашиваемой средней площадью вошел также Петербург (77,3 кв. м), который и до пандемии пользовался спросом у обеспеченных москвичей, выбирающих тогда квартиры в среднем по 75,5 кв. м. Таким образом, покупкой недвижимости в Северной столице интересуется немало обеспеченных жителей из Москвы.

Что касается других лидирующих по спросу регионов, то средняя запрашиваемая площадь по ним соответствует общестрановым значениям. В Краснодарском крае это 59,3 кв. м. В Крыму – 55,8 кв. м.

Примечательно, что в остальных субъектах, которые также входят в число лидеров по спросу, и при этом граничат с Московским регионом, то есть являются соседями первого порядка, средняя запрашиваемая площадь меньше, чем в среднем по стране. Например, во Владимирской области – один из самых низких по стране показателей (48,8 кв. м). Показатель 51-51 кв. м по средней просмотренной площади – в Калужской, Рязанской, Тверской и Ярославской областях. Такая динамика еще раз свидетельствует о большом количестве трудовых мигрантов – приезжих в столицу для заработка на квартиру в родном городе. Такие клиенты зачастую ограничены в средствах и по этой причине выбирают относительно небольшие площади.

В Петербурге, в отличие от перечисленных локаций, высокая заработная плата, которая делает нецелесообразным переезд в Москву с целью накоплений на квартиру. Поэтому недвижимость в Северной столице часто рассматривают обеспеченные люди по личным или рабочим мотивам, которые могут себе позволить чуть большую площадь, чем «средний» покупатель.

Менее 50 кв.м в среднем смотрят в Ленинградской области, Мордовии, Якутии, Адыгее и Курганской области.

Недвижимость средней площадью более 60 кв. м, помимо республик Северного Кавказа и Петербурга, интересует в Калининградской области (Северо-Западный ФО). В Приволжском ФО это – Самарская область и Чувашия. В Уральском – Свердловская область. В Сибирском ФО – это Иркутская область. В Южном ФО – Калмыкия. На Дальнем Востоке и в Центральном ФО нет ни одного региона со средней запрашиваемой площадью более 60 кв. м.

Источник: расчеты Аналитического центра Циан

Региональная недвижимость обойдется на четверть больше, чем до пандемии

Средняя площадь квартир, которые просматривают жители столицы, увеличилась после самоизоляции на 2,2%. Однако произошедший рост цен на вторичном рынке привел к тому, что средний чек просматриваемой квартиры вырос куда существеннее – в среднем на 22%: до пандемии – 3,19 млн рублей, после самоизоляции – уже 3,88 млн рублей.

Недвижимость с самым высоким средним чеком (от 10 млн рублей) просматривалась в Петербурге (12,7 млн рублей) и Приморье (10,7 млн). Краснодарский край – лидер по количеству просмотров – также оказался в тройке и по среднему чеку квартир, просматриваемых столичными жителями: 7,8 млн рублей – это на 36% выше, чем до пандемии.

Недвижимость значительно дороже среднего ценового показателя (от 6 млн рублей) также рассматривают на Сахалине (7 млн), в Татарстане и Севастополе (6,4 млн) и Крыму (6 млн).

Более 5 млн рублей готовы потратить москвичи на покупку квартиры в Ханты-Мансийском АО, Якутии и Новосибирской области.

Регионы России с самой высокой просматриваемой средней стоимость (от столичных покупателей)

|

Регион |

Средняя стоимость просмотренной квартиры жителями Москвы

|

Прирост среднего чека просмотренной квартиры |

|

|

После самоизоляции (октябрь 2020-март 2021) , млн р. |

До самоизоляции (октябрь 2019-март 2020) , млн р. |

||

|

Санкт-Петербург |

12,7 |

9,8 |

29% |

|

Приморский край |

10,7 |

7,9 |

35% |

|

Краснодарский край |

7,8 |

5,7 |

36% |

|

Сахалинская область |

7,0 |

5,6 |

25% |

|

Республика Татарстан |

6,4 |

5,4 |

19% |

|

Севастополь |

6,4 |

5,5 |

17% |

|

Республика Крым |

6,0 |

5,2 |

16% |

|

Ханты-Мансийский АО |

5,9 |

4,3 |

37% |

|

Якутия |

5,8 |

4,7 |

24% |

|

Новосибирская область |

5,6 |

4,3 |

32% |

Источник: расчеты Аналитического центра Циан

В 13 регионах покупатели из Москвы планируют найти самое бюджетное жилье – средней ценой не более 2,5 млн рублей. Треть из них - в Центральном ФО (Владимирская, Рязанская, Ивановская и Смоленская области), еще треть – в Северо-Западном ФО (Коми, Вологодская, Новгородская, Псковская области). Таким образом, снова именно в Центральном ФО жители столицы рассчитывают найти не только самые небольшие по площади, но и наиболее доступные варианты.

Рост среднего запрашиваемого чека отмечен по всем федеральным округам, наибольший прирост – в Сибири, на Урале и Северном Кавказе. Наиболее дорогие квартиры просматривают именно в Дальневосточном ФО (более 5 млн рублей). Однако из-за минимальной доли данной локации в общей структуре сделок общий запрашиваемый чек по регионам из Москвы существенно ниже.

«Переезд из Москвы стал сегодня намного проще ввиду полностью удаленной работы во многих компаниях, - отмечает Алексей Попов, руководитель Аналитического центра Циан. – Не нужно заранее искать работу в новом городе, да и выбор недвижимости дистанционно - все удобнее. Можно выделить три основные группы столичных жителей в поисках недвижимости в других регионах. Первая – это трудовые мигранты, которые временно живут в столице, собирая средства на квартиру в родном городе. В основном это регионы Центрального ФО с низкой заработной платой.

Вторая категория – это инвесторы, приобретающие жилье как для сдачи в аренду, в основном речь идет о курортных зонах и экскурсионных городах. И третья группа – это как раз «удаленщики», и на мой взгляд, пока это наименее малочисленная категория. Все же основная часть покупателей на рынке недвижимости – семьи с детьми, которые в принципе менее мобильны и привязаны к детским садам, школам и пр. Поэтому в среднесрочной перспективе именно трудовые мигранты и инвесторы продолжат формировать основной спрос в регионах из Москвы».

Распределение столичного спроса на недвижимость регионов

В каких регионах жители Москвы искали недвижимость после самоизоляции и до

|

Город |

Доля просмотров объявлений о покупке квартиры в регионах из Москвы после самоизоляции |

Доля просмотров объявлений о покупке квартиры в регионах из Москвы до самоизоляции |

Доля просмотров объявлений в конкретном регионе от просмотров в федеральном округе |

Средняя площадь просмотренной квартиры (октябрь 2020-март 2021), кв.м |

Средняя площадь просмотренной квартиры (октябрь 2020-март 2021), кв.м |

Средняя цена просмотренной квартиры (октябрь 2020-март 2021), млн р. |

Прирост стоимости просмотренной квартиры. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Центральный ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Калужская область |

3,8% |

3,7% |

11% |

51,4 |

49,0 |

3,1 |

17,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Владимирская область |

3,0% |

3,6% |

9% |

48,8 |

49,0 |

2,2 |

8,5% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Воронежская область |

3,0% |

3,8% |

9% |

53,6 |

52,5 |

3,3 |

21,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Рязанская область |

2,8% |

3,9% |

8% |

51,4 |

49,5 |

2,5 |

14,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тверская область |

2,7% |

3,2% |

8% |

52,5 |

51,0 |

2,5 |

12,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ярославская область |

2,6% |

2,6% |

8% |

51,8 |

50,4 |

2,7 |

10,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тульская область |

2,3% |

3,3% |

7% |

51,7 |

49,2 |

2,8 |

11% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Белгородская область |

2,3% |

2,4% |

7% |

54,6 |

51,6 |

3,9 |

43,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ивановская область |

1,9% |

2,2% |

6% |

50,7 |

50,1 |

2,2 |

10,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Брянская область |

1,7% |

2,4% |

5% |

51,8 |

51,1 |

2,5 |

24,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Смоленская область |

1,7% |

2,1% |

5% |

52,1 |

50,8 |

2,5 |

11,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Липецкая область |

1,6% |

2,4% |

5% |

50,6 |

50,2 |

2,5 |

12,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тамбовская область |

1,4% |

1,9% |

4% |

51,0 |

48,1 |

2,7 |

38,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Курская область |

1,3% |

1,7% |

4% |

51,5 |

48,2 |

2,8 |

31,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Орловская область |

1,2% |

1,7% |

3% |

52,1 |

51,4 |

2,6 |

16,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Костромская область |

0,9% |

1,1% |

3% |

50,0 |

48,0 |

2,8 |

34,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Северо-Западный ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Санкт-Петербург |

14,1% |

15,0% |

74% |

77,4 |

75,5 |

12,7 |

29,3% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Калининградская область |

2,3% |

1,7% |

12% |

61,8 |

60,0 |

5,3 |

29,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ленинградская область |

1,2% |

1,3% |

6% |

48,1 |

45,4 |

4,6 |

41,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Коми |

0,4% |

0,2% |

2% |

53,5 |

53,6 |

1,7 |

0,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Вологодская область |

0,3% |

0,2% |

1% |

52,6 |

50,7 |

2,5 |

0,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Новгородская область |

0,2% |

0,2% |

1% |

54,8 |

50,5 |

2,0 |

3,5% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Архангельская область |

0,2% |

0,2% |

1% |

58,6 |

53,5 |

3,1 |

-1,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Мурманская область |

0,1% |

0,1% |

1% |

52,8 |

54,0 |

2,8 |

-4,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Псковская область |

0,1% |

0,2% |

1% |

57,0 |

57,1 |

2,4 |

9,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Карелия |

0,1% |

0,1% |

1% |

52,0 |

54,4 |

2,8 |

-1,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ненецкий автономный округ |

0,0% |

0,0% |

0% |

54,5 |

59,1 |

3,4 |

-5,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Южный ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Краснодарский край |

17,1% |

11,1% |

61% |

59,2 |

56,8 |

7,8 |

36,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Крым |

4,9% |

3,7% |

18% |

55,8 |

54,1 |

6,0 |

16,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Волгоградская область |

2,5% |

2,6% |

9% |

52,2 |

49,3 |

2,6 |

10,5% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ростовская область |

1,7% |

1,2% |

6% |

52,9 |

53,3 |

3,3 |

8,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Севастополь |

1,2% |

0,9% |

4% |

55,6 |

55,1 |

6,4 |

16,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Астраханская область |

0,3% |

0,3% |

1% |

56,6 |

56,8 |

3,1 |

26,3% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Адыгея |

0,1% |

0,1% |

0% |

47,4 |

47,7 |

2,5 |

37,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Калмыкия |

0,0% |

0,1% |

0% |

62,6 |

59,5 |

2,6 |

26,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Северо-Кавказский ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ставропольский край |

1,1% |

1,0% |

51% |

59,5 |

58,7 |

3,7 |

37,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Северная Осетия - Алания |

0,3% |

0,2% |

13% |

68,0 |

66,1 |

3,1 |

4,3% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Кабардино-Балкарская Республика |

0,2% |

0,2% |

10% |

60,6 |

58,0 |

4,0 |

68,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Чеченская Республика |

0,1% |

0,1% |

3% |

81,5 |

76,5 |

5,3 |

14,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Карачаево-Черкесская Республика |

0,0% |

0,0% |

2% |

63,3 |

62,6 |

3,7 |

11,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Ингушетия |

0,0% |

0,0% |

0% |

98,0 |

89,2 |

4,1 |

74,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Приволжский ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Саратовская область |

1,5% |

1,3% |

15% |

54,5 |

53,6 |

2,7 |

15,3% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Нижегородская область |

1,3% |

1,4% |

13% |

55,3 |

54,9 |

4,2 |

11,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Самарская область |

1,2% |

1,2% |

12% |

61,1 |

60,3 |

4,0 |

6,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Татарстан |

1,2% |

1,2% |

12% |

56,5 |

56,7 |

6,4 |

18,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Чувашская Республика |

1,0% |

0,9% |

10% |

64,5 |

50,6 |

2,8 |

25,5% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Башкортостан |

0,8% |

0,6% |

8% |

52,9 |

55,5 |

3,7 |

22% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Пензенская область |

0,5% |

0,6% |

5% |

50,5 |

48,5 |

2,6 |

21,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ульяновская область |

0,4% |

0,4% |

4% |

54,0 |

51,7 |

3,8 |

74,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Пермский край |

0,4% |

0,3% |

4% |

53,6 |

53,6 |

3,5 |

11,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Оренбургская область |

0,4% |

0,4% |

4% |

51,5 |

51,5 |

2,2 |

5,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Мордовия |

0,4% |

0,3% |

4% |

48,9 |

47,0 |

3,5 |

67,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Кировская область |

0,3% |

0,3% |

3% |

53,3 |

50,9 |

2,7 |

26,9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Удмуртская Республика |

0,3% |

0,2% |

3% |

50,1 |

50,3 |

2,8 |

15,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Марий Эл |

0,2% |

0,2% |

2% |

53,0 |

51,1 |

2,2 |

15,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Уральский ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Свердловская область |

1,0% |

1,2% |

36% |

60,5 |

55,7 |

4,8 |

10,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Челябинская область |

0,7% |

0,6% |

25% |

56,0 |

58,5 |

2,4 |

-0,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тюменская область |

0,6% |

0,4% |

24% |

57,0 |

57,3 |

5,0 |

1,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ханты-Мансийский автономный округ |

0,3% |

0,3% |

10% |

60,3 |

59,4 |

5,9 |

37,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Курганская область |

0,1% |

0,2% |

3% |

46,4 |

46,7 |

1,9 |

-5,6% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ямало-Ненецкий автономный округ |

0,0% |

0,0% |

2% |

58,5 |

55,0 |

4,3 |

13,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Сибирского ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Новосибирская область |

0,8% |

0,9% |

27% |

56,8 |

55,9 |

5,6 |

31,8% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Омская область |

0,5% |

0,7% |

17% |

55,4 |

53,4 |

3,7 |

34,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Красноярский край |

0,5% |

0,7% |

16% |

58,2 |

56,9 |

4,6 |

38,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Кемеровская область |

0,4% |

0,6% |

14% |

53,9 |

54,5 |

3,1 |

16,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Иркутская область |

0,3% |

0,3% |

9% |

60,0 |

56,8 |

4,5 |

22,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Алтайский край |

0,3% |

0,4% |

8% |

53,2 |

49,0 |

4,5 |

60,5% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Томская область |

0,2% |

0,3% |

7% |

53,8 |

53,8 |

4,1 |

25,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Хакасия |

0,0% |

0,1% |

1% |

55,5 |

67,2 |

3,0 |

18,1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Алтай |

0,0% |

0,0% |

0% |

54,1 |

50,8 |

3,1 |

30,0% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Тыва |

0,0% |

0,0% |

0% |

51,9 |

54,6 |

4,8 |

31,7% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Дальневосточный ФО |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Амурская область |

0,3% |

0,1% |

27% |

56,7 |

53,7 |

5,4 |

31,4% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Хабаровский край |

0,3% |

0,2% |

27% |

54,4 |

54,7 |

4,7 |

9,2% |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Бурятия |

0,1% |

0,1% |

12% |

51,4 |

51,6 |

ИСТОЧНИК ФОТО:

https://bankstoday.net

Подписывайтесь на нас:

10.07.2020 15:23

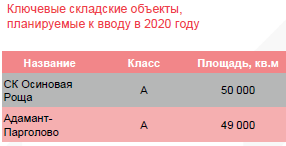

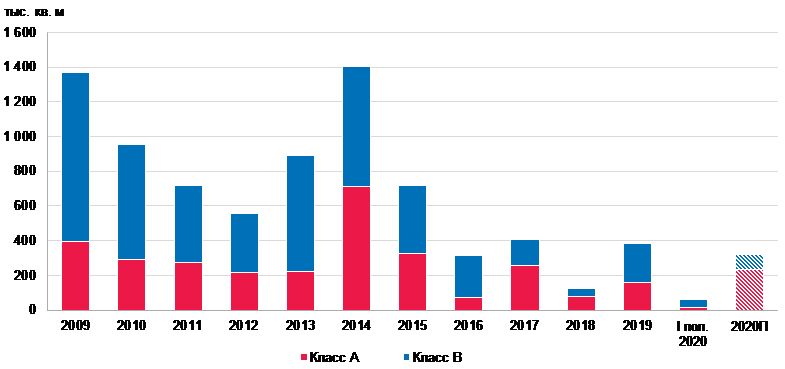

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года. Предложение По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon. По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант. Спрос Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19. По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив». Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции. Сохраняется высокий спрос на покупку складских и производственных помещений. Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства. Вакансия и ставки аренды Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей. Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений. На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды. Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг. Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг. Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг. Прогноз

Справка: IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости. В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru. ИСТОЧНИК ФОТО:

https://chop-24.ru

Подписывайтесь на нас:

10.07.2020 12:51

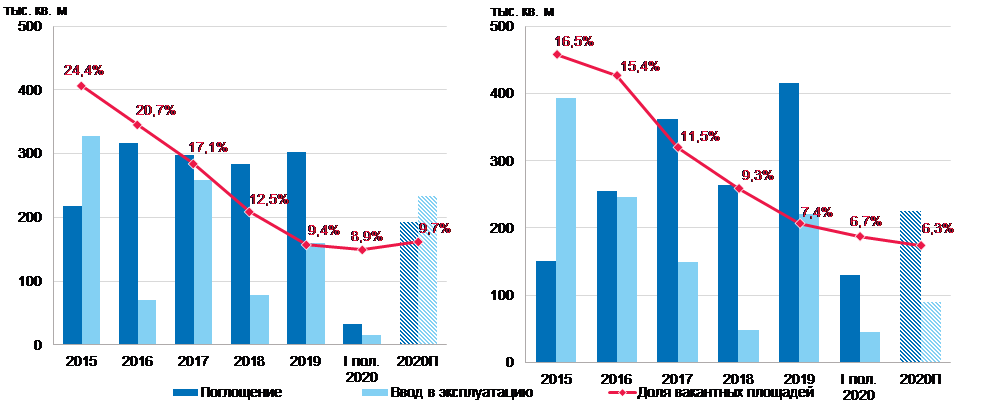

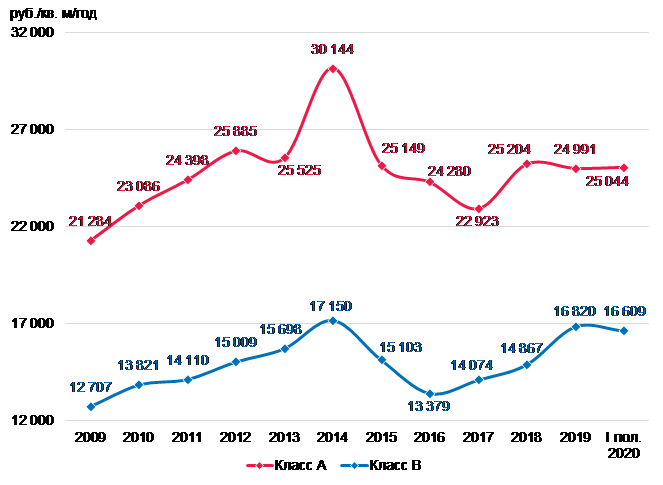

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения. Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020 Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

Источник: Knight Frank Research, 2020 Справка о компании: Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert

ИСТОЧНИК ФОТО:

https://www.tahawultech.com

Подписывайтесь на нас:

| |||||||||||||||||||||||||||||||||||||||||||||||||||||