Квартиры в массовых новостройках Москвы уменьшаются и дорожают

Средняя площадь квартиры в новостройках массового сегмента в старых границах Москвы за 12 месяцев сократилась на 10%, а средняя стоимость выросла на 12% – до 12 млн рублей, подсчитали аналитики «Метриум». При этом в апреле впервые в истории студий в массовых новостройках стало больше, чем трехкомнатных квартир.

В апреле средняя площадь квартир от московских застройщиков на рынке новых жилых комплексов эконом- и комфорт-класса составила 52,5 кв.м, подсчитали аналитики компании «Метриум». Год назад, в апреле 2020 года, жилье в этом сегменте рынка в среднем было больше – порядка 58,5 кв.м. Таким образом, средняя площадь квартиры на массовом рынке новостроек столицы за год сократилось на 10% или на 6 кв.м.

Эксперты «Метриум» отмечают, что тенденция к уменьшению габаритов квартир на московском рынке новостроек наблюдалась и ранее, однако на протяжении 2019 года средняя площадь оставалась сравнительно стабильной (58-59 кв.м. на одну квартиру), тогда как в 2020 году этот показатель начал быстро сокращаться.

Одновременно продолжали увеличиваться расценки на жилье. Если в апреле 2020 года средняя цена квартиры составляла 10,98 млн рублей, то в апреле 2021 года она увеличилась до 12,28 млн рублей, прибавив, так образом, в цене 12% или 1,3 млн рублей. Удельная цена массовых новостроек соответственно возросла еще больше: квадратный метр подорожал с 188 тыс. рублей до 234 тыс. рублей, то есть на 25%.

Источник: «Метриум»

«Уменьшение площади экспонируемых квартир свидетельствует об объективных причинах, связанных со спросом, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби»). – На рынке достаточно давно наблюдается тренд на уменьшение средней площади продаваемой квартиры. Это связано с оптимизацией планировочных решений. Сейчас на рынке преобладают евроформаты и квартиры небольших габаритов, что продиктовано рациональной моделью поведения покупателей и высокой динамикой роста цен на жилье. Клиент готов платить только за полезное многофункциональное пространство квартиры и обладает ограниченным бюджетом при покупке. Именно поэтому в нашем проекте мы уделяем особое внимание компактным форматам квартир и увеличили предложение жилья студийного формата».

Уменьшение площади жилья выразилось не только в сокращении площади средней квартиры, но и в перераспределении предложения в пользу небольших помещений. По подсчетам экспертов «Метриум», доля студий на рынке массовых новостроек Москвы выросла с 9,4% в апреле 2020 года до 17,9% в апреле 2021 года. Одновременно сократилась доля трехкомнатных квартир – с 20,2% до 15,6%. Сейчас на столичном рынке покупатели могут найти порядка 1,8 тыс. студий и 1,6 тыс. трехкомнатных квартир.

«Конечно, у студий и трехкомнатных квартир разная потенциальная аудитория покупателей, но связанные с ними тенденции очень примечательны, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С одной стороны, из-за роста цен на жилье объективно становится меньше клиентов, способных приобрести большую квартиру, поэтому постепенно доля трехкомнатных квартир в предложении уменьшается. С другой стороны, заметно возросла аудитория потенциальных покупателей студий. Это связано со снижением ставок по ипотеке в прошедшие месяцы, которое позволило приобрести небольшое жилье молодым людям, студентам и другим клиентам».

Источник: «Метриум»

Международная консалтинговая компания Colliers составила список улиц в центре Москвы, на которых сосредоточено максимальное количество барных заведений. Барные заведения арендуют больше всего помещений на Пятницкой, Покровке и Мясницкой улицах.

Большое количество барных заведений в данных локациях объясняется оживленным пешеходным трафиком, удобным расположением и транспортной доступностью. Стоить отметить, что на той же Пятницкой или Мясницкой концентрация общепита высокая, изначально эти локации были сконцентрированы на проведение досуга во внерабочее время, также на данных улицах существует своего рода барный «кластер» – здесь располагаются, как и сетевые игроки, так и проекты с уникальной концепцией.

Топ-10 барных улиц и уровень вакантных площадей

|

Улица |

% от арендуемых помещений барными заведениями |

Вакантность в I кв. 2021 г.,в % |

Изменение вакантности к 2020 г., в п.п. |

|

Пятницкая |

11% |

4% |

0 п.п. |

|

Покровка |

8% |

5% |

+2 п.п. |

|

Мясницкая |

8% |

20% |

+14 п.п. |

|

Сретенка |

7% |

11% |

+4 п.п. |

|

Кузнецкий Мост |

5% |

10% |

+7 п.п. |

|

Тверская |

4% |

10% |

+5 п.п. |

|

Никитский бульвар |

4% |

19% |

+11п.п. |

|

Новый Арбат |

4% |

8% |

+3 п.п. |

|

Арбат |

3% |

9% |

+4 п.п. |

|

Маросейка |

3% |

23% |

+12 п.п. |

Традиционно общепит занимает первое место по новым открытиям на торговых улицах в Москве. На них пришлось 45% от всех открытий в I квартале. Если рассматривать структуру открываемых заведений в общепите, то в целом за I кв. 2021 г. бары расположились на втором месте по открытиям, уступив место ресторанным концепциям. Если сравнивать с прошлогодними показателями, то число открытий барных заведений увеличилось на 6 п.п., что делает данную категорию общепита более востребованной. Из самых интересных барных открытий можно выделить Davno на Большом Палашевском пер., концепция которого включает в себя современную рюмочную в ностальгическом антураже, а также коктейльный гастробар от команды Dizengof99 – Shalom, bar!, на Покровском бульваре.

Распределение открытий общепита по категориям в Москве, %

|

Категория |

% от общего количества открытий в I кв. 2021 г. |

% от общего количества открытий в I кв. 2020 г. |

|

Ресторан |

29% |

14% |

|

Бар |

25% |

19% |

|

Кафе |

21% |

24% |

|

Кофейня |

13% |

27% |

|

Бистро |

5% |

11% |

|

Пекарня/кондитерская |

4% |

5% |

|

Фудкорт/гастромаркет |

4% |

0% |

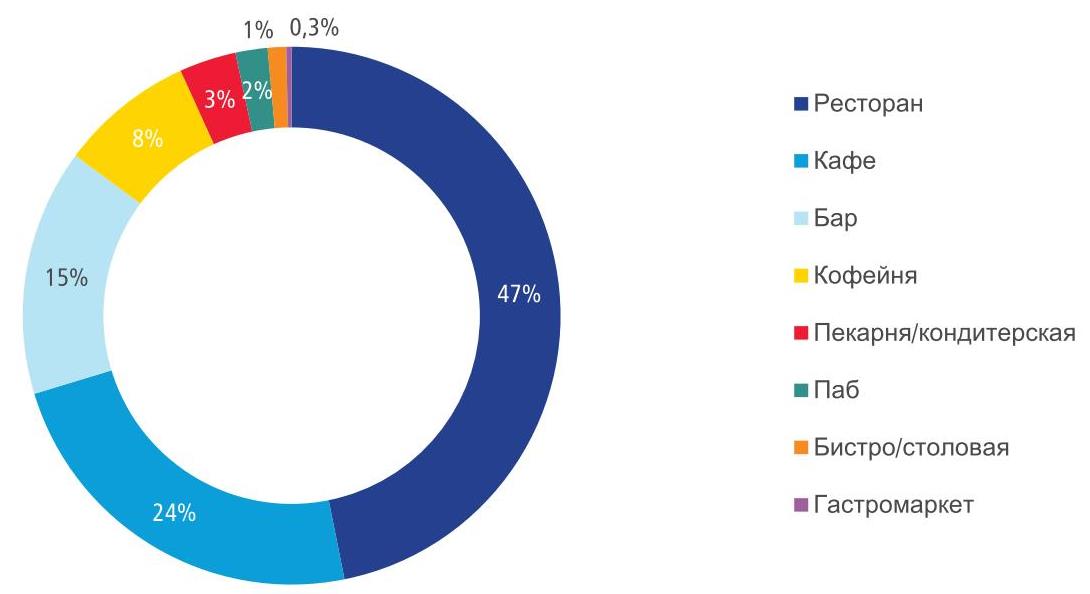

Барные заведения в структуре общепита занимают 15% от общего числа арендуемых площадей в центре столицы, уступая 1 и 2 места ресторанам (47%) и кафе (24%).

Структура занимаемых площадей общепитом по категориям в I кв. 2021 г. в Москве, %

Станислав Бибик, партнер Colliers: «Безусловно, общественное питание является одной из наиболее пострадавших сфер в период действующих ограничительных мер. На текущий момент ресторанный бизнес плавно восстанавливается (число закрытий заведений общественного питания в I кв. 2021 г. сократилось на 27% по сравнению с IV кв. 2020 г.), но тем не менее полное восстановление общепита займет не меньше года. Новые заведения будут следовать передовым тенденциям, например, будут использовать гибридные форматы. Сам формат поможет сделать общепит более гибким в плане адаптации, что позволит незамедлительно реагировать на изменения. Сезон веранд в Москве с 1 апреля окажет ощутимое влияние на рынок стрит-ритейла — приведет к увеличению пешеходного потока и к открытию новых концепций. В целом в 2021 г. мы ожидаем дальнейшее сокращение вакантных площадей и плавное восстановление рынка стрит-ритейла, новый спрос продолжат формировать категории общественного питания, продуктовые сети и операторы красоты и здоровья».

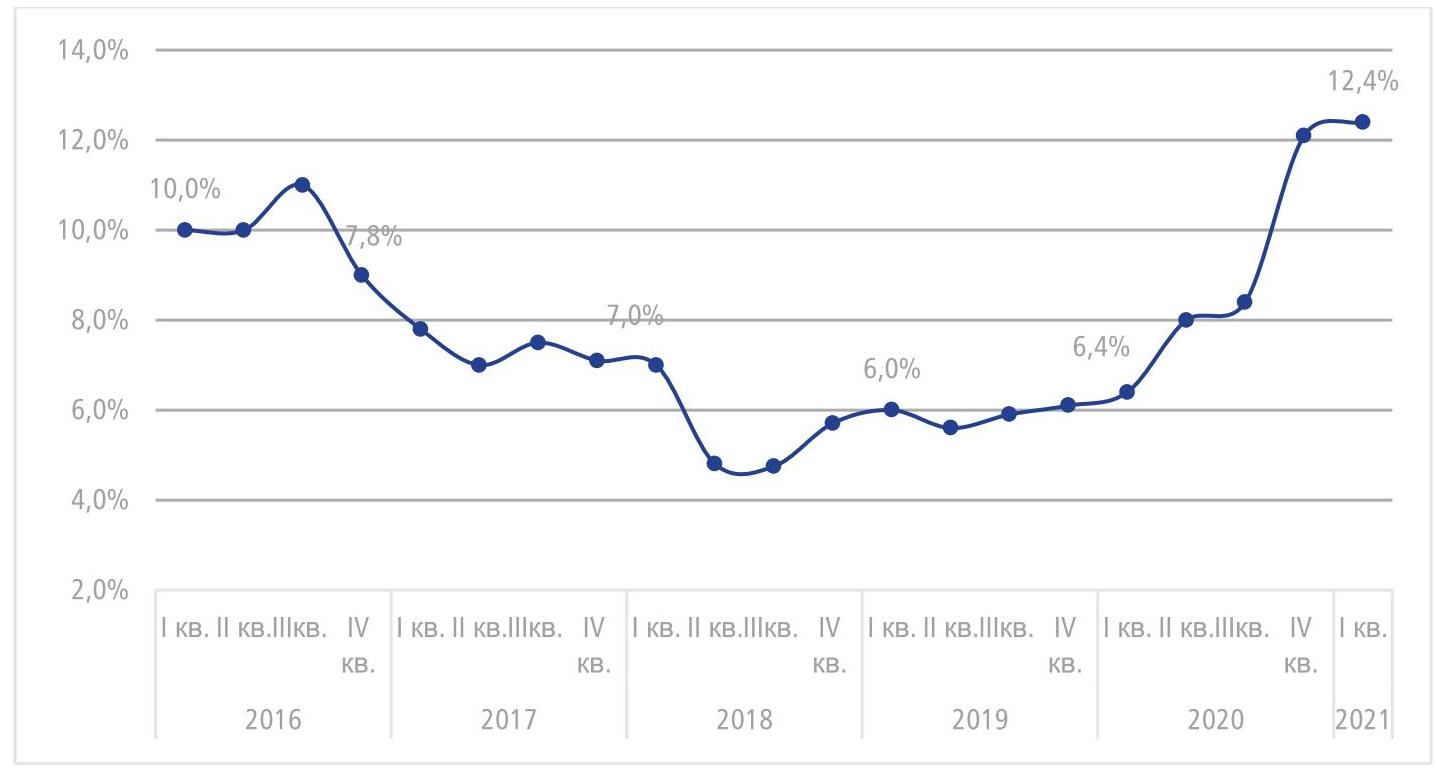

В целом по итогам I кв. 2021 г. средний уровень вакантности на основных торговых коридорах в Москве достиг максимального уровня за последние 5 лет - 12,4%, что выше показателя прошлого квартала на 0,3 п.п. (12,1% в IV кв. 2020 г.) и выше прошлогоднего в 2 раза (6,4% в I кв. 2020 г.).

График 2. Динамика среднего уровня вакантности центральных улиц Москвы, %

В I кв. 2021 г. верхний диапазон ставок увеличился на Столешниковом переулке (+21%), на Тверской (+51%), Кузнецком Мосту (+32%), на Петровке (+10%) и на Новом Арбате (+14%). Снижение верхнего диапазона было зафиксировано Арбате (-20%).

Увеличение произошло за счет появления на рынке дорогостоящих помещений, имеющих хорошее расположение с интенсивным пешеходном трафиком и/или качественную отделку, например, Столешников переулок, д. 14 (178 м²), Тверская., д. 25/12 (109 м²), Кузнецкий Мост, д. 18/7 (108 м²) и др.

Нижний диапазон ставок снизился на многих центральных улицах Москвы за исключением двух улиц – Большая Никитская (+31%) и Пятницкая (+14%). Снижение диапазона во многом происходит в связи с выходом менее качественных помещений на рынок.

Арендные ставки на центральных улицах Москвы, руб./ м² /год*

|

I кв. 2020 |

I кв. 2021 |

|||

|

Улица |

Мин. |

Макс. |

Мин. |

Макс. |

|

Столешников пер. |

180 000 |

251 000 |

153 000 |

303 000 |

|

Тверская ул. |

65 000 |

110 000 |

48 000 |

166 000 |

|

Кузнецкий Мост ул. |

129 000 |

176 000 |

74 000 |

233 000 |

|

Петровка ул. |

68 000 |

135 000 |

60 000 |

148 000 |

|

Мясницкая ул. |

86 000 |

138 000 |

67 000 |

138 000 |

|

Б. Никитская ул. |

70 000 |

133 000 |

92 000 |

133 000 |

|

Новый Арбат ул. |

65 000 |

125 000 |

46 000 |

142 000 |

|

Пятницкая ул. |

58 000 |

75 000 |

66 000 |

75 000 |

|

Арбат ул. |

56 000 |

130 000 |

48 000 |

104 000 |

*На основе анализа помещений от 100 до 300 м2

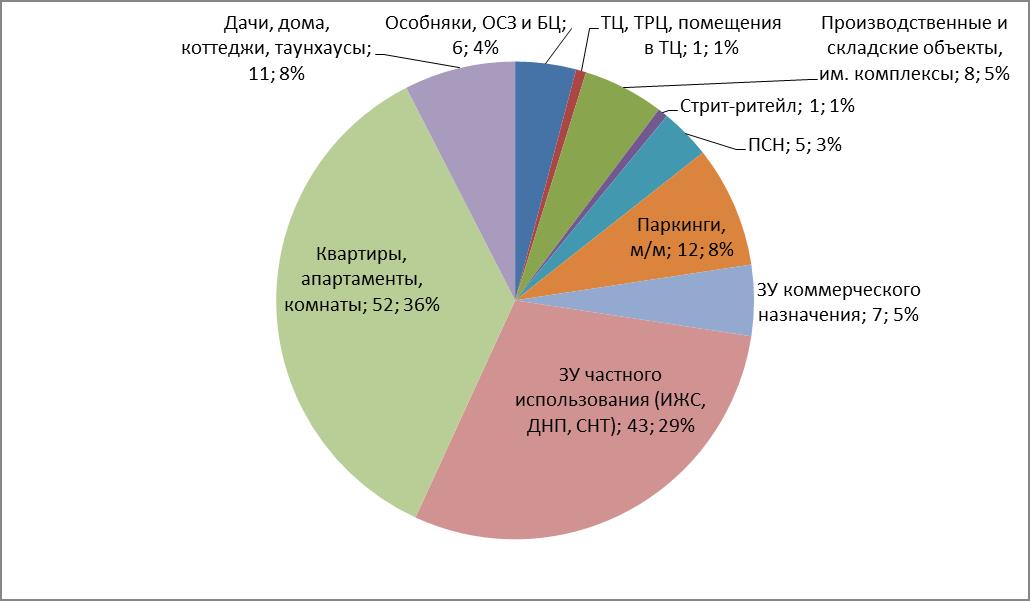

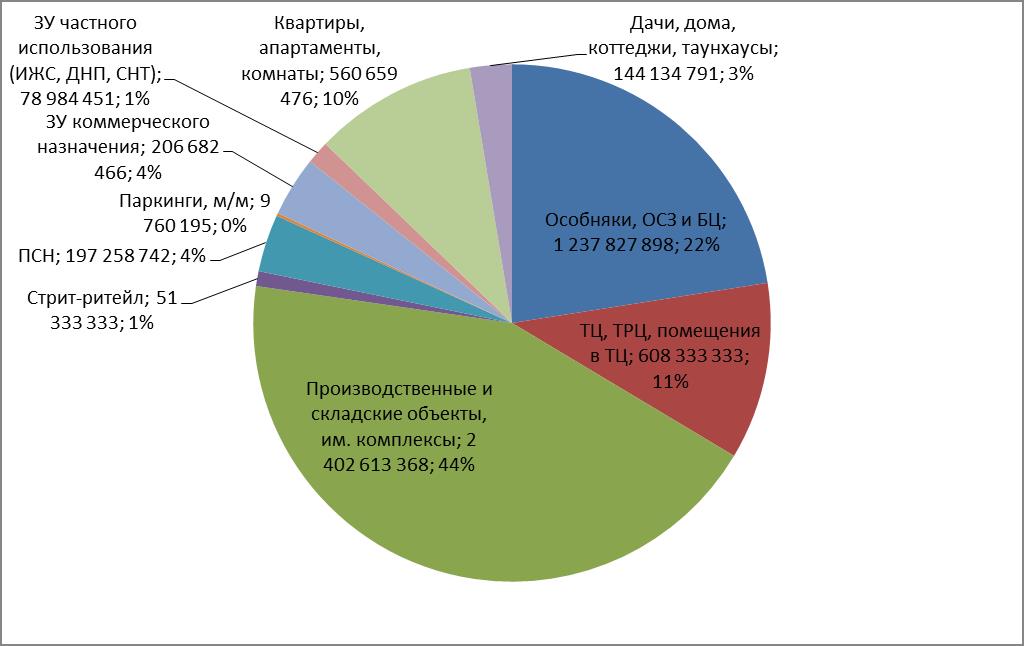

Аналитики Российского аукционного дома (РАД) подвели итоги I квартала 2021 года по рынку продаж на торгах объектов недвижимости Московского региона. Согласно полученным данным, интерес инвесторов в равной доле распределился практически по всем направлениям: активно приобретались особняки и ОСЗ, складские/производственные объекты, ТЦ/ТРЦ. В Санкт-Петербурге инвесторы более всего интересовались помещениями свободного назначения и производственными площадками.

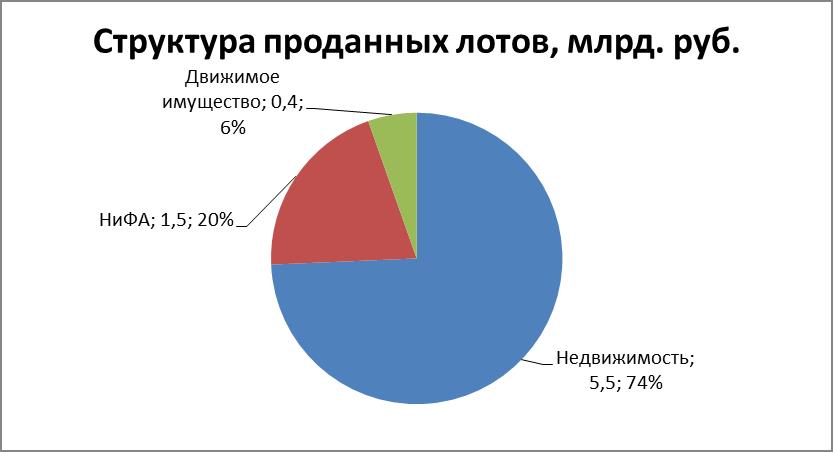

За первый квартал в Московском регионе РАД продал 2 511 лотов на общую сумму 7,4 млрд. руб, из которых на сегмент «недвижимость» пришлось 5,5 млрд. руб (продажи). В Москве общая сумма продаж объектов недвижимости составила 4,8 млрд руб, в Московской области - 0,8 млрд. руб.

Лидер продаж Москвы - сегмент коммерческой недвижимости. За I квартал было продано недвижимого имущества в этом сегменте на сумму 4,3 млрд руб. Основной вклад в объем реализации внесли особняки и ОСЗ, складские/производственные объекты и ТЦ/ТРЦ. На этот сегмент пришлось 78% всех продаж в Москве в 1-м квартале. Жилая недвижимость Москвы, области и земельные участки МО внесли примерно одинаковый вклад в продажи отчетного периода – около 300–370 млн руб. приходятся на каждый из этих сегментов. Нематериальные и финансовые активы (НиФА) составили 18% (1,5 млрд руб) от общего объема продаж. Продажи движимого имущества внесли в общий результат вклад в размере 0,4 млрд. руб.

Как отметила Наталья Круглова, руководитель департамента продаж РАД, советник генерального директора, I квартал показал превосходный результат в денежном выражении и, в сравнении с прошлым годом, уступает только 4 кварталу, в котором фактически наблюдалось «годовое ралли» по реализации активов.

«Наряду с ростом показателей продаж, который в 1 кв. 2021 к аналогичному периоду предыдущего года составил 148%, мы можем отметить и рост среднего чека сделки, и рост конверсий по всем сегментам реализуемого имущества. Это, безусловно, как показатель высокой активности рынка, поддержанной инфляционными ожиданиями покупателей и дополнительной ликвидностью, вышедшей на рынок по итогам 2020 года, так и показатель высокой эффективности продаж РАД», - добавила Наталья Круглова.

Рост оборота продаж в денежном выражении в сравнении с 1-м кварталом 2020 года:

- По сегменту недвижимости рост составил 150% (оборот продаж в 1-м квартале 2020 года в данной категории составил 2,2 млрд руб.).

- Нематериальные и финансовые активы: рост составил 140% (оборот продаж в 1-м квартале 2020 года в данной категории составил 0,62 млрд руб.).

- Движимое имущество: рост составил 100% (оборот продаж в 1-м квартале 2020 года в данной категории составил 0,2 млрд руб.).

За отчетный период конверсии в денежном выражении составили:

- Недвижимость 14% – в оборот продаж входит каждый 7-й рубль из общей суммы лотов в торгах.

- Нематериальные и финансовые активы продаются с конверсией около 1% – в оборот продаж входит каждый 100-й рубль из общей суммы лотов в торгах.

- Движимое имущество 14% – в оборот продаж входит каждый 7-й рубль из общей суммы лотов в торгах.

Средняя стоимость проданного лота за отчетный период составила:

- Недвижимость – 37,6 млн руб. (+ 40% к среднему значению за 2020 год).

- Нематериальные и финансовые активы – 24,4 млн руб.

- Движимое имущество – почти 3 млн руб.

«Средний чек категорий «нематериальные» и финансовые активы» и «движимое имущество» находится на уровне 2020 года, а по сегменту недвижимость – выше, чем средний чек 2020 г., на 40%. Т. е. продолжается тенденция прошлого года – рынок готов абсорбировать крупные активы, интерес инвесторов растет ко всем категориям имущества, рынок развернулся к модели «рынка продавца», характеризующегося высокой конкуренцией за качественные активы среди покупателей», - отметила Наталья Круглова.

Наиболее крупные сделки РАД за I квартал 2021 года:

«Реализация 10 лотов сформировала почти 80% оборота продаж сегмента «недвижимость» в 1-м квартале 2021 года (это почти 60% в общем объеме оборота продаж). 9 из 10 лотов представляют коммерческую недвижимость, расположенную в Москве – склады, ОСЗ (особняки и административные здания), ТРЦ, нежилые помещения. Один лот представляет собой земельный участок под ИЖС в Московской области. Продажа Курьяновской овощебазы за 1,840 млрд руб. с долей 33% в сегменте «недвижимость» является крупнейшей сделкой периода, по абсолютной стоимости актива. Также стоит отметить два знаковых лота с долями 11% в продажах недвижимости: сделка по продаже имущественного комплекса (группа зданий под редевелопмент) по адресу Сосинская ул., д. 43, и продажа объекта незавершенного строительства (многофункционального торгового центра) общей площадью около 37 000 кв. м. Вышеуказанные 10 лотов сформировали почти 4,4 млрд руб. выручки или 422 600 кв. м, со средним значением продажи 1 кв. м по цене 52 400 руб. Превышение цены продажи лотов на торгах от его минимального значения составило, в среднем, около 60% в отчетном периоде. Средняя цена продажи (средний чек) наиболее дорогих лотов сегмента «недвижимость» составила 435 млн руб. за 1 лот», - прокомментировала Наталья Круглова.

Разбивка по сегментам:

«Мы с удовлетворением констатируем достигнутые высокие показатели продаж в I квартале 2021 года, как в Московском регионе, так и в Санкт-Петербурге и ЛО. Это говорит о высокой рыночной активности покупателей. Рассчитываем, что политические и макроэкономические риски не реализуются и не окажут негативного влияния на рынок. Во втором квартале 2021 мы не видим пока иных сдерживающих факторов, которые могли бы снизить интерес покупателей к инвестиционным активам, и надеемся на сохранение текущих уровней спроса», - добавила Наталья Круглова.