Итоги I квартала на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели I квартала года на рынке новостроек бизнес-класса Москвы. Объем предложения вырос на 23,3%. Средняя цена квадратного метра выросла за квартал 7% и на 24,7 за год, составив 321 810 руб.

По данным «Метриум», на рынке новостроек бизнес-класса г. Москвы по итогам I квартала 2021 года в активной фазе реализации было представлено 93 проекта, в которых экспонировалось 11 965 квартир[1] (856,4 тыс. кв. м). Объем предложения жилой недвижимости бизнес-класса заметно увеличился, чему способствовал выход на рынок новых комплексов – с начала года число продаваемых лотов увеличилось на 23,3%, а продаваемая площадь – на 18,3%. При этом были завершены продажи в ряде объектов, находящихся на финальных стадиях строительства.

Новые проекты на первичном рынке жилья бизнес-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

Раменки |

январь |

|

2 |

Shagal* |

Группа Эталон |

ЮАО |

Даниловский |

январь |

|

3 |

Dream Towers* |

ГК Регионы |

ЮАО |

Нагатинский затон |

февраль |

|

4 |

Остров |

ДОНСТРОЙ |

СЗАО |

Хорошево-Мневники |

февраль |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

Обручевский |

март |

|

6 |

Wave* |

MR Group |

ЮАО |

Москворечье-Сабурово |

март |

* бронирование

Источник: «Метриум»

За три месяца локальный рынок пополнился шестью новыми проектами, кроме того, возобновились ранее приостановленные продажи в комплексе «Достижение». Также были выставлены на реализацию новые корпуса в уже строящихся жилых комплексах:

– Headliner (очередь 3, корп. 5);

– «Метрополия» (этап 2.2, корп. Amsterdam, Copenhagen);

– «Западный порт» (Блок 2.2.2: корп. 5, 6, 11, 12);

– «Береговой» (2 очередь);

– «Событие» (2 очередь);

– West Garden (корп. 13);

– «Now. Квартал на набережной» (2 очередь, корп. 1.2, 1.3, 1.4, 2.1, 2.2, 2.7);

– TopHILLS (корп. 7);

– Foriver (корп. 1);

– «AFI Park Воронцовский» (корп. 3, 4);

– Sydney City (корп. 3).

В структуре предложения по административным округам лидирующую позицию по-прежнему занимает ЮАО – на него пришлось около 20,4% (-1,2 п.п.) от общего объема нового строительства. В ЮАО в абсолютном выражении количество квартир выросло на 17% относительно прошлого квартала. Второе место принадлежит СЗАО (19,7%, +5,4 п.п.), на его территории вышел масштабный проект «Остров». Третье место занимает ЗАО (14,1%, -1,1 п.п.), где появился новый комплекс Will Towers и стартовали продажи новых корпусов во многих уже представленных проектах («Западный порт», «Береговой», «Событие», West Garden). За счет выхода в продажу комплекса «Достижение» заметно увеличилась доля СВАО – до 12,7% (+5,6 п.п.) В ЮВАО, напротив, наблюдалось резкое снижение предложения до 11,5% (-5,1 п.п.). Примерно равное распределение долей у САО (8%, -2,2 п.п.), ЮЗАО (7,9%, -0,2 п.п.) и ЦАО (5,4%, -1,2 п.п.). Минимальная доля предложения по-прежнему отмечается в ВАО (0,3%, -0,1 п.п.).

Из-за заметного увеличения объема экспозиции на всем рынке (+23,3%) динамика доли округа в структуре предложения не показательна, например, в ЮАО в абсолютном выражении количество квартир выросло на 17% относительно IV квартала 2020 года, но при этом доля в структуре снизилась на 1,2 п.п., а в ЗАО за аналогичный период количество квартир увеличилось на 14% при уменьшении доли на 1,1 п.п. Стоит отметить, что значительные новые объемы, несколько изменившие саму структуру рынка, вышли в следующих округах: СВАО (рост количества квартир в абсолютном выражении за квартал в 2,2 раза) и СЗАО (аналогичный показатель увеличился в 1,7 раз).

В структуре предложения по стадии строительной готовности наблюдается увеличение доли новостроек на начальной стадии строительства. Благодаря выходу нового предложения более половины всех экспонирующихся квартир сосредоточено в корпусах на начальном этапе строительства – 51,7% (+18 п.п.). В домах, где ведутся отделочные работы – 20,4% (+1,8 п.п.). В новостройках на стадии монтажа реализуется 16,7% (-14,5 п.п.) от всего объема. Доля лотов в уже введенных в эксплуатацию корпусах составила 11,2% (-5,3 п.п.), что является минимальным значением доли готового предложения за последние 4 года.

Структура предложения по стадии строительной готовности (количество квартир)

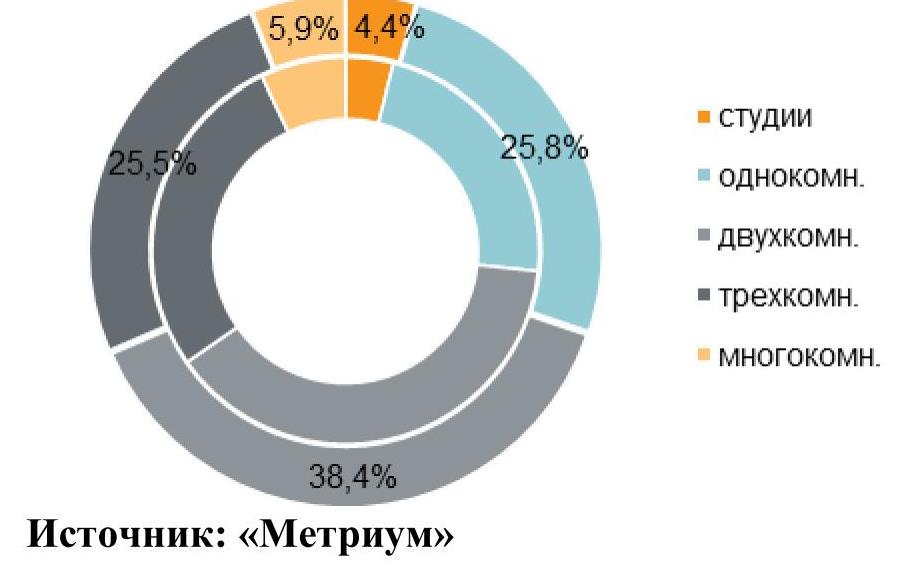

Существенных изменений в структуре предложения по типам квартир по итогам квартала не произошло, однако стоит отметить плавный рост доли однокомнатных квартир на 3,1 п.п. за счет доли трехкомнатных и многокомнатных квартир. Наибольшая доля (38,4%, -0,2 п.п.) в предложении по-прежнему принадлежит двухкомнатным лотам. На долю однокомнатных и трехкомнатных квартир приходится по 25,8% (+3,1 п.п.) и 25,5% (-2,1 п.п.) соответственно от общего количества квартир. Доля многокомнатных квартир составила всего 5,9% (-1,2 п.п.), студий – 4,4% (+0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021, внутренний круг – IV квартал 2020 г.)

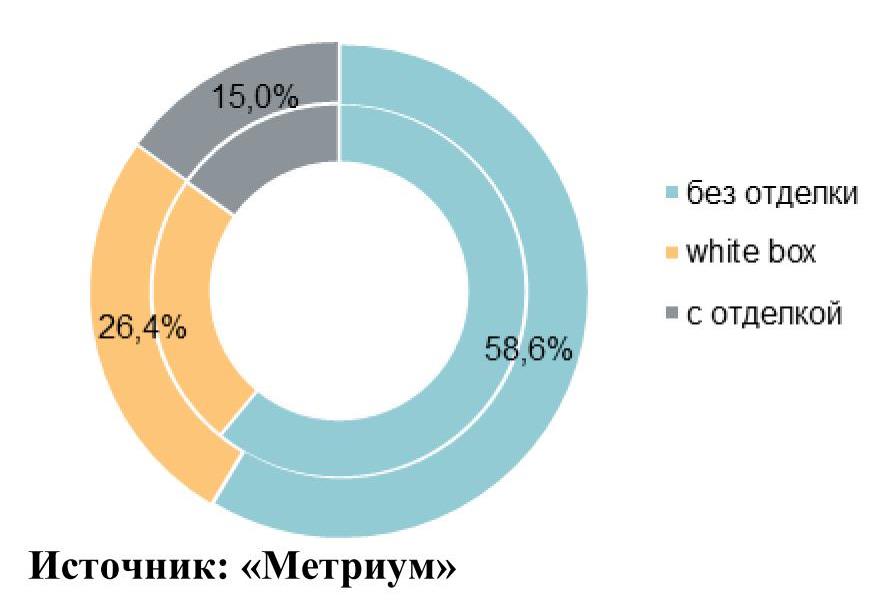

Продолжается тенденция увеличения предложения с готовым ремонтом. За счет выхода новых проектов доля лотов с отделкой по итогам квартала выросла до 26,4% (+2,5 п.п.). Доля предложения без отделки по-прежнему составляла большую часть предложения (58,3%, -2,4 п.п.). С отделкой white box экспонировалось 15% от общего количества квартир (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

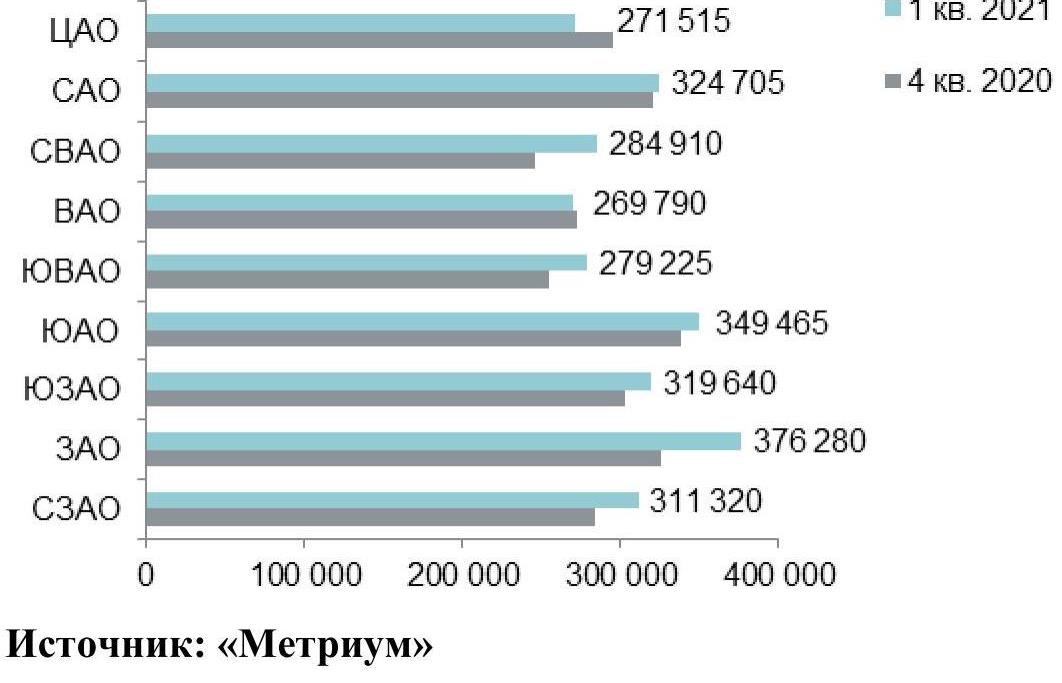

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра в новостройках бизнес-класса в I квартале 2021 года составила 321 810 руб. (+7% за квартал, +24,7 за год). Рост обусловлен несколькими факторами: появлением новых объектов с относительно высокой стартовой ценой квадратного метра относительно рынка, а также увеличением покупательской активности в прошедшем периоде – вымывание квартир с более доступным бюджетом покупки отразился на росте средней цены практически по всем объектам строительства.

В разрезе округов наблюдается разнонаправленная динамика средних цен. Наиболее заметное увеличение показателя зафиксировано в округах, где активно выходили новые проекты с высокими стартовыми ценами: СВАО (+15,9%), ЗАО (+15,6%), ЮВАО (+9,6%) и СЗАО (+9,5%). Снижение стоимости квадратного метра произошло в ЦАО (-8%) и ВАО (-0,8%), что обусловлено прежде всего, структурными изменениями в экспозиции и вымыванием небольших лотов с высокой ценой квадратного метра. Массового пересмотра цен застройщиками в сторону снижения отмечено не было. В остальных округах произошло увеличение средневзвешенной цены квадратного метра в пределах 5,7%–1,4% за квартал.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 23 млн руб. (+2,7% за квартал; +16,8% за год). За прошедший квартал бюджет предложения вырос абсолютно во всех типологиях:

- студии – 10,4 млн руб. (+0,1%);

- однокомнатные – 15 млн руб. (+2,5%);

- двухкомнатные – 22,3 млн руб. (+8%);

- трёхкомнатные – 30,1 млн руб. (+6,2%);

- многокомнатные – 41,9 млн руб. (+2,1%).

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

29,0 |

45,8 |

253 295 |

358 705 |

547 300 |

6 379 835 |

10 401 265 |

17 488 100 |

|

1К |

28,5 |

43,3 |

98,4 |

203 600 |

346 255 |

581 000 |

7 988 300 |

14 995 670 |

36 626 175 |

|

2К |

40,5 |

69,1 |

180,1 |

170 000 |

322 555 |

604 100 |

11 088 670 |

22 288 205 |

63 105 000 |

|

3К |

59,0 |

98,6 |

221,8 |

170 000 |

304 750 |

625 000 |

14 758 905 |

30 055 540 |

86 328 705 |

|

4К+ |

43,0 |

125,6 |

338,0 |

169 005 |

333 905 |

634 500 |

15 500 000 |

41 927 745 |

132 022 200 |

|

итого |

17,3 |

71,6 |

338,0 |

169 005 |

321 810 |

634 500 |

6 379 835 |

23 035 045 |

132 022 200 |

Источник: «Метриум»

Рейтинг самых доступных предложений в I квартале 2021 года:

– ЖК Wave (ЮАО / р-н Москворечье-Сабурово) студия площадью 24,7 кв. м за 6,3 млн руб.

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 23 кв. м за 6,4 млн руб.

– ЖК «Метрополия» (ЮВАО / р-н Южнопортовый): студия площадью 25,6 кв. м за 6,5 млн руб.

Основные тенденции

«В начале 2021 года объем предложения на первичном рынке жилья бизнес-класса начал постепенно восстанавливаться, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За три месяца продажи открылись в шести новых проектах (в то время как в 2020 году за аналогичный период не вышло ни одного проекта). Также рынок активно пополнялся новыми корпусами в уже реализуемых комплексах. В результате объем экспозиции за квартал увеличился на 23,3%, что в количественном выражении составило почти 2,3 тыс. квартир. Столь поспешное наращивание объемов застройщиками вполне объяснимо стремлением по максимуму использовать оставшийся период программы льготной ипотеки: срок ее действия истекает, а продление – под большим вопросом.

Вместе с тем девелоперы продолжают повышать цены. Начало реализации новых объектов с ценой квадратного метра выше среднерыночного показателя, а также активизация спроса и вымывание наиболее дешевого предложения привело к тому, что средняя цена квадратного метра выросла и достигла 321,8 тыс. руб./кв.м (+7% за квартал, +24,7 за год). Такое положение вещей являются новыми реалиями рынка недвижимости Московского региона. В I квартале 2021 года примерно половина (51,7%) от всех представленных квартир на рынке находилась в корпусах на начальной стадии строительства. Таким образом, драйвером роста цен является не только спрос, но и изменение схемы финансирования строительства по 214-ФЗ, в соответствии с которой застройщики потеряли мотивацию продавать дешево на начальном этапе реализации.

Количество зарегистрированных сделок в бизнес-классе по итогам I квартала 2021 года составило около 5,6 тыс[2]. (+14% относительно аналогичного показателя 2020 года), доля ипотеки – 56%. Относительно высокая покупательская активность все еще присутствует на рынке и оказывает поддержку текущему уровню цен.

В ближайшей перспективе можно ожидать дальнейшее увеличение девелоперской активности в сегменте бизнес-класса в «старых» границах Москвы. Для этого имеются все предпосылки: учитывая, что следующие три месяца являются финишной прямой перед завершением действия льготной ипотеки, во II квартале можно ожидать крайне высокий интерес к рынку новостроек со стороны покупателей. Соответственно, в ближайшие несколько месяцев есть все условия к дальнейшему росту цен и плавному наращиванию объема экспозиции».

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам бизнес-класса в «старой» Москве, без оптовых покупок.

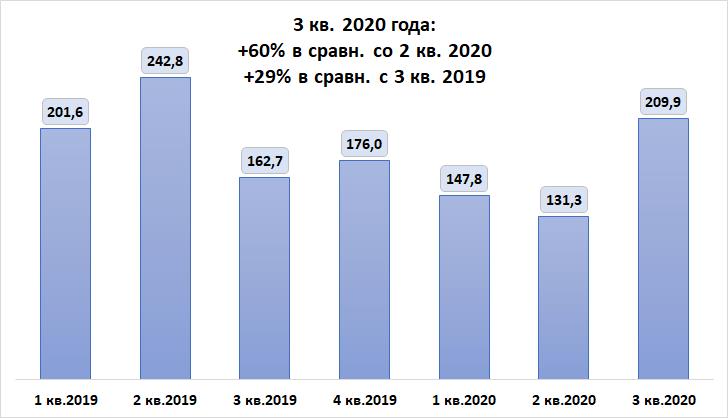

Циан проанализировал спрос на первичном рынке недвижимости России в третьем квартале 2020 года, по свежим данным, опубликованным Росреестром 17 ноября. В сравнении с 3 кв. 2019 года продажи выросли на 29% в целом по РФ. Одновременно в 30 регионах льготная ипотека «не сработала»: число сделок снизилось или же не было продаж вовсе. 37% сделок в РФ прошло с открытием эскроу-счетов.

- В 3 кв. 2020 года заключено 209,9 тыс. ДДУ на первичном рынке РФ (+29% за год, +60% за квартал). Без учета столичного региона - Москвы и Московской области - прирост существенно ниже (+24% за год и +46% за квартал). Льготная ипотека не помогла установить новый рекорд. Количество сделок в 3 кв. 2020 года – на 14% меньше, чем во 2 кв. 2019 года (перед вступлением поправок в 214-ФЗ).

- В 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года На 3 квартал пришлось 43% всех сделок.

- Наибольшее число ДДУ по итогам 3 кв. 2020 года зафиксировано в Москве (14,7% сделок от общего числа по РФ), Московской области (10,9%), Санкт-Петербурге (8,5%). Из десятки лидирующих по продажам субъектов только Санкт-Петербург ухудшил показатели продаж.

- Льготная ипотека не смогла поддержать рынок в 30 российских субъектах: в шести из них не заключено ни одного ДДУ. Еще в 24 число сделок в 3 кв. 2020 года снизилось в годовой динамике.

- С открытием эскроу-счетов прошло 37% сделок в 3 кв. 2020 года. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

- В трех из восьми федеральных округах продажи за год снизились.

Статистика Росреестра учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. НЕ рекордный спрос: льготная ипотека не помогла установить новый максимум по количеству сделок в РФ. В 2019 году спрос был выше

В 3 кв. 2020 года на первичном рынке в целом по всей России зарегистрировано 209,86 тыс. ДДУ – в это число входят сделки с физическими и юридическими лицами на покупку квартир, апартаментов, машино-мест и других объектов долевого строительства. В годовой динамике (в сравнении с 3 кв. 2019 года) спрос вырос на 29% (тогда было заключено 162,6 тыс. ДДУ). В сравнении с предыдущим 2 кв. 2020 года количество ДДУ в РФ оказалось больше на 60%, в сравнении с 1 кв. 2020 года - больше на 42%.

Впрочем, третий квартал оказался рекордным только за последний год. Несмотря на льготную ипотеку, число сделок оказалось ниже, чем во 2 кв. 2019 года на 14% – это был последний квартал перед вступлением в силу новых поправок в 214-ФЗ. Тогда, опасаясь резкого роста цен на жилье, активность клиентов была выше текущей, несмотря на то, что ипотека на новостройки выдавалась под стандартный процент (9,82% в июне 2019 года). Часть сделок второго квартала прошлого года прошла “внутри застройщиков”, однако на такие сделки приходилось не более 20% от общего объема. Соответственно, даже если сделать поправку на такие сделки, текущая активность покупателей-физлиц на рынке сопоставима, но не максимальна - льготная ипотека только поддерживает спрос.

Без учета столичного региона (Москвы и Московской области) прирост спроса в годовой динамике еще ниже - на уровне 24% с сравнении с 3 кв. 2019 года. Это на 5 п.п. ниже, чем в целом рост по РФ с учетом столичной агломерации (29%).

Количество ДДУ в РФ в 2019-2020 гг.

Источник: расчеты Аналитического центра Циан по данным Росреестра

Всего в 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года (607,1 тыс. ДДУ). На третий квартал пришлось 43% всех сделок 2020 года.

Количество ДДУ в РФ в 2019-2020 гг.

|

|

2019 |

2020 |

Динамика за год |

|

1 кв. |

201,6 |

147,8 |

-27% |

|

2 кв. |

242,8 |

131,3 |

-46% |

|

3 кв. |

162,7 |

209,9 |

29% |

|

1-3 кв. |

607,1 |

489,0 |

-19% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

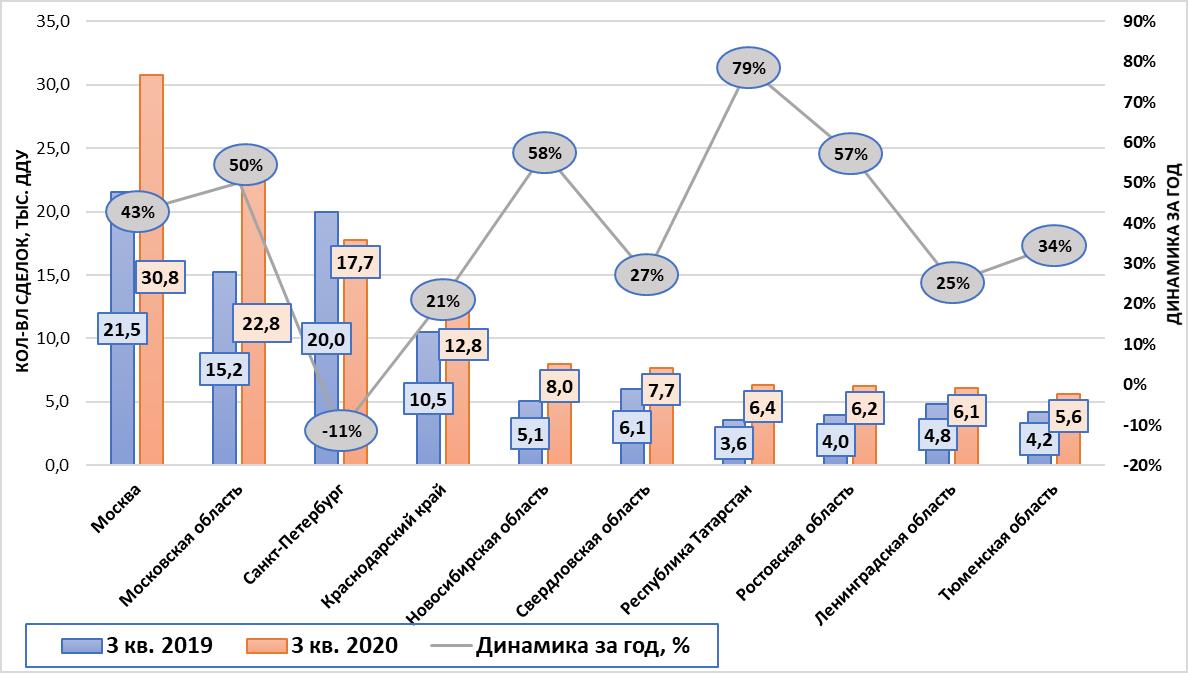

2. Из лидирующих по продажам субъектов только в Санкт-Петербурге снизился спрос

В 3 квартале 2020 года в десятке лидирующих по количеству ДДУ регионов зарегистрировано 124,1 тыс. сделок (59% от общего количества). По сравнению с прошлым годом концентрация сделок в регионах-лидерах не изменилась (год назад на 10 регионов-лидеров также приходилось 59% ДДУ).

Лидерами по числу сделок в 3 кв. 2020 года стали Москва (14,7% сделок от общего числа по РФ), Московская область (10,9%), Санкт-Петербург (8,5%), Краснодарский край (6,1%) и Новосибирская область (3,8%). В десятку также вошли Свердловская, Ростовская, Ленинградская, Тюменская области, Татарстан.

Из лидирующих регионов только в Санкт-Петербурге показатели 3 кв.2020 года оказались хуже, чем в 3 кв. 2019 года. Падение составило 11%. Эксперты связывают отрицательную динамику со структурой предложения. По подсчетам Циан, в 2020 году за первые 10 месяцев 2020 года в Санкт-Петербурге стартовали продажи порядка 3 млн кв. м квартир и апартаментов, тогда как в прошлом году – около 7 млн кв. м. Последний раз столь незначительный объем новых корпусов фиксировался в 2016 году (2,7 млн).

Среди лидирующих субъектов лидерами по приросту спроса в годовой динамике стал Татарстан (+79%), Новосибирская (+58%) и Ростовская области (+57%). В Москве прирост – 43%, Московской области – 50%.

Список лидирующих субъектов с прошлого года практически не изменился – в десятку вошёл Татарстан, вытеснивший Воронежскую область.

Динамика ДДУ в регионах-лидерах по спросу за 3 кв. 2020 (3 кв. 2020 года/3 кв. 2019 года)

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. Льготная ипотека не смогла поддержать рынок в 30 российских субъектах

Рекордно низкие ставки по ипотеке привели к росту активности покупателей. Но далеко не во всех регионах субсидирование смогло увеличить сделки в новостройках. В шести субъектах РФ в 3 кв. 2020 года не зарегистрировано ни одного ДДУ: Мурманская область, Карачаево-Черкесия, Тыва, Камчатский край, Магаданская область и Чукотский АО, Еврейская АО. Еще в 24 субъектах количество сделок в 3 кв. 2020 года в сравнении с 3 кв. 2019 года снизилось. Таким образом, льготное кредитование не стало «спасательным кругом» для трех десятков российских регионов, где продажи новостроек продолжают снижаться, несмотря на рекордно низкие за всю историю ставки по кредиту. Наибольшая доля регионов с отрицательной динамикой спроса – в Северо-Кавказском ФО, Сибирском и Дальневосточном ФО.

Лидерами по росту спроса стала Томская область (в 15 раз больше сделок, чем годом ранее), Кемеровская область (в три раза больше ДДУ) и Саратовская область (в 2,2 раза больше ДДУ). Такой значительный прирост связан с изначально невысокими продажами в прошлом году.

Регионы с наибольшим приростом сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Прирост в сравнении с 3 кв. 2019 года |

|

Томская область |

13 |

193 |

1385% |

|

Кемеровская область |

235 |

739 |

214% |

|

Саратовская область |

719 |

1 613 |

124% |

|

Челябинская область |

1 431 |

2 970 |

108% |

|

Удмуртская Республика |

1 188 |

2 353 |

98% |

|

Пермский край |

2 256 |

4 433 |

96% |

|

Республика Калмыкия |

54 |

106 |

96% |

|

Брянская область |

759 |

1 472 |

94% |

|

Алтайский край |

1 524 |

2 949 |

94% |

|

Орловская область |

502 |

956 |

90% |

|

Республика Татарстан |

3 559 |

6 353 |

79% |

|

Республика Крым и Севастополь |

1 552 |

2 676 |

72% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Наибольшее падение сделок в годовой динамике зафиксировано в Ингушетии (-90%, где прошли всего 3 сделки), Чечне (-77%, 26 ДДУ), Мордовии (-61%, 67 ДДУ). Только в двух из десятка регионов с наибольшим падением сделок, число ДДУ превысило тысячу за квартал. Это Иркутская область (-48%, 1,57 тыс. сделок) и Якутия (-20%, 1,23 тыс. сделок).

Регионы с максимальным годовым падением сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Снижение в сравнении с 3 кв. 2019 года |

|

Республика Ингушетия |

31 |

3 |

-90% |

|

Чеченская Республика |

114 |

26 |

-77% |

|

Республика Мордовия |

172 |

67 |

-61% |

|

Республика Дагестан |

455 |

203 |

-55% |

|

Республика Алтай |

39 |

19 |

-51% |

|

Иркутская область |

3 032 |

1 570 |

-48% |

|

Псковская область |

616 |

329 |

-47% |

|

Хабаровский край |

1 035 |

697 |

-33% |

|

Республика Марий Эл |

986 |

771 |

-22% |

|

Республика Саха (Якутия) |

1 537 |

1 226 |

-20% |

|

Смоленская область |

969 |

776 |

-20% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке заключены с эскроу-счетами

В 3 кв. 2020 года 37% ДДУ были заключены с открытием эскроу-счетов в целом по РФ. Для сравнения – в 3 кв. 2019 года доля составляла всего 8%. Не всего регионы активно переходят на новые правила. В четырех регионах, где прошла хотя бы одна сделка на первичном рынке, не зарегистрировано ни одного договора по новым правилам: Кабардино-Балкарская Республика, Чечня, Омская область, Забайкальский край.

Абсолютно все сделки с открытием эскроу-счетов прошли в 3 кв. 2020 года в Калмыкии, Ингушетии и Мордовии. 97% сделок с эскроу-счетами заключены в Ямало-Ненецком АО и Курганской области. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

Регионы с наибольшей долей сделок с эскроу-счетами в 3 кв. 2020 года

|

Регион |

Доля ДДУ с эскроу-счетами |

Число ДДУ |

ДДУ по эскроу |

|

Республика Калмыкия |

100% |

106 |

106 |

|

Республика Ингушетия |

100% |

3 |

3 |

|

Республика Мордовия |

100% |

67 |

67 |

|

Ямало-Ненецкий автономный округ |

97% |

156 |

152 |

|

Курганская область |

97% |

257 |

249 |

|

Томская область |

84% |

193 |

163 |

|

Чувашская Республика - Чувашия |

83% |

2 606 |

2 161 |

|

Тюменская область |

82% |

5 617 |

4 612 |

|

Оренбургская область |

74% |

1 391 |

1 035 |

|

Приморский край |

72% |

1 425 |

1 026 |

|

Хабаровский край |

72% |

697 |

501 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Доля эскроу-счетов по регионам РФ в 3 кв. 2020 года

5. В трех из восьми федеральных округах продажи падают

В 3 кв. 2020 года в годовой динамике продажи снизились в трех из восьми федеральных округах: Северо-Западном (-2%), Северо-Кавказском (-2%) и Дальневосточном ФО (-10%). Причем в последнем действует «дальневосточная ипотека» под 2% годовых.

Динамика числа сделок по федеральным округам и кол-во сделок на 100 тыс. человек

|

Федеральный округ |

ДДУ в 3 кв. 2020 |

Доля от общего количества ДДУ |

Динамика относительно 3 кв. 2019 |

Число сделок на 100 тыс. населения |

|

Центральный ФО |

74 829 |

36% |

39% |

190 |

|

Северо-Западный ФО |

31 758 |

15% |

-2% |

227 |

|

Южный ФО |

24 485 |

12% |

36% |

149 |

|

Северо-Кавказский ФО |

2 930 |

1% |

-2% |

30 |

|

Приволжский ФО |

36 675 |

17% |

55% |

125 |

|

Уральский ФО |

17 397 |

8% |

36% |

141 |

|

Сибирский ФО |

17 327 |

8% |

25% |

101 |

|

Дальневосточный ФО |

4 455 |

2% |

-10% |

55 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

По подсчетам Циан, наибольшее число сделок по федеральным округам в 3 кв.2020 года пришлось на Центральный ФО – 36% сделок. В пересчете же на численность населения лидером оказывается Северо-Западный ФО (227 сделок на 100 тыс. жителей). Для сравнения – в Центральном округе прошло 190 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 30 ДДУ на 100 тыс. человек.

«Льготное кредитование не стало универсальным решением поддержки строительной отрасли и жителей во всех регионах, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Рекордные продажи сегодня наблюдаются в экономически благополучных субъектах с относительно высоким уровнем доходов населения и девелоперской активностью. Одновременно треть регионов столкнулась с падением спроса. Только за счет субсидирования не удается поддержать прошлогодний «допандемийный» уровень продаж, что связано не только с обеднением населения, но и существенным ростом цен на первичном рынке. Без учета столичного региона спрос выше прошлогоднего всего на четверть, то есть минимальная ставка не стала причиной рекордного спроса на фоне общего негативного фона. В сравнении с прошлым годом (1-3 кварталами) текущие продажи в регионах хуже на 21%. Поэтому даже за счет пролонгации субсидирования достичь прошлогодних показателей вряд ли удастся».

Динамика сделок на первичном рынке России в III квартале 2020 года

|

Субъект |

Кол-во ДДУ |

Доля сделок с эскроу-счетами от общего кол-ва |

Динамика в сравн. С 3 кв. 2019 |

|

3 кв. 2020 |

3 кв. 2020 |

||

|

Российская Федерация |

209 856 |

37% |

29% |

|

Центральный федеральный округ |

74 829 |

28% |

39% |

|

Москва |

30 788 |

30% |

43% |

|

Московская область |

22 814 |

15% |

50% |

|

Воронежская область |

4 213 |

53% |

-10% |

|

Рязанская область |

3 271 |

4% |

41% |

|

Владимирская область |

1 725 |

23% |

60% |

|

Брянская область |

1 472 |

27% |

94% |

|

Тульская область |

1 381 |

12% |

49% |

|

Ярославская область |

1 316 |

50% |

31% |

|

Тверская область |

1 263 |

63% |

30% |

|

Калужская область |

1 143 |

42% |

15% |

|

Липецкая область |

1 037 |

46% |

50% |

|

Орловская область |

956 |

62% |

90% |

|

Тамбовская область |

786 |

61% |

-4% |

|

Смоленская область |

776 |

56% |

-20% |

|

Ивановская область |

530 |

26% |

2% |

|

Белгородская область |

479 |

27% |

23% |

|

Курская область |

474 |

47% |

66% |

|

Костромская область |

405 |

56% |

20% |

|

Северо-Западный федеральный округ |

31 758 |

20% |

-2% |

|

Санкт-Петербург |

17 746 |

12% |

-11% |

|

Ленинградская область |

6 059 |

41% |

25% |

|

Калининградская область |

3 077 |

21% |

28% |

|

Архангельская область и Ненецкий АО |

1 714 |

4% |

-18% |

|

Вологодская область |

1 209 |

34% |

27% |

|

Республика Карелия |

853 |

34% |

33% |

|

Республика Коми |

437 |

57% |

-19% |

|

Новгородская область |

334 |

37% |

20% |

|

Псковская область |

329 |

6% |

-47% |

|

Мурманская область |

нет сделок |

||

|

Южный федеральный округ |

24 485 |

46% |

36% |

|

Краснодарский край |

12 751 |

38% |

21% |

|

Ростовская область |

6 243 |

55% |

57% |

|

Республика Крым и Севастополь |

2 676 |

61% |

72% |

|

Волгоградская область |

1 625 |

64% |

51% |

|

Республика Адыгея |

779 |

12% |

50% |

|

Астраханская область |

305 |

35% |

-8% |

|

Республика Калмыкия |

106 |

100% |

96% |

|

Северо-Кавказский федеральный округ |

2 930 |

38% |

-2% |

|

Республика Дагестан |

203 |

40% |

-55% |

|

Республика Ингушетия |

3 |

100% |

-90% |

|

Кабардино-Балкарская Республика |

74 |

0% |

-12% |

|

Карачаево-Черкесская Республика |

нет сделок |

||

|

Республика Северная Осетия - Алания |

436 |

5% |

46% |

|

Чеченская Республика |

26 |

0% |

-77% |

|

Ставропольский край |

2 188 |

46% |

10% |

|

Приволжский федеральный округ |

36 675 |

54% |

55% |

|

Республика Татарстан |

6 353 |

51% |

79% |

|

Республика Башкортостан |

5 325 |

31% |

45% |

|

Пермский край |

4 433 |

64% |

96% |

|

Самарская область |

3 769 |

50% |

39% |

|

Нижегородская область |

3 129 |

64% |

63% |

|

Чувашская Республика - Чувашия |

2 606 |

83% |

54% |

|

Удмуртская Республика |

2 353 |

46% |

98% |

|

Пензенская область |

2 169 |

68% |

28% |

|

Саратовская область |

1 613 |

33% |

124% |

|

Кировская область |

1 446 |

58% |

50% |

|

Оренбургская область |

1 391 |

74% |

2% |

|

Ульяновская область |

1 250 |

59% |

65% |

|

Республика Марий Эл |

771 |

55% |

-22% |

|

Республика Мордовия |

67 |

100% |

-61% |

|

Уральский федеральный округ |

17 397 |

49% |

36% |

|

Свердловская область |

7 701 |

27% |

27% |

|

Тюменская область |

5 617 |

82% |

34% |

|

Челябинская область |

2 970 |

48% |

108% |

|

Ханты-Мансийский АО |

696 |

12% |

-16% |

|

Курганская область |

257 |

97% |

68% |

|

Ямало-Ненецкий АО |

156 |

97% |

5% |

|

Сибирский федеральный округ |

17 327 |

39% |

25% |

|

Новосибирская область |

7 985 |

38% |

58% |

|

Алтайский край |

2 949 |

42% |

94% |

|

Красноярский край |

2 889 |

43% |

-6% |

|

Иркутская область |

1 570 |

44% |

-48% |

|

Кемеровская область - Кузбасс |

739 |

29% |

214% |

|

Омская область |

628 |

0% |

-8% |

|

Республика Хакасия |

355 |

71% |

42% |

|

Томская область |

193 |

84% |

1385% |

|

Республика Алтай |

19 |

58% |

-51% |

|

Республика Тыва |

нет сделок |

||

|

Дальневосточный федеральный округ |

9 038 |

26% |

-23% |

|

Приморский край |

1 425 |

72% |

15% |

|

Республика Саха (Якутия) |

1 226 |

31% |

-20% |

|

Хабаровский край |

697 |

72% |

-33% |

|

Сахалинская область |

396 |

70% |

6% |

|

Республика Бурятия |

395 |

53% |

-2% |

|

Забайкальский край |

180 |

0% |

-16% |

|

Амурская область |

136 |

67% |

12% |

|

Еврейская АО |

нет сделок |

||

|

Камчатский край |

нет сделок |

||

|

Магаданская обл. и Чукотский АО |

нет сделок |

||

Источник: расчеты Аналитического центра Циан по данным Росреестра

По данным международной консалтинговой компании Colliers International, в Санкт-Петербурге в третьем квартале значительно вырос спрос на несервисные апартаменты, предназначенные для собственного проживания. В то же время, снижение турпотока поставило под вопрос существующие программы доходности сервисных апартаментов.

В третьем квартале спрос на городские апартаменты вернулся к докризисным показателям после драматического снижения во втором квартале. Так, если в первом квартале 2020 года объем реализованных площадей на первичном рынке апартаментов составлял 26,7 тыс. кв. м, в апреле-июне продажи апартаментов снизились до 11 тыс. кв. м. По итогам третьего квартала уровень спроса восстановился до 27 тыс. кв. м.

Хотя объем проданной площади превысил уровень первого квартала, количество реализованных лотов уменьшилось с 1 000 до 700 юнитов, что говорит об увеличении площади каждого проданного лота. Так, средняя площадь реализованного апартамента выросла с 26 кв. м в первом квартале 2020 года до 38 кв. м в третьем квартале 2020 года.

Это связано с изменением структуры спроса – в третьем квартале покупатели проявляли повышенный интерес к несервисным апартаментам, предназначенным для собственного проживания (buy-to-live). Так, за июль-сентябрь доля несервисных апартаментов в общем объеме спроса составила 45%, что на 19% выше показателя первого квартала 2020 года. Преимущественным спросом пользовались проекты бизнес- и элит-класса – на них пришлось 66% от количества реализованных несервисных апартаментов. Например, в проекте Royal Park за третий квартал было продано 37 элитных апартаментов площадью более 3 200 кв. м.

«На фоне рекордного роста цен на первичном рынке жилья многие покупатели стали рассматривать альтернативные варианты – вторичное жилье и апартаменты. За счет снижения ключевой ставки ЦБ ипотечные предложения стали более привлекательными и в этих сегментах, – поясняет Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – Смещение спроса в сторону несервисных апартаментов также логично: покупатели рассчитывают на надежное вложение средств, нежели на доход. Как правило, комплексы апартаментов бизнес- и элит-класса расположены в локациях, где стоимость качественной недвижимости будет долгосрочно расти. В то же время, нулевой турпоток во время пандемии поставил под сомнение существующие программы доходности в некоторых проектах сервисных апартаментов».

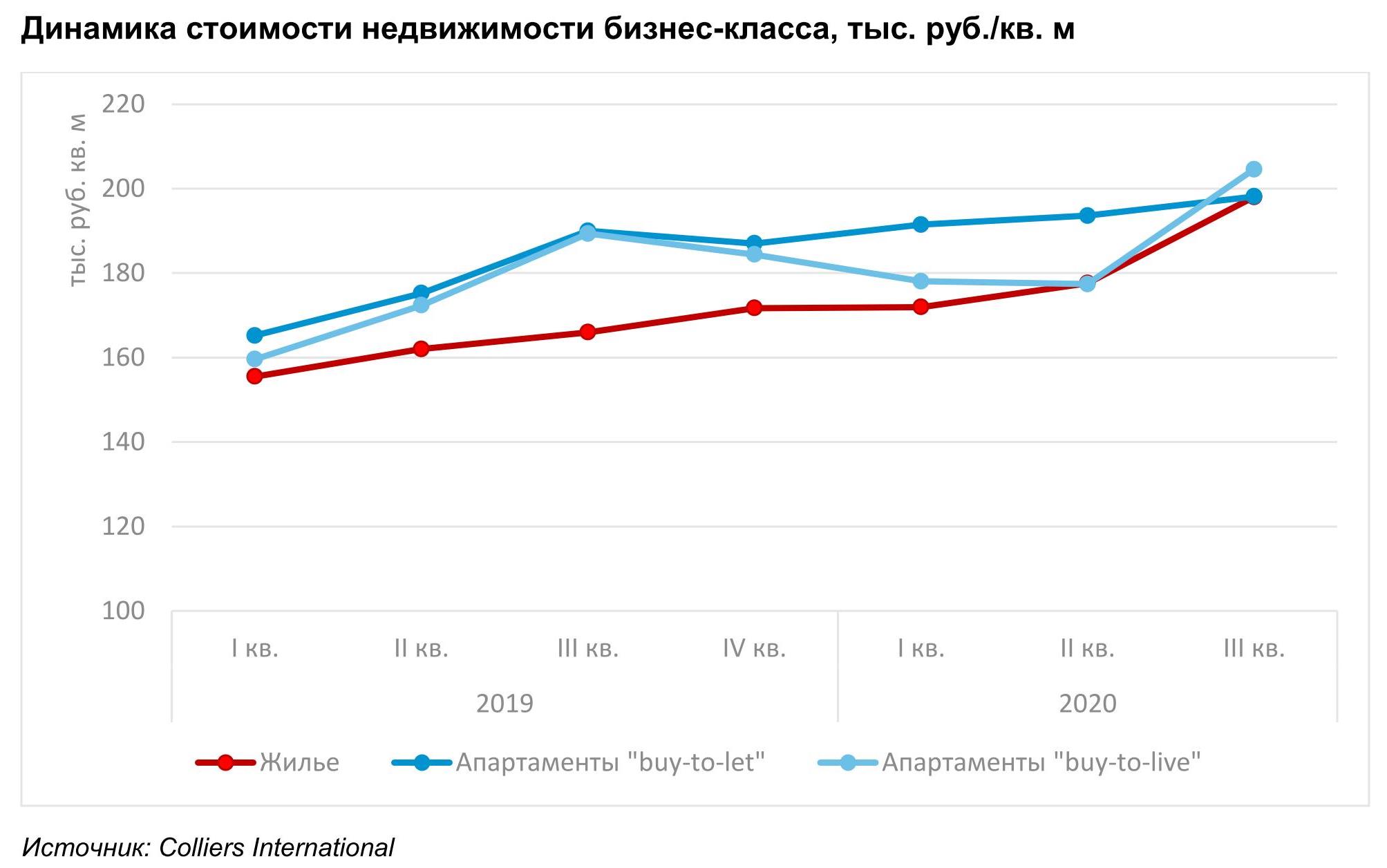

Что касается цен, максимальную динамику показали несервисные апартаменты комфорт-класса, где за год средний показатель вырос на 26% и составил 153 тыс. руб./кв. м. В бизнес-классе показатель за год увеличился на 8% - до 205 тыс. руб./кв. м. Для сравнения, в третьем квартале стоимость жилой недвижимости бизнес-класса составила 198 тыс. руб./кв. м, премиум-класса – 280 тыс. руб./кв. м.

Рост цен в несервисных апартаментах комфорт-класса обусловлен повышением уровня готовности проектов при отсутствии нового предложения, а также изменением состава экспозиции – были завершены продажи в проектах с низкой стоимостью. Повышение стоимости несервисных апартаментов бизнес-класса связано с дефицитом предложения: по состоянию на конец сентября в стадии продаж находилось чуть более 100 тыс. кв. м.

Что касается сервисных апартаментов (buy-to-let), прирост средней стоимости квадратного метра в проектах комфорт- и бизнес-класса составил 24% и 4% соответственно. В абсолютных выражениях цены достигли 145 тыс. руб./кв. м в комфорт-классе и 198 тыс. руб./кв. м – в бизнес-классе. Помимо повышения уровня готовности проектов и перехода на проектное финансирование, на рост цен также повлияло улучшение концепций новых проектов – девелоперы активнее привлекали международных операторов для управления апарт-отелями.

«Пандемия и значительное снижение туристического потока сделали вопрос реальной доходности сервисных апартаментов наиболее актуальным. Теперь при выборе проекта для инвестиций интерес покупателей все больше будет смещаться в сторону девелоперов и управляющих компаний, в портфелях которых уже имеются успешно функционирующие проекты», – заключает Андрей Косарев.

В 2020 году рынок апартаментов пополнился тремя объектами – cOASIS Vertical, новый корпус в составе комплекса апартаментов VALO, а также комплекс элитных несервисных апартаментов «Дом Балле» от компании «Мега Хаус». При этом проекты cOASIS Vertical и VALO будут работать под международными брендами – Ramada Encore от Wyndham и Mercure от AccorHotels соответственно. С начала года в эксплуатацию были введены два проекта апартаментов общей площадью 47,7 тыс. кв. м – YE'S Marata (ГК «Пионер») и Vertical We&I (Becar). Оба комплекса начали функционировать в третьем квартале 2020 года.

На данный момент объем первичного рынка апартаментов составляет более 700 тыс. кв. м в 32 проектах. Более 75% от этого объема сосредоточено в 19 проектах сервисного формата.